Braucht die Finanzwirtschaft kein Geld mehr?

Zum Zusammenhang von Geld und Kredit

anlässlich einer Studie im Auftrag der Schweizer Bankiervereinigung

Einleitung und Zusammenfassung

Die Schweizer Bankiervereinigung (SBVg) hat eine Studie zu Vollgeld gesponsort.[1] Damit soll die Vollgeld-Initiative zurückgewiesen werden, die eine Volksabstimmung zu der Frage erwirkt hat, ob die Schweizerische Nationalbank das ausschließliche Vorrecht der Geldschöpfung erhalten soll.[2]

Die Studie trägt den Anspruch der Wissenschaftlichkeit wie eine Monstranz vor sich her, wird dem aber nicht gerecht, weder was die dürftige und fehlerhafte Rezeption des Vollgeldansatzes angeht noch hinsichtlich der Darlegung der in der Studie vertretenen Banking-Standpunkte. Eine detaillierte Kritik würde wegen der Vielzahl sich ergebender Einsprüche und Berichtigungen sehr umfangreich.[3] Das vorliegende Papier beschränkt sich daher auf die Diskussion eines zentralen Aspektes, der für die Studie ebenso wie für den Vollgeldansatz von entscheidender Bedeutung ist. Es handelt sich um den Zusammenhang von Geld und Kredit und deren Rolle bei der Entstehung von Bank- und Finanzkrisen.

Die Bacchetta-SBVg-Studie behauptet die Neutralität des Bankenkreditgelds (des Giralgelds), damit in gewisser Weise dessen Unerheblichkeit für die Finanz- und Realwirtschaft. Begründet wird dies mit der angeblichen Entkopplung der Kreditvolumina von den Geldmengen nach einer anderen Studie von Schularick/Taylor. Das Geld-Zeitalter sei durch das Kredit-Zeitalter abgelöst worden. Die Kontrolle des Geldes durch die Zentralbank, wie die Vollgeld-Initiative sie anstrebt, könne zur Stabilisierung der Kredit- und Finanzwirtschaft nichts beitragen.

Im folgenden wird die Kernaussage der Bacchetta-SBVg-Studie in fünf Punkten widerlegt. Die Studie erweist sich als unhaltbare Bagatellisierung der tatsächlich bestimmenden und zyklisch destabilisierenden Rolle des Bankengelds für Finanzen und Wirtschaft.

1. Die generelle These einer Entkopplung des Kredits vom Geld ist konfus und speziell im Hinblick auf Bankenkredit und Bankengeld (Giralgeld) falsch. Im bestehenden Kreditgeldsystem sind die Bestände an ausstehendem Bankenkredit und der Bestand an Bankengeld unauflösbar aneinander gebunden und insoweit gleich.

2. Die Empirie, auf welche die Studie sich beruft, beruht auf falschen Annahmen und einer fehlerhaften Datenbasis.

3. Empirisch tatsächlich belegt wird die krisenträchtig überschießende Expansion der Geldmengen, Kreditvolumina und Finanzaktiva über das BIP hinaus, speziell des Bankenkredits und Bankengelds.

4. Die insgesamt vorhandenen Kreditvolumina bzw Finanzaktiva sowie die damit verbundene Gesamtverschuldung gehen über die primären Volumina der monetären Bankforderungen und Bankverbindlichkeiten (Giralgeld) hinaus, indem die sekundäre Finanzintermediation unter Nichtbanken auf der Basis von Giralgeld weitere Forderungen und Verbindlichkeiten unter Nichtbanken erzeugt. Diese bleiben jedoch stets an das vorhandene Bankengeld rückgebunden, da Sekundärkredit eigenes Geld nur in begrenztem Maß erzeugen und das Giralgeld der Banken effektiv nicht ersetzen kann.

5. Die Entkopplung, die tatsächlich besteht, ist die des Bankenkredits (bzw des Bankengiralgelds) vom Zentralbankkredit (bzw Zentralbankgeld) und damit eine bereits weit vorangeschrittene Verselbständigung der Bankengeldschöpfung gegenüber der Kontrolle der Zentralbanken. Aufgrund der systembestimmenden Rolle des pro-aktiv und primär geschöpften Bankengelds haben die herkömmlichen Instrumente der Geldpolitik ihre Wirksamkeit weitgehend eingebüßt. Die Stabilisierung des Bank- und Finanzwesens setzt von daher voraus – wie die Schweizer Vollgeld-Initiative dies fordert – dass den Zentralbanken wieder die Kontrolle über die Geldschöpfung übertragen wird (nicht die Kontrolle über den Bankensektor und die sonstige Geldverwendung).

Geld und Kredit. Die absurde These ihrer Entkopplung

Hinsichtlich des Zusammenspiels von Geld und Kredit bezieht die Studie einen Standpunkt, der schon vor bald 200 Jahren für die British Banking School typisch gewesen ist. Deren Vertretern ging es in den 1830–40er Jahren darum, ihr privates Banknoten-Privileg zu verteidigen. Dagegen wollte die damalige Currency School Geld- und Finanzstabilität durch Geldschöpfung in zentraler Kontrolle erreichen. Dies entsprach auch dem damaligen Mehrheitsinteresse des britischen Parlaments.

Seither lautet eine der Behauptungen der Banking School, das Bankenkreditgeld (damals private Banknoten, heute Giralgeld) habe mit der Entstehung von Krisen nichts zu tun, insbesondere sei die Geldschöpfung der Banken keine Ursache für Inflation und Konjunkturkrisen, heute auch als Assetinflation und Blasenbildung in Finanzzyklen, und daraus entstehenden Überinvestment- und Überschuldungskrisen.

In diesem Sinne bestreitet die Bacchetta-SBVg-Studie einmal mehr einen Zusammenhang zwischen Geldschöpfung und Finanz- oder Konjunkturkrisen. Es ist der übliche Versuch, die Neutralität der Bankengeldschöpfung zu behaupten, sofern die Giralgeldschöpfung der Banken nicht überhaupt bestritten wird. In der Bacchetta-SBVg-Studie wird sogar ein Zusammenhang zwischen Geld und Kredit bestritten ('there is no correlation between changes in money and changes in credit in Switzerland').[4]

Damit soll eine wesentliche Grundlage des Vollgeldansatzes entkräftet werden, nämlich dass eine Zentralbank-Kontrolle über das Geld eine Stabilisierung der Kreditwirtschaft ermöglicht ('that controlling money allows the stabilization of credit'. … 'The defenders of sovereign money clearly worry about credit, but they want to control it by controlling money').[5] Es wird somit die These vertreten, es sei unmöglich, dem Kredit- und Schuldenvolumen durch eine Kontrolle des Geldvolumens zu steuern. Bemerkenswerterweise bedeutet dies zugleich auch eine Absage an jede Art von Geldpolitik der Zentralbanken. Dass der Markt alles richten würde, wird nicht behauptet, aber die häufig etwas verschwommene Argumentationsweise der Studie suggeriert, es sei müßig, Krisen vermeiden zu wollen – wobei speziell Bankenkrisen gänzlich ausgeblendet werden.

Als vermeintlicher Beweis für die Irrelevanz der Geldschöpfung für die Kreditausstellung dient eine Studie von Schularick/Taylor. Darin vertreten die Autoren die These eines 'decoupling of money and credit. … As credit growth has increasingly decoupled from money growth, credit and money aggregates are no longer two sides of the same coin'. Gemeint ist also eine Verselbständigung des Kredits gegenüber dem Geld. Frühere Zeiten eines Geld-basierten Finanzkapitalismus ('age of money') seien abgelöst worden vom heutigen Kredit-basierten Finanzkapitalismus ('age of credit').[6] Als Beleg dient Abb. 1.[7]

Ehe die Empirie der Abbildung kritisch beleuchtet wird, muss zunächst ein hier schon im Ansatz vorhandener Fehler klargestellt werden. Dass in der Abbildung seit um 1990 die Bankdarlehen die von Banken geschaffene Geldmenge übersteigen, soll belegen, dass sich der Kredit von der vorhandenen Geldmenge abkopple. Dazu wird auch eine heute verbreitete Modemeinung referiert, der zufolge jedes irgendwie geldwerte Mittel, insbesondere ein dokumentiertes Zahlungsversprechen, selbst als Zahlungsmittel benutzt werden könne. So zu reden, trägt mehr zur Verwirrung als zur Aufklärung bei. Vor allem aber gehört es nicht in den Kontext des Bankenkredits und des Bankengelds, sondern zum Thema des Sekundärkredits unter Nichtbanken wie weiter unten noch besprochen.

Angesichts der Tatsache, dass heute praktisch ein reines Kreditgeldsystem besteht, kann die These einer Abkopplung des Bankenkredits vom Bankengeld von vornherein nicht stimmen. Kreditgeld ist ein per Kredit an Nichtbanken erzeugtes Kontoguthaben, das wir als Geld benutzen, als Giralgeld = Bankengeld. Der Bankenkredit kann dem Bankengeld nicht 'entkommen', weil das Geld automatisch mit dem Kredit kommt. Das gilt sinngemäß auch für den Zentralbankkredit an Banken, der 'Reserven' erzeugt, das Kontogeld im Interbanken-Zahlungsverkehr.

Zudem kann Bankenkredit nicht dadurch ausgestellt werden, dass dafür Giralgeld der Kunden benutzt wird. Kundendepositen sind keine Finanzierungsmittel für Geschäftsbanken. Daher sind Geschäftsbanken auch keine Finanzintermediäre, die als Zwischenhändler zwischen Sparern und Kreditnehmern das Giralgeld der Kunden A für eigene Darlehens- oder Investmentgeschäfte mit Kunden B benutzen würden.[8] Banken können Giralgeld erzeugen, es deaktiveren und reaktivieren, und schließlich auch löschen. Aber das Giralgeld nach seiner Schöpfung benutzen, das können nur die Nichtbanken-Kunden der Banken in finanz- und realwirtschaftlichen Transaktionen mit anderen Nichtbanken.

Geldschöpfung durch Kreditausstellung wird heute oft als 'Identität von Geld und Kredit' angesprochen. Genau genommen ist diese Formulierung irreführend, denn Geld und Kredit sind zwei verschiedene Dinge. Es ist jedoch zutreffend, dass die Kreditausbezahlung und die Geldschöpfung (i.S. der Bereitstellung der Kreditsumme auf Kundengirokonto) in einem Akt erfolgen, am Ende auch die Kredittilgung und Geldlöschung in einem Akt. Umso wichtiger ist es, sich darüber im klaren zu sein, dass das Geld und der Kredit zwei verschiedene Sachen sind, die verschiedene Funktionen erfüllen. Der Kredit ist nicht das Geld. Wenn dem so wäre, müsste der jeweilige Inhaber des Zahlungsmittels zugleich der Kreditnehmer und Schuldner der Bank sein. Dies ist natürlich nicht der Fall (während es stimmt, dass der Inhaber eines Giro- oder Zeitguthabens jederzeit ein Bargeld-Gläubiger der Bank ist). Das Giralgeld zirkuliert unter vielen Inhabern, während der Kreditnehmer derselbe bleibt. Als Geld fungiert nicht der Kreditvertrag, sondern das Giroguthaben. Die Ausdrücke dafür sind austauschbar: Bankenkreditgeld = Bankengeld = Giralgeld = Depositen bzw Einlagen = alle monetären Guthaben von Nichtbanken bei Banken.

Was jedoch identisch ist, sind die Summe eines Kreditvertrags und die Summe des damit in Umlauf gebrachten Giralgelds. Von daher kann es im Prinzip nicht mehr oder weniger Bankengeld geben als es Bankenkredit an Nichtbanken gibt. Schon daran scheitert jede Behauptung, Bankenkredit und Geldmengen hätten nichts miteinander zu tun oder der Bankenkredit habe sich vom Geld entkoppelt.

Beide Summen können im Prinzip nur dadurch voneinander abweichen, dass durch Zinszahlungen von Kunden an Banken das betreffende Giralgeld gelöscht wird, während die Ursprungskredite, solange nicht getilgt, bestehen bleiben. Von daher müsste es eigentlich stets etwas mehr Bankenkredit als Bankengeld geben. Es verbindet sich damit eine Problematik eigener Art bezüglich Zinszahlungen an Banken in Giralgeld, einen Zwang zu Banken-Neukredit und womöglich auch Wirtschaftswachstum. Dies ist eine offene Frage, aber soweit ein solcher Mechanismus am Werk sein sollte, wäre dem zu jeder Zeit so. Insofern kann das Thema Zinszahlungen von Kunden an Banken nicht erklären, warum in den Zeiten bis um 1970/90 'broad money' höher ausgewiesen ist als 'bank loans', und ebenso wenig, weshalb sich das Blatt seither so rasant gewendet haben sollte, wo doch die Zinszahlungs-bedingte Differenz in Relation etwa gleichbleibend zu erwarten wäre.

Jenseits dieser speziellen Problematik ist davon auszugehen, dass die Bestände an Bankenkredit und Giralgeld in Wirklichkeit einander entsprechen. Eben das verdeutlicht Tabelle 1. Sie zeigt exemplarisch die Forderungen und Verbindlichkeiten einiger nationaler Banksektoren gegenüber den Nichtbanken. Wie man sieht, liegen die Kredite an Nichtbanken und die Geldguthaben der Nichtbanken bei Banken nahe beieinander. Die verbleibende Nichtübereinstimmung sollte sich auf die Statistik und internationale Zahlungsströme zurückführen lassen. Jedenfalls, ein allgemeines Überschießen der Bankenkredite über das Bankengeld hinaus ist nicht vorhanden. Wie könnte es im Kreditgeldregime der Banken auch anders sein?

Fallstricke der Empirie

Die Schularick/Taylor-These setzt voraus, dass zentrale Begriffe des Geld- und Bankwesens weniger klar festgelegt sind, zumindest weniger eindeutig benutzt werden, als man vielleicht meint. Je nach Sprachraum, Paradigmen-Präferenz und Interessenlage kann mit 'credit' allerlei gemeint sein, sogar die Gutschrift von erbrachten Studienleistungen. Das Narrativ der vermeintlichen Unfestgelegtheit der Begriffe Geld, Kredit oder Bank ist unter Ökonomen heute verbreitet – was wiederum erstaunlich ist für eine Sozialwissenschaft, die in betonter Weise 'Exaktheit' beansprucht.

In Abb.1 steht 'broad money' je nach Land für die Geldmenge M2 oder M3 oder M4. 'Bank loans' bezieht sich auf inländischen Bankenkredit an Nichtbanken. Ausgeklammert ist Interbankenkredit auf Reservenbasis, sodann Kredit aus dem und an das Ausland, sowie Kredit von Nichtbanken an andere Nichtbanken (Sekundärkredit durch Finanzintermediation). Die wahrscheinlichen Fehlerquellen in der Datenbasis von Schularick/Taylor dürften sowohl in der Abgrenzung der Banken von Nichtbanken liegen als auch in der Abgrenzung der zugrunde gelegten Geldmengen.

Die Unterscheidung zwischen monetären Finanzinstituten (Geschäftsbanken) und nicht-monetären Finanzinstituten (Nicht-MFIs) ist im Prinzip klar. Geschäftsbanken erzeugen Kreditgeld (Giralgeld) wann immer sie Darlehen, auch Überziehungskredit, an Nichtbanken gewähren oder sie von Nichtbanken Wertpapiere kaufen oder auch andere Vermögenswerte, welche die Banken als Aktiva verbuchen können. Die Ausbezahlung des Kredits bzw die Bezahlung der Wertpapierkäufe erfolgt durch Einbuchung entsprechender Guthaben auf das betreffende Kunden-Girokonto – womit das Giralgeld geschöpft ist. Die Banken führen das Giralgeld im sektoralen Verbund durch Übertragung der Kundenguthaben im Zuge bargeldloser Guthaben-Übertragungen.

Nicht-MFIs dagegen erzeugen normalerweise keine Zahlungsmittel, jedenfalls kein Giralgeld, sondern sie investieren oder verleihen bereits vorhandenes Giralgeld. Im Prinzip. Aber je nach Land werden ggf Firmen als Banken geführt, die zwar im Darlehens- und Investmentgeschäft tätig sind, wie zum Beispiel Fonds, und die ggf der Banken- und Finanzaufsicht unterliegen, die aber gleichwohl nicht bei der betreffenden Zentralbank als Geschäftsbank zur Refinanzierung oder zum Interbanken-Zahlungsverkehr im Zentralbank-Zahlungssystemen zugelassen sind. Je nach Land und Zeit galt bzw gilt dies zum Beispiel für Bausparkassen, Spar- und Darlehensvereine auf Gegenseitigkeit, bestimmte Genossenschaftsbanken, Postbanken o.a.

Unabhängig davon befinden sich viele Nicht-MFIs unter dem Dach von Banken, ohne deshalb selbst Geschäftsbanken zu sein, zum Beispiel Investmentfonds, MMFs, Zweckgesellschaften für Verbriefungen und andere Investments (Special Purpose Vehicles), also etliches von dem, was unter das Investmentbanking fällt. Die Nicht-MFI-Betriebseinheiten haben mit der Geschäftsbankentätigkeit i.e.S. nichts zu tun und könnten im Prinzip auch selbständige nicht-monetäre Finanzfirmen sein. Im Euroraum, wo Universalbanken überwiegen, befinden sich knapp die Hälfte aller Aktiva des gesamten Finanzsektors unter dem Dach von Banken (48%), in Deutschland, Frankreich und Italien sind es sogar 66–72%.[9] Es lässt sich von daher annehmen, dass das Überschießen der 'Kredite' über das 'Geld' in Abb.1 nicht primären monetären Bankaktivitäten zuzuschreiben ist, sondern sekundärer Finanzintermediation, wie nachstehend noch erläutert.

Was das 'Geld' angeht, so dürfte in der uneinheitlichen Abgrenzung von 'broad money' ein weiterer Fehler des Schaubilds liegen. Die Geldmengenaggregate sind je nach Währungsgebiet und Zeitraum in verschiedener und wechselnder Weise abgegrenzt. Bei den Geldmengen M2/M3 kommt hinzu, dass sie weitere wichtige Verbindlichkeiten der Geschäftsbanken normalerweise nicht beinhalten, nämlich zum einen die langfristige Geldkapitalbildung von Nichtbanken bei Banken, und zum anderen die großen Volumina von Geldmarktfonds-Anteilen (die wholesale MMFs, die mit den retail MMFs in M2 (USA) bzw M3 (EU) nicht erfasst sind.

Unter diesem Gesichtspunkt erweist sich 'broad money' bzgl der hier diskutierten Abkopplungs-Frage als immer noch 'too narrow'. Denn Geldkapital und MMFs repräsentieren ebenso monetäre Bankverbindlichkeiten wie die Guthaben in M2/M3. Im Sinn der hier anzustellenden Betrachtung ist es nicht korrekt, das Spektrum von liquiden zu weniger liquiden und zu nur langfristig liquidierbaren Geldforderungen und Geldverbindlichkeiten an einer Stelle willkürlich abzuschneiden. Sämtliche Verbindlichkeiten der Banken an Nichtbanken repräsentieren Giralgeldpositionen, auch die langfristigen bzw großvolumigen. Hätten Schularick/Taylor auch die langfristigen und großen Bank- und MMF-Verbindlichkeiten an Nichtbanken über M2/M3 hinaus berücksichtigt, und sichergestellt, dass sich unter den 'Banken' keine Nicht-MFIs befinden, wären die 'bank loans' im Schaubild wohl kaum über das 'broad money' hinausgeschossen.

BIP-überschießende Kreditgeldschöpfung der Banken

Wenn Abb.1 die angebliche Entkopplung des Bankenkredits vom Bankengeld nicht belegt, was zeigt das Schaubild dann? Ein unvoreingenommener Blick auf die Zeitreihen zeigt tatsächlich einen sehr relevanten Befund, nämlich: die Expansion der Geldmengen und Kreditvolumina ko-direktional bzw pro-zyklisch und stark überproportional zum BIP, mit Ausnahme der kontraktiven 1930–40er Depressions- und Kriegsjahre. Für die Zeit von 1870 bis 1929 und von den 1950ern bis in die 2000er Jahre jedoch sind die beständigen BIP-überproportionalen Zuwächse offensichtlich.

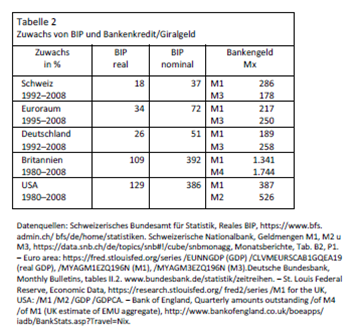

Tabelle 2 enthält weitere Zahlen zum Zusammenhang zwischen dem prozentualen Zuwachs des BIP und des Bankenkreditgelds.

Die Zahlen zeigen, dass die aktive Geldmenge M1 sowie auch die deaktivierten Kreditgeldmengen M2–M4 überproportional zum BIP wuchsen, auch überproportional zum nominalen BIP, welches die Inflation beinhaltet. Am wenigsten überschießend scheint die Geldmengenexpansion in den USA. Dies täuscht, da dort seit um 1980 Geldmarktfonds-Anteile (MMFs) als Zahlungsmittel sehr expansiv in Umlauf kamen. Man umging damit die von der Federal Reserve damals auferlegte Zinsdeckelungauf Bankguthaben. MMF-Anteile sind ein neues depositenartiges Geldsurrogat auf der Basis von Giralgeld. Sie lassen sich ähnlich unkompliziert wie Giralgeld übertragen und werden besonders an den Finanzmärkten verbreitet als Zahlungsmittel benutzt.[10] Bei Ausbruch der Krise 2008 lagen die MMF-Anteile in den USA beim 2,5fachen von M1 (im Euroraum 'nur' einem Drittel von M1).[11]

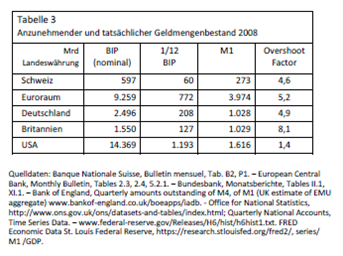

Eine andere Darstellungsweise der BIP-überschießenden Bankenkreditgeldschöpfung ist in Tabelle 3 wiedergegeben. Einer üblichen Lehrbuchbetrachtung zufolge zirkuliert das Geld in einem gewissen Zeitrhythmus, vor allem im Monatsrhythmus, also etwa 12 Mal im Jahr, vieles davon öfter, anderes weniger oft. So gesehen müsste eine aktive Geldmenge von grosso modo 1/12 des nominalen BIP (inkl. Inflation) genügen, um alle BIP-wirksamen Transaktionen in der Real- und Finanzwirtschaft darzustellen. Tatsächlich aber beträgt die aktive Geldmenge M1, hier bei Einsetzen der Krise 2008, ein Mehrfaches des ungefähr zu erwartenden 1/12. In der Tabellenspalte rechts ergibt sich der Überschieß-Koeffizient zwischen dem Vier- bis Achtfachen. Der scheinbar geringere Faktor der USA ist wiederum auf die verbreitete Zahlung mit MMF-Anteilen zurückzuführen.

In Anbetracht der Tabellen 2 und 3 stellt sich die Frage, wofür die überschießenden Geldmengen erzeugt wurden, wenn doch schon viel weniger zirkulierendes Geld gereicht hätte, um das BIP samt Inflation und BIP-bezogenen Finanzen zu bezahlen? Die Antwort liegt auf der Hand. Das überschießende Geld floss und fließt weiterhin in die Expansion von nicht-BIP-wirksamen Finanzkontrakten sowie in die Vermögenspreisinflation (Assetinflation) und Blasenbildungen an Finanzmärkten wie Immobilien, Aktien, Commodities, Derivaten und 'alternativen' Investments.

Monetärer Primärkredit der Banken und nicht-monetärer Sekundärkredit durch Finanzintermediation unter Nichtbanken. Finanzialisierung

Die überschießende Giralgelderzeugung der Banken bezieht sich zunächst auf Geschäfte der Banken mit Nichtbanken. In der nachfolgenden Publikums-Zirkulation dient das Giralgeld dann als Zahlungsmittel unter Nichtbanken (während der Interbanken-Kreislauf auf Reservenbasis erfolgt). Das Giralgeld in der Publikumszirkulation dient nicht nur realwirtschaftlichen Transaktionen, sondern ebenso als Geldbasis für Finanzgeschäfte von und mit Nicht-MFIs. Es geht hier um den Unterschied von primärem monetärem Bankenkredit, der Giralgeld erzeugt (und die fraktionale Refinanzierung in Zentralbankgeld nach sich zieht), und sekundärem nicht-monetärem Kredit unter Nichtbanken auf Basis von Giralgeld. Auch wenn der sekundäre Kredit durch Finanzintermediation kein zusätzliches Geld erzeugt, so erzeugt er doch zusätzliche Volumina an Geldforderungen und Schulden.

Nicht-MFIs die hier eine große Rolle spielen sind zum Beispiel Kapitalanlagefonds aller Art, Verbriefungs-Zweckgesellschaften, Versicherungen, oder zuletzt auch Finanzierungs-Vermittlung durch Fintechs (Crowdfunding, P2P-Plattformen u.a.). Die großen Finanzintermediäre wie Blackrock, DWS, Fidelity oder einige Staatsfonds sind dabei teils schon größer und einflussreicher als manche Großbank, oder sie gehören zur Investmentbanking-Sparte solcher Banken (zum Beispiel bei G.P. Morgan, Goldman Sachs, UBS, Barclays, DGS Singapur). Jedoch werden Nicht-MFIs wie Fonds als gesonderte Kapitalanlagegesellschaften geführt. Ein Fonds ist keine Bank, und umgekehrt wird die Bank, die einen Fonds betreibt, dadurch nicht selbst zu einem Fonds. Ob die Investment-Sparten einer Bank separate selbständige Einheiten sind oder faktisch Teil der Geschäftsbank, lässt sich letztlich daran entscheiden, ob der Zahlungsverkehr der betreffenden Einheiten über ein eigenes Girokonto in Giralgeld abgewickelt wird, oder über das Zentralbankkonto der Geschäftsbank in Reserven.

Die Unterscheidung von Geschäftsbank (commercial bank) und Investmentbank geht zurück auf das zweite Glass-Steagall Gesetz der USA von 1933 in Reaktion auf den Schwarzen Freitag. Das Gesetz trennte das Kredit-, Depositen- und Zahlungsmanagement (Geschäftsbank) vom Wertpapiergeschäft und Brokerage, der Vermittlung von Großfinanzierungen, Vermögensverwaltung u.a. (Investmentbank). Damit sollte das Giralgeld der Kunden vor riskanten Finanzgeschäften abgeschirmt werden. Jede Bank musste sich entscheiden, ob sie 'commercial' oder 'investment' sein wollte.

Die amerikanische Trennbankenordnung wurde nach dem Zweiten Weltkrieg aufgeweicht. Zunächst einigen (J.P. Morgan, Goldman Sachs), später allen Investmentbanken wurde wieder die Möglichkeit eingeräumt, Depositenkonten zu führen, sich bei der Federal Reserve zu refinanzieren, und somit wieder als Geschäftsbank tätig zu sein. Anders gesagt, sie haben ihre 'Lizenz zum Geld drucken' zurück bekommen, vollends durch die endgültige Aufhebung des Glass-Steagall Gesetzes 1999 durch Präsident Clinton. Das Trennbankengesetz war gleichwohl weniger fundamental als man meinen könnte. Denn Geschäftsbanken konnten jederzeit Kredit an Investmentbanken vergeben. Mit der Lockerung und Beendigung des Trennbankensystems wurde die Aufhebelung von Investments lediglich einfacher und wohl auch etwas billiger als zuvor.

Seit dem Takeoff der Globalisierung, der globalen Finanzmarkt-Deregulierung und der Hypertrophierung des Investmentbanking seit um 1980, haben die Nichtbanken-Finanzintermediäre zusammen mit den Geschäftsbanken eine massive Finanzmarkt-Expansion betrieben. Dies ist der Kontext für die heutige Modemeinung, jedes irgendwie verbriefte Versprechen, Geld zu zahlen oder zurück zu zahlen, könne selbst als Geld benutzt werden. An der Sache ist jedoch weniger dran als das Gerede suggeriert, und soweit etwas dran ist, ist es im Prinzip auch nichts neues. Mittelalterliche Kerbhölzer oder ehedem private Banknoten sind Beispiele dafür, wie Zahlungsversprechen als Zahlungsmittel benutzt worden sind. Für Handelswechsel, soweit noch gebräuchlich, gilt dies weiterhin. Vor allem aber gilt es heute für das Giralgeld der Banken. Dieses ist ein Versprechen gegenüber den Bankkunden, auf Verlangen Bargeld auszuzahlen oder die Kundenguthaben Bank-intern oder -extern zu übertragen. Rechtlich ist Giralgeld weiterhin ein Surrogat für Zentralbankgeld (für gesetzliches Zahlungsmittel). Praktisch aber ist das Giralgeld durch eingebürgerten Gebrauch heute zum allgemein und regelmäßig benutzten Zahlungsmittel, also zu Geld geworden, tatsächlich zur alles bestimmenden Geldform.

An den heutigen Finanzmärkten gibt es im wesentlichen zwei Arten der Eigentumsübertragung von Finanzvermögen anstelle der Bezahlung mit Giralgeld (Nichtbanken) oder Reserven (Banken). Zum einen wird bei großen Finanztransaktionen, zum Beispiel Firmenübernahmen, häufig außer mit Geld auch mit der Übertragung von Kapital bezahlt, zumeist Aktienpaketen. Zum anderen wird heute gerade bei Finanzmarkt-Transaktionen mit den oben schon erwähnten MMF-Anteilen bezahlt.

MMFs wurden in den USA in den 1970–80ern zunächst von Nichtbanken-Finanzinstituten betrieben. Seit den 1980ern werden MMFs auch unter dem Dach von Investment- und Universalbanken betrieben. Damit wollen diese dem Verlust von Geschäften an nichtmonetäre Finanzinstitute entgegenwirken. Gleichwohl, MMF-Anteile und die vergleichsweise aufwendige Übertragung von Kapitaleigentum ändern nichts daran, dass beim Gros der Transaktionen eher früher als später eine finale Zahlung in Geld erfolgen muss – auch und gerade in Kreditgeschäften; im Interbankenverkehr mittels Überschussreserven, im Publikumsverkehr mittels Giralgeld oder ggf. auch mittels MMF-Anteilen. Die teils pyramidale Struktur von Geld und Kredit, sei dieser besichert oder verbrieft, einschließlich ihrer evtl. nachfolgenden Paketierung mag an das Hütchenspiel erinnern – aber was letztlich zählt, sind nicht die Hütchen, sondern das Geld darunter, mit dem die abschließende Zahlung erfolgt.

Nicht der Kredit, sondern das Geld – als allgemein einsetzbares reguläres Zahlungsmittel – ist das modernere Finanzinstrument. Mit Kredit fing das Wirtschaften zwar an, schon in frühen archaischen Gesellschaften vor mehr als 3.500 Jahren. Geld jedoch (als Zahlungsmittel, nicht nur als Recheneinheit) gibt es erst seit Einführung von Münzen im 7. Jhd. v. Chr. Geld machte jede Art von Geschäft, insbesondere auch Kreditgeschäfte, um vieles einfacher und effizienter als zuvor. Sich durch Zahlung mit Geld einer Verbindlichkeit unkompliziert und abschließend zu entledigen, war und ist der Marktkatalysator schlechthin. Ein Zahlungsversprechen, oder Rückzahlungsversprechen, also Kredit, kann zeitweilig sehr nützlich sein, aber dieser Nutzen steht und fällt mit einer finalen Zahlung – und natürlich ist das auch und gerade im modernen Bank- und Finanzwesen weiterhin der Fall.

Es ist daher Unfug zu postulieren, das 'age of money' sei in ein 'age of credit' übergegangen. Geld und Kredit existieren seit der Antike in wechselseitiger Bestärkung, und das tun sie weiterhin. Jedoch hat die sekundäre Finanzintermediation durch Nicht-MFIs in den zurückliegenden Jahrzehnten stark zugenommen, anders gesagt, die Aufhebelung von Sekundärkredit vor allem in nicht-BIP-wirksamen Finanzgeschäften auf der Grundlage des primären Bankenkreditgelds.

Was Schularick/Taylor gleichsam 'wiederentdeckt' und wofür sie speziell in den Krisenjahren nach 2008 Aufmerksamkeit gefunden haben, ist die altbekannte Tatsache, dass Banken- und Finanzkrisen durch Kredit- und Schuldenblasen entstehen, oder, wie man in der früheren Konjunkturtheorie sagte, infolge von Überinvestition/Fehlinvestition und Überschuldung. Neuere Quellen, die diesen Kausalzusammenhang erneut erklärt und empirisch belegt haben, sind Shiller, Minsky u.a.m.[12]

Die stark BIP-disproportionale Aufblähung der Finanzmärkte und der sekundären Finanz-Intermediation seit um 1980 wird als Finanzialisierung bezeichnet. Mit einer 'Entkopplung' des Kredits vom Geld hat das gerade nichts zu tun. Denn nicht erst der Sekundärkredit von Nicht-MFIs befeuert die Finanzialisierung, sondern direkt bereits der Primärkredit der Banken. In allen Industrieländern floss in den zurückliegenden Jahrzehnten der Löwenanteil des primären Bankenkredits (72–80 Prozent) in drei Verwendungen: erstens und vor allem Immobilientransaktionen und Hypotheken, zweitens nicht-BIP-wirksame Finanzinvestments (einschließlich der Kreditfinanzierung von einvernehmlichen Fusionen und feindseligen Übernahmen), drittens die kumulative Ausweitung der Staatsschulden.[13] In Kredite an Unternehmen und private Haushalte geht nur ein Viertel bis Fünftel des Bankkredits. Die größte Geldnachfrage kommt von Immobilien- und Wertpapier-Transaktionen, wo große Vermögenswerte zu bezahlen sind. Dabei haben die Immobilienmärkte inzwischen mit Realwirtschaft nicht mehr unbedingt viel zu tun. Längst sind auch sie, ähnlich wie commodities, zu einem überwiegend nicht-BIP-wirksamen Finanzmarktbereich überformt worden.[14]

Mehr denn je beruhen diese Entwicklungen auf einer BIP-disproportionalen Expansion des primären Bankenkredits, also des Bankengelds, und dessen vielfältiger Zirkulation in sekundären nicht-monetären Finanztransaktionen. Bei Bacchetta finden sich wiederholt Behauptungen der Art (a) 'in general money is not created by credit' oder (b) 'bank credit is unlikely to be the source of money creation at the macroeconomic level'.[15] Vor dem Hintergrund der bisherigen Darlegungen erweisen sich derlei Thesen als konfus oder falsch. Die Behauptung (a) trifft auf die sekundäre Finanzintermediation durch Nicht-MFIs zu, ist jedoch falsch bezüglich des primären Bankenkredits. Aussage (b) ist ohnehin falsch, indem Bankenkredit an Nichtbanken stets Giralgeld erzeugt.[16] Geld wird im heutigen System ausschließlich durch Kredit erzeugt bzw in Umlauf gebracht. (Bacchetta sagt eben das anderer Stelle selbst, zum Beispiel wenn er sich darüber wundert, wie eine nicht per Kredit erzeugte und damit schuldenfreie Vollgeldbasis überhaupt möglich sein soll).

Die heutige Hypertrophierung der Geldmengen und Kreditvolumina zeigt sich direkt auch an der Entwicklung der Verschuldung. Der Schuldenstand von Firmen, privaten und öffentlichen Haushalten, ohne Finanzsektor, lag vor 1990 in den meisten Ländern bei 100–200 Prozent des BIP, um dann auf 300–600 Prozent bis Eintreten der Krise 2008 zu steigen.[17] Durch Einbeziehung der Schulden des Finanzsektors erhöhen sich die Summen, je nach Land in verschiedener Zusammensetzung, jeweils um etwa 150–250 Prozentpunkte. In den am meisten gesamtverschuldeten Ländern wie Japan oder den Niederlanden erreicht die Gesamtverschuldung über 500 bis knapp 700 Prozent des BIP.[18]

Das Gegenstück zu den Schulden besteht im Nominalwert der Geld- und Finanzaktiva. Ihr Marktwert liegt in der Regel noch darüber, einschließlich der meist gegebenen Wertsteigerungen und einem Maß an Assetinflation jenseits der substantiierten Wertsteigerungen. In den USA zum Beispiel bewegten sich die Finanzvermögen zum Marktwert (ohne Immobilien) von den 1950ern bis um 1980 seitwärts beim 4–5fachen des nominalen BIP. Von da an bis zum Einsetzen der Bankenkrise 2007/08 stiegen die Finanzvermögen auf das 10–11fache des BIP.[19] Das war dann doch zu viel des Guten. Dietz beschreibt die durch Überinvestment bzw Überschuldung entstehende Krise als 'Überforderungskrise' – also zu viele Forderungen, die das laufende Einkommen (BIP) und das Mehrverschuldungsvermögen überfordern, sodass es an einem bestimmten Punkt zu einer Kontraktionsdynamik von Zahlungsausfällen, Wertberichtigungen, Insolvenzen usw. kommen muss. Die Finanzwissenschaft hat sich von der finanziellen Tragekapazität einer Wirtschaft bisher noch keinen Begriff gemacht.

Die vorangeschrittene Entkopplung des Bankenkredits vom Zentralbankgeld

Die irreführende These der Entkopplung des Kredits vom Geld ergibt in einer speziellen Hinsicht dennoch einen Sinn, auch wenn dieser bei Schularick/Taylor und in der Bacchetta-SBVg-Studie nicht gemeint ist: die heute schon weit vorangeschrittene Verselbständigung des Bankenkredits vom Zentralbankgeld. Der Bankenkredit schafft sich sein eigenes Bankengeld, eben das Giralgeld. Die Refinanzierung in Zentralbankgeld, oder wie manche sagen, die 'Deckung' mit Zentralbankgeld, und also die Abhängigkeit der Banken von Bargeld und unbaren Reserven (Zentralbankguthaben), ist im Lauf der Jahrzehnte immer weiter zurückgegangen. Erstens hat die bargeldlose Zahlung die frühere Barzahlung zunehmend verdrängt. Anders gesagt, im Publikumsverkehr ist das Zentralbankgeld (Bargeld) vom Bankengeld (Giralgeld) verdrängt worden. Je nach Land liegt der Giralgeldanteil heute bei 85–97% der Geldbestände, der Bargeldanteil bei nur noch 15–3%. Selbst davon wird nur ein geringer Teil (etwa 10%) für reguläre Zahlungen benutzt. Ansonsten dient das Bargeld als Schwarzgeld, oder es wird als Sicherheitspolster gehortet, zuletzt in großem Stil auch von den Banken als Abwehrmaßnahme gegen Negativzinsen. Was Dollar und Euro angeht, wird mehr als die Hälfte des Bargelds außerhalb des Währungsraums als Parallelwährung benutzt.[20]

Zweitens stellen die Reserven, insbesondere die liquiden Überschussreserven, auf denen der Interbanken-Zahlungsverkehr beruht, gleichsam nur eine Untermenge des Bankengeldes dar, tatsächlich nur einen Bruchteil davon. Auch durch den Konzentrationsprozess der Bankenindustrie (immer weniger aber größere Banken mit Millionen von Kunden) hat der Bedarf der Banken an liquiden Reserven abgenommen. Drittens ist durch die Computerisierung und Telematisierung des Banking und insb. des Zahlungsverkehrs die erreichbare Zirkulationsgeschwindigkeit der Reserven im Interbankenverkehr sehr gestiegen.

Durch jeden dieser drei Prozesse ist der Bedarf der Banken an Zentralbankgeld über die zurückliegenden Jahrzehnte stark zurückgegangen. Im Ergebnis benötigt der Euro-Bankensektor auf 100 Einheiten Giralgeld heute nur noch etwa 2,5% Zentralbankgeld, davon 1,4% Bargeld für die Ausgabeautomaten, 0,1% liquide Überschussreserve für die laufenden Interbankenzahlungen, und 1% weitgehend brach liegende Mindestreserve.[21] Je nach Land liegen diese Werte sogar darunter (Britannien, keine Mindestreserve) oder um ein bis mehrere Prozentpunkte darüber (USA, höhere Mindestreserve). Kleinere Banken benötigen mehr Überschussreserven als Großbanken, da sich bei den Größeren die laufend ein- und ausgehenden Zahlungen besser die Waage halten als bei den Kleineren.

Inzwischen lässt sich das heutige Geldsystem charakterisieren als privates Giralgeldregime der Banken, das von den Zentralbanken im noch nötigen Umfang jederzeit refinanziert und im Krisenfall von Zentralbanken und Regierungen gemeinsam gewährleistet wird. Durch die pro-aktive Giralgeldschöpfung der Banken wird zum einen die re-aktive Bereitstellung von Zentralbankgeld bestimmt wie zum anderen auch der mögliche Kreditmultiplikator in der sekundären Kreditwirtschaft auf Giralgeldbasis (wohingegen es einen Geldmultiplikator beim Primärkredit der Banken rein rechnerisch zwar zu geben scheint, es einen solchen in Wirklichkeit jedoch spätestens seit dem Entschwinden der Bargeldwirtschaft nicht gibt).

Infolge der pro-aktiven Erzeugung des Bankenkreditgeldes und der Fraktionalität des Zentralbankgeld-Basis, haben die konventionellen Instrumente der Geldmengen- und Zinspolitik ihre Wirksamkeit zunehmend eingebüßt. Eine auf M1–M3 gerichtete Geldmengenpolitik ist bei pro-aktiver Giralgeldschöpfung der Banken faktisch wirkungslos. Auf Geldzuwachsziele gerichtet war die Mengenpolitik zudem inadäquat angelegt, wurde damit doch das Mittel Geld selbst zum Zweck erhoben – ein fundamentaler Fehler des Goldstandards wie auch des Monetarismus.

Der Zinspolitik demgegenüber steht angesichts eines Refinanzierungsbedarfs von ±2,5 auf 100 Währungseinheiten nur noch ein sehr kurz gewordener Hebel zur Verfügung. Was für den Regelbetrieb bleibt, ist ein gewisses Maß an bankenbürokratischer Preisadministration, indem manche Banken bestimmte Kreditzinsen (insb. Überziehungs- und Hypothekarkredit) mechanisch an zurückliegende Interbankzinsen binden. Hinzu kommt noch das moderne Augurentum der 'forward guidance', durch welche die Zentralbanken den Märkten ihre Erwartungen mitteilen. Die Wirkung hängt allein vom Glauben des Publikums ab und möglicherweise ist der Wetterbericht genauer.

So gesehen ist die These einer Entkopplung des 'Kredits' vom 'Geld', und zwar als vorangeschrittene Verselbständigung des Bankenkredits gegenüber dem Zentralbankgeld, in sehr viel höherem Maß zutreffend als viele Zentralbanker wahrhaben und Banker öffentlich zugeben möchten. Immerhin bedeutet die Vorherrschaft des Bankenkreditgeldes eine disfunktionale und illegitime Usurpation der staatlichen Geldhoheit, insb. bzgl. der Geldschöpfung und des damit verbundenen Gewinns (Seigniorage). Die monetären Prärogativen der Währung, des Geldes und der Seigniorage sind von vergleichbarem Verfassungsrang wie die Prärogativen der Gesetzgebung, Rechtsprechung, Gebietsverwaltung, des Steuermonopols und Gewaltmonopols.

Stattdessen liegt die Kontrolle über das Geld heute faktisch bei den Banken – die allerdings nichts 'kontrollieren', sondern nach eigenen Geschäftsinteressen verfahren. Dies führt wiederkehrend dazu, dass die selbstbegrenzende negative Rückkopplung zwischen Angebot und Nachfrage überlagert wird durch die positive Rückkopplung überschießender Kreditausstellung bzw Geldschöpfung, mit der Folge häufiger und schwerer gewordener Überinvestitions- bzw Überschuldungskrisen.[22] Eben das will die Vollgeld-Initiative ändern. Die Zentralbank – als unabhängig gestellte staatliche Geldinstanz – soll wieder die Möglichkeit erhalten, wirksame Geldpolitik zu betreiben, und die Voraussetzung dafür ist die Kontrolle über die Geldschöpfung und die laufende Readjustierung des Geldbestands.

Die falsche Identität von Geldschöpfung und Kreditausstellung. Ihre Trennung durch Vollgeld

Es ist im Prinzip legitim, dass die Banken sich um ihr eigenes Geschäft kümmern und sie sich um die Geldschöpfung und die Kontrolle der Geldmenge weiters keine Gedanken machen, zumal sie ja eine monetäre Gesamtkontrolle überhaupt nicht ausüben könnten. Oder richtiger gesagt, es wäre legitim, gäbe es nicht die falsche Identität von Geldschöpfung und Kreditausstellung. Faktisch sind die Banken hierdurch für die Geldschöpfung in vollem Umfang verantwortlich – aber praktisch verantworten tun sie wenig. In einer größeren Bankenkrise können sie weiterhin damit rechnen, 'gerettet' zu werden – sei es durch die Zentralbanken (als stets akkommodierende Refinanziers und ggf sogar als bad bank für problematische Bankaktiva), oder durch die Regierungen (bail-out), oder inzwischen per gesetzlicher Zwangs-Rekapitalisierung durch die eigenen Kunden (bail-in).

Wie kommen die Banken zu solch feudalen Privilegien? Weil sie das Geld beherrschen, und weil das Bankengeld in den Bankbilanzen existiert und mit ihnen steht und fällt. In gewisser Weise befindet sich unser Geld in Geiselhaft der Bankbilanzen, aber nicht, weil die Banken unser Geld benutzen würden, sondern weil wir das Bankengeld benutzen. Unter den heutigen Bedingungen des Giralgeldregimes ist das faktisch unvermeidlich. Insofern sind Staat, Wirtschaft und Gesellschaft von den Banken sehr viel abhängiger als es mit einer Kreditwirtschaft ohne Bankengeldschöpfung der Fall wäre.

Die Vollgeld-Initiative zielt deshalb darauf ab, die Geldschöpfung vom Bankgeschäft zu trennen. Die Geldschöpfung soll allein der unabhängigen staatlichen Zentralbank überantwortet und das Vollgeld in jeder technischen Form (Bargeld, Kontogeld, digitales Bargeld) als allgemeines gesetzliches Zahlungsmittel etabliert werden. Dadurch wird auf einfache Weise auseinander gehalten, was heute in disfunktionaler Weise verquickt ist, eben Geld und Kredit, genauer gesagt, Geldschöpfung und Geldbestandsteuerung einerseits, und die grundsätzlich marktwirtschaftliche Geldwendung in Bank-, Finanz- und Realtransaktionen andererseits.

Eben dies war bereits das Programm der Currency School in den 1830–40er Jahren. Die Currency School erwirkte ein institutionelles Arrangement zur Kontrolle des Bestands an Banknoten, als dem seinerzeit zunehmend vorherrschenden und bis dahin noch privaten Zahlungsmittel. Das Vehikel dazu war damals der Goldstandard. Dieser erwies sich allerdings bald als ungeeignet für modernes Geld und spielt heute zu Recht keine Rolle mehr. Historisch wichtiger und von bleibender Relevanz war etwas anderes, nämlich die Beendigung der instabil-volatilen Inumlaufbringung privater Banknoten und ihre Ersetzung durch das Notenmonopol der jeweiligen Zentralbank.

Was man damals aber noch nicht systemtisch berücksichtigte, war die Verrechnung von Forderungen und Verbindlichkeiten über Girokonto (obwohl das bereits bei A. Smith abgehandelt und auch in der Currency-Banking-Kontroverse angesprochen wurde). Die Nutzung von Girokonten für den bargeldlosen Zahlungsverkehr verbreitete sich massenhaft erst im Verlauf des 20. Jhds. Inzwischen ist das Giralgeld, das Bankenkreditgeld, das dominierende Zahlungsmittel, während der Anteil des alten Bargelds immer weniger wird. Es ist also höchste Zeit, erneut den Schritt zu vollziehen, den man im 19. Jhd mit Banknoten vollzog, heute: das private Giralgeld der Banken zu ersetzen durch unbares Vollgeld der Zentralbank.

Das Vollgeld kann, und soll zum größten Teil, wie ehedem das Münzgeld, als originäre Seigniorage per Staatsausgaben in Umlauf kommen, also ohne Zins und Tilgung. Ein geringerer Teil kann und soll weiterhin per kurzfristigem Zentralbankkredit ausgegeben werden im Rahmen einer laufenden Offenmarktpolitik zum Zweck der flexiblen Anpassung des Geldangebots. So oder so wird dabei auch das Vollgeld auf den Geld- und Kapitalmärkten seinen Preis bekommen. Dieser Preis – die Zinsen – sind die wichtigsten aller Preise in einer monetarisierten und finanzialisierten Wirtschaft. Gerade in einer Vollgeldordnung sollten sich die Zinsen am Markt bilden, nicht durch Preisadministration vorgegeben werden. Es ist richtiger, einen adäquaten Bestand an Vollgeld – in stabiler, aber nicht fixer, sondern anpassungsfähiger Weise – zu gewährleisten und die Zinsen den Märkten zu überlassen.

Es sieht inzwischen danach aus, dass das alte Bargeld nicht nur durch Giralgeld, sondern künftig ebenso durch modernes digitales Bargeld abgelöst wird, mit Direktbezahlung von einer digitalen Brieftasche in die andere, ohne dass Banken als 'trusted third party' dabei ins Spiel kommen.[23] Es ist umso wichtiger, dass sich das neue Digitalgeld von vornherein als digitales Zentralbankgeld verbreitet und nicht erst wieder als Privatgeld (Bitcoin und Co) die altbekannten Scherereien erneut verursacht, ehe man sich darauf besinnt, dass das Geld keine Privatsache ist, sondern eine öffentliche Angelegenheit von Verfassungsrang.

Literatur

Arslanalp, Serkan / Tsuda, Takahiro. 2012. Tracking Global Demand for Advanced Economy Sovereign Debt, IMF Working Paper, WP/12/284.

Baba, Naohiko/McCauley, Robert N./Ramaswamy, Srichander. 2009. US Dollar Money Market Funds and Non-US Banks, BIS Quarterly Review, March 2009 65–81.

Bacchetta, Philippe. 2017. The Sovereign Money Initiative in Switzerland: An Assessment, Arbeitspapier des Swiss Finance Institute CEPR, Universität Lausanne.

Barrdear, John / Kumhof, Michael. 2016. The macroeconomics of central bank issued digital currencies, Bank of England, Staff Research Paper No. 605, July 2016.

BIS. 2015. Digital currencies, prep. by the BIS Committee on Payments and Market Infrastructures, Basel: Bank for International Settlements Dietz, Raimund. 2011. Geld und Schuld, eine ökonomische Theorie der Gesellschaft, Marburg: Metropolis.

Broadbent, Ben. 2016. Central banks and digital currencies, http://www.bankofengland. co. uk/publications/Pages/speeches/2016/886.aspx.

Bundesbank. 2015. Zahlungsverhalten in Deutschland 2014, Frankfurt: Bundesbank.

Bundesbank. 2017. The role of banks, non-banks and the central bank in the money creation process, Bundesbank Monthly Report, Vol. 69, No. 4, April 2017, 13–30.

European Central Bank. 2016. Report on financial structures, Oct 2016.

Hilton, Adrian. 2004. Sterling money market funds, Bank of England, Quarterly Bulletin, Summer 2004, 176–182.

Huber, Joseph. 2017. Sovereign Money. Beyond Reserve Banking, London: Palgrave Macmillan.

Kindleberger, Charles P. 1993. A Financial History of Western Europe, New York: Oxford University Press.

Laeven, Luc / Valencia, Fabian. 2008. Systemic Banking Crises. A New Database, IMF Working Paper WP 08/224.

Liikanen Report. 2012. High-level Expert Group on reforming the structure of the EU banking sector, chaired by Erkki Liikanen, final report, EU-Commission, Brussels, 2012.

McKinsey Global Institute. 2010. Debt and Deleveraging. The global credit bubble and its economic consequences, January 2010.

McLeay, Michael / Radia, Amar / Thomas, Ryland. 2014. Money creation iin the modern economy, Bank of England Quarterly Bulletin, 2014 Q1, 14–26.

McMillan, Jonathan. 2014. The End of Banking. Money, Credit, and the Digital Revolution, Zurich: Zero/One Economics.

Minsky, Hyman P. 1982b. The Financial Instability Hypothesis. Capitalist Processes and the Behavior of the Economy, in: Kindleberger, C.P./ Laffargue, J.-P. (Eds.): Financial Crises. Theory, History, and Policy, Cambridge University Press, 13–39.

Minsky, Hyman P. 1986. Stabilizing an Unstable Economy, New Haven: Yale University Press.

Reinhart, Carmen M. / Rogoff, Kenneth S. 2009. This Time is Different. Eight Centuries of Financial Folly, Princeton University Press.

Rossi, Sergio. 2007. Money and Payments in Theory and Practice, London/New York: Routledge.

Ryan-Collins, Josh / Lloyd, Toby / Macfarlane, Laurie. 2017. Rethinking the Economics of Land and Housing, London: New Economics Foundation / Zed Books.

Schularick, Moritz / Taylor, Alan M. 2009. Credit booms gone bust. 1870–2008, National Bureau of Economic Research, Working Paper 15512. Reprinted in American Economic Review, Vol. 102, No. 2, April 2012, 1029–61.

Shiller, Robert J. 2015. Irrational Exuberance, revised and expanded 3rd edition, Princeton NJ: Princeton University Press.

Thiele, Carl Ludwig. 2017. Die Zukunft des Bargelds, Rede Forum Bundesbank, Frankfurt: Dt Bundesbank.

Turner, Adair. 2016. Between Debt and the Devil. Money, Credit and Fixing Global Finance, Princeton University Press.

Endnoten

[1] Bacchetta 2017, gesponsert von der Schweizer Bankiervereinigung SBVg. Im folgenden zitiert als Bacchetta-SBVg-Studie.

[2] Vgl. http://www.vollgeld-initiative.ch

[3] Für eine Kritik der Bacchetta-SBVg-Studie durch die Schweizer Vollgeld-Initiative siehe http://www.vollgeld-initiative.ch/medienmitteilungen/einzel/harte-kritik-an-bezahlter-banken-studie-ueber-vollgeld.

[4] Bacchetta-SBVg-Studie S.3.

[5] Bacchetta-SBVg-Studie S. 2 u 3.

[6] Schularick/Taylor 2009, 2, 5ff., 29.

[7] Bacchetta-SBVg-Studie S. 3, 7f.

[8] Cf. McLeay/Radia/Thomas 2014, Bundesbank 2017, Rossi 2007 9–62, Huber 2017 57–100.

[9] ECB 2016, Table 2.1, 64.

[10] Baba/McCauley/Ramaswamy 2009, Hilton 2004, McMillan 2014.

[11] Huber 2017 111.

[12] Shiller 2015, Minsky 1982, 1986, Kindleberger 1993, Reinhart/Rogoff 2009.

[13] Liikanen Report 2012. Financial Crisis Inquiry Committee 2011. Turner 2016, 61. Arslanalp/Tsuda 2012, 12. Huber 2017, 111f. Positive Money, How much money have banks created? http://positivemoney.org/how-money-works/how-much-money-have-banks-created.

[14] Ryan-Collins/Lloyd/Macfarlane 2017.

[15] Bacchetta-SBVg-Studie S. 7 u 4.

[16] Kredit von Bank A zu Bank B schafft kein Giralgeld, sondern erfolgt durch Überweisung von Überschussreserven von Zentralbank-Konto A zu B; genau wie bei der Interbanken-Übertragung von Kunden-Giroguthaben.

[17] McKinsey 2010 10ff.

[18] McKinsey 2010 28ff.

[19] Dietz 2011 201.

[20] Thiele 2017, Dt Bundesbank 2015.

[21] Die Zahlen ergeben sich aus der Bankenstatistik, je nach Währungsraum, bis 2008. Seither sind die aggregierten Zahlen zur Reservenhaltung aufgrund der Zentralbankpolitik des Quantitative Easing nicht mehr aussagekräftig.

[22] Laeven/Valencia 2008.

[23] Zum Thema digitales Bargeld (digital currency) vgl. BIS 2015, Broadbent 2016, Barrdear/Kumhof 2016.

zurück zum Inhaltsverzeichnis >

Inhalt

Einleitung und Zusammenfassung

Geld und Kredit. Die absurde These ihrer Entkopplung

BIP-überschießende Kreditgeldschöpfung der Banken

Die vorangeschrittene Entkopplung des Bankenkredits vom Zentralbankgeld

Die falsche Identität von Geldschöpfung und Kreditausstellung. Ihre Trennung durch Vollgeld