Das heutige Geldsystem mit gesplittetem Kreislauf von Reserven und Giralgeld.

Funktionsweise, Fehlfunktionen und Ausblick

Einleitung

Dieser Artikel erklärt die wichtigsten Komponenten des gegenwärtigen Geld- und Bankensystems bezüglich der Fragen, wie Geld geschaffen wird, wie es im Zahlungssystem zirkuliert, wie es zeitweilig stillgelegt und reaktiviert, und schließlich gelöscht wird. Als Vergleichsvorlage dient dies hernach dazu, deutlich zu machen, inwiefern eine Reihe hergebrachter Geld- und Bankenlehren in den zurückliegenden Jahrzehnten obsolet geworden oder von vornherein unzutreffend gewesen sind, zum Beispiel die Betrachtung von Depositen (Bankeinlagen) als Finanzierungsmittel der Banken und die darauf aufbauende Theorie der Banken als Finanzintermediäre, ebenso das Modell des Kreditmultiplikators, die Lehre der Steuerung durch Reservepositionen und andere fiktive Transmissionsmechanismen der heutigen Geldpolitik.

Aber auch fortgeschrittenere Ansätze der Geldtheorie, etwa im Feld postkeynesianischer Lehren, tragen zu einer gewissen Desorientierung bei, zum Beispiel wenn sie das bestehende Geldsystem als staatliches Geldsystem darstellen, oder zumindest als eines unter Kontrolle der Nationalbanken, oder wenn sie die falsche Identität von Geld und Kredit verteidigen, oder wenn sie voreingenommene Vorstellungen über endogenes und exogenes Geld postulieren, aber auch, wenn die Giralgeldschöpfung der Banken als Willkürakt buchstäblich 'aus dem Nichts' hingestellt wird.

Die wichtigsten Elemente des heutigen Reservebanking

Der doppelte Kreislauf des Reservebanking

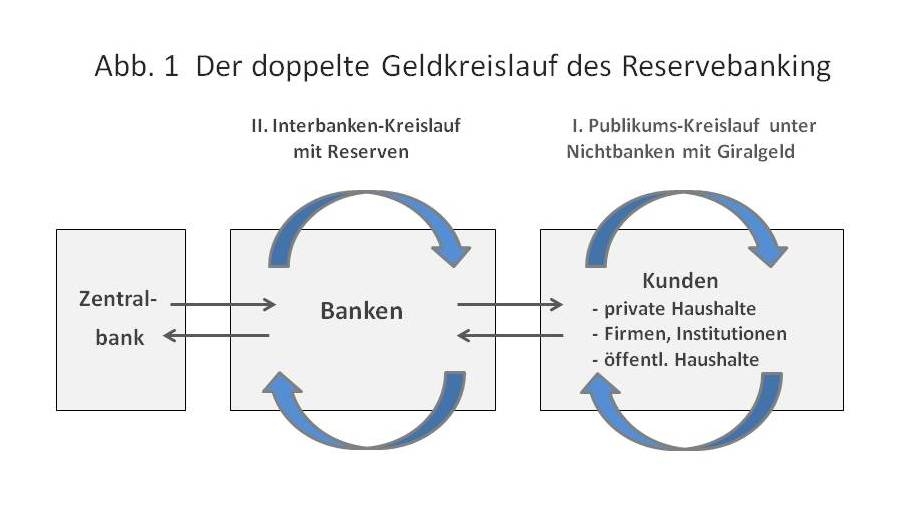

Eines der ersten Dinge, die man in Lehrbüchern liest, ist die Zwei-Stufen-Struktur des Geld- und Bankensystems. Die erste Stufe wird von der Zentralbank eines Währungsgebiets und ihrem Verhältnis zu den Banken bestimmt, die zweite Stufe betrifft den Bankensektor und sein Verhältnis zu den Nichtbanken, dem Publikum bzw den Bankkunden. Die zwei Stufen liegen auf der Hand, aber es verbinden sich damit doch einige irreführende Auffassungen, zum Beispiel, das Geld werde auf der ersten Stufe von den Zentralbanken geschaffen, indem diese es als Kredit an die Banken geben, die ihrerseits auf der zweiten Stufe das Zentralbankgeld an ihre Kunden weiterleihen, oder auf der Grundlage von Zentralbankkredit eigenes Bankengeld (Giralgeld) an die Kunden ausleihen. Wie gleich näher erläutert, trifft nichts davon in dieser Weise zu.

Vor allem aber lässt die Zwei-Stufen-Beschreibung eine grundlegende Systemeigenschaft unausgesprochen, nämlich den gesplitteten oder doppelten Geldkreislauf des modernen Reservebanking. Das System besteht aus zwei verschiedenen Geldkreisläufen. Der eine ist der Publikumskreislauf des Giralgeldes unter Nichtbanken. Giralgeld, oder Bankengeld, sind die Sichtguthaben auf den Girokonten bei Banken, die dem bargeldlosen Bezahlen unter Nichtbanken dienen. Zu den Nichtbanken bzw dem Publikum gehören nicht-monetäre Finanzinstitute wie zum Beispiel Fonds (Kapitalanlagegesellschaften), die Unternehmen der Realwirtschaft, private Haushalte sowie auch öffentliche Haushalte soweit diese Konten bei Banken führen. Im Unterschied zu den anderen Nichtbanken, die ihre Konten ausschließlich bei Banken führen, wird es Regierungsstellen und einer Reihe anderer öffentlichrechtlicher Institutionen als einzigen noch gewährt, auch Konten bei der Zentralbank zu unterhalten.

Der zweite Geldkreislauf besteht in der Interbanken-Zirkulation von Reserven. 'Reserven' ist der Fachausdruck für das unbare Zentralbankgeld, also für die Guthaben auf dem Konto einer Bank bei der Zentralbank (siehe Abb. 1). Im genaueren sind damit liquide Zahlungsreserven angesprochen, sog. Überschussreserven, die den Banken dazu dienen, untereinander abschließende Zahlungen auszuführen, im Unterschied zu den im wesentlichen nicht-verfügbaren Mindestreserven, welche die Banken bei der Zentralbank halten müssen.

Die beiden Geldkreisläufe sind getrennt voneinander und vermischen sich nicht. Jedoch ist der Publikumskreislauf technisch an den Interbankenkreislauf gebunden, indem bargeldlose Zahlungen unter Nichtbanken über den Interbankenkreislauf vermittelt sind.

Reserven und Giralgeld stellen zwei verschiedene Kategorien von Geld dar, die nicht einander ersetzen können. Kunden erhalten niemals Reserven auf ihrem Girokonto, und Giralgeld kann nicht auf das Zentralbankkonto einer Bank übertragen werden. Schon alleine deswegen können Bankdepositen der Kunden (Giralgeld) von Banken nicht benutzt werden, um Interbankenzahlungen damit auszuführen, oder Bankenkredit an Kunden damit zu bezahlen. Nur die Kunden selbst können ihr Giralgeld ausgeben, es investieren, oder es anderen Nichtbanken leihen.

Modernes Geld ist unbar

Soweit Banknoten und Münzen weiterhin in Gebrauch sind, bildet das Bargeld einen dritten Geldkreislauf. Bargeld ist ebenfalls Zentralbankgeld. Im heutigen, im wesentlichen bargeldlosen Geldsystem ist Bargeld jedoch nur noch marginal von Bedeutung. Im Rahmen des bestehenden Reservebanking dürfen Bargeld und Kontogeld (Guthaben auf Konten) nicht miteinander verwechselt werden, wie dies in einem unbedachten Sprachgebrauch geschieht, besonders bezüglich des englischen 'cash', ja sogar in offiziellen Buchhaltungsstandards.[1] In seinem Ursprung ist modernes Geld unbar, als Gutschrift auf einem Konto. Im Rahmen des doppelten Geldkreislaufs gilt dies sowohl für Zentralbankgeld (Reserven) als auch für Bankengeld (Giralgeld). Traditionales Bargeld (Münzen und Banknoten) ist nurmehr eine residuale technische Wechselmenge, die aus einem Girokonto ausgewechselt wird und wieder eingewechselt werden kann.

Seit den 1920–60er Jahren hat das Giralgeld, im Zuge der Ausbreitung des bargeldlosen Zahlungsverkehrs, das Bargeld zunehmend an den Rand gedrängt. Bargeld ist seither nicht mehr konstitutiv für das Geldsystem. Der Anteil des Bargelds am gesamten Geldbestand liegt je nach Land nur noch bei 3–20% (von M1) mit weiter abnehmender Tendenz. 80–97% sind Giralgeld. Das Bargeld kann daher bei Geldsystemanalysen weitgehend unberücksichtigt bleiben (trotz seiner aktuellen Rolle als wirksame Hürde gegen die verfehlte Negativzins-Politik der Zentralbanken).

Kreditausstellung und Geldschöpfung in einem Akt

Giralgeld und Reserven werden auch als Kreditgeld bezeichnet, manchmal auch als Schuldengeld. Denn das heutige Geld entsteht in ein und demselben Akt mit der Ausstellung von Kredit. Giralgeld wird geschöpft, wenn eine Bank zuvor nicht existierende Währungseinheiten auf einem Kundenkonto gutschreibt. Was eine Bank als ein monetäres Institut von einem nicht-monetären Finanzinstitut unterscheidet, ist die Fähigkeit einer Bank, Primärkredit auszustellen, durch den Giroguthaben entstehen, im Unterschied zu Sekundärkredit, mit dem bereits vorhandenes Giralgeld unter Nichtbanken ausgeliehen oder investiert wird.

Unbares Zentralbankgeld (Reserven) wird auf die gleiche Weise erzeugt, indem die Zentralbank einer Bank Kredit ausstellt, wobei der Kreditbetrag durch Gutschrift auf dem Konto der betreffenden Bank bei der Zentralbank zur Verfügung gestellt wird. Die Gutschriften der Zentralbank und der Banken sind primär bzw originär. Es handelt sich nicht um die Übertragung aus einem schon vorhandenen Bestand an Reserven (Zentralbankgeld) bzw Giralgeld (Bankengeld).

In diesem Sinne ist 'credit creates deposits' zu einem Lehrsatz des Postkeynesianismus, Circuitismus und der monetären Quantumtheorie geworden. Das Gegenstück – 'deposits create credit' – trifft auf die Bank-Kunden-Beziehungen in einem weitgehend bargeldlosen Geldsystem nicht mehr zu. In der Theorie des Bankenkreditgeldes der 1890–1920er Jahre hatte man das bereits erkannt. Dennoch blieb die Erkenntnis in weiten Bereichen der Wirtschafts- und Finanztheorie unberücksichtigt, mit Ausnahme der Österreichischen Schule, der frühen Chicago Schule und des deutschen Ordoliberalismus.[2] Keynes' Schriften sind in dieser Hinsicht widersprüchlich. Zunächst hatte er sich die Theorie des Bankenkreditgeldes zu eigen gemacht. In seiner späteren Allgemeinen Theorie fiel er jedoch auf die Gleichung'Investitionen = Ersparnis' zurück. Unter Bedingungen der primären Bankenkreditgeld-Erzeugung (Giralgeldschöpfung) trifft die Gleichung jedoch nur noch auf Sekundärkredit unter Nichtbanken zu, nicht mehr auf den vorbestimmenden Primärkredit der Banken.

Banken kreditieren Girokonten und erzeugen damit Giralgeld wann immer sie Zahlungen an Nichtbanken vornehmen – zum Beispiel durch Hypotheken-, Investitions- oder Konsumkredit, Überziehungskredit, oder beim Kauf von Wertpapieren wie Aktien und Anleihen, auch beim Kauf von Immobilien, und in der Tat auch, wenn Banken an ihre Angestellten Gehälter und Boni zahlen, oder die Rechnungen von Dienstleistern bezahlen. Allerdings werden Zahlungen an Angestellte oder Dienstleister als Ausgaben in der Gewinn- und Verlustrechnung verbucht, wodurch sie letztlich das Eigenkapital der Bank belasten, während Wertpapiere, Immobilien und Kreditforderungen gegen Kunden als Aktiva verbucht werden, die das Eigenkapital stabilisieren oder mehren.

Die früheren privaten Banknoten in Europa von den 1660ern bis in die 1800er Jahre hießen 'promissory notes'. Das heißt, die ausstellende Bank versprach dem Inhaber der Banknote, diese auf Verlangen jederzeit in Silbermünzen auszuzahlen. Die Banknote war ein Geldsurrogat, ein Platzhalter für das echte Geld in Form von Silber und Gold. Erst als man Banknoten im Verlauf der 1800er Jahre zum Geldmonopol der nationalen Zentralbanken machte, wurden die Banknoten als gesetzliche Zahlungsmittel selbst zu echtem Geld. Im Prinzip benötigt dieses keine Golddeckung mehr, sodass der Goldstandard schließlich aufgegeben wurde.

In sinngemäß gleicher Weise stellen die heutigen Girogutschriften der Banken 'promissory credit entries' dar, indem die Bank dem Inhaber verspricht, das Guthaben auf Verlangen jederzeit in Bargeld auszulösen oder das Guthaben im Zuge bargeldloser Zahlungen anderswo hin zu überweisen. Giralgeld ist eine Forderung des Kunden an die Bank bzw eine Verbindlichkeit der Bank gegenüber dem Kunden. Anders gesagt, Giralgeld ist ein Surrogat für Zentralbankgeld, also für Bargeld und Reserven. Erst wenn man das Giralgeld, sinngemäß analog den Banknoten, zu Zentralbankgeld machen würde, würde es als unbares gesetzliches Zahlungsmittel zu Vollgeld.

Inzwischen ist es leider zu einem Hindernis für die Weiterentwicklung der Geldtheorie geworden, dass in den verschiedenen Richtungen des Postkeynesianismus die heutige Kreditausstellung und Giralgeldschöpfung in ein und demselben Akt zu einer Doktrin der Identität von Geld und Kredit verabsolutiert worden ist.[3] Dies trägt seinerseits zu dem bemerkenswerten Phänomen bei, dass viele Postkeynesianer als erklärte Kritiker des heutigen Finanzmarktkapitalismus auftreten, sie sich zugleich aber als streitbare Verteidiger der Banking-School-Lehren und des Giralgeldregimes der Banken hervortun, ohne wahrhaben zu wollen, dass dieses Regime der Art von Finanzwirtschaft, die sie kritisieren, zugrunde liegt.[4]

Die heutige Realität des Bankenkreditgeldes sollte nicht darüber hinweg täuschen, dass Geld und Kredit zwei verschiedene Dinge sind, obschon heute miteinander verquickt. Sobald aber ein Giralgeld einmal geschaffen ist, zirkuliert es im Publikum nurmehr als liquides Aktivum. Es dient dazu, Schulden durch Zahlung zu begleichen, ist unter Nichtbanken jedoch kein Schuldtitel. Bankenkredit aber erzeugt nie etwas anderes als eine Schuld, eine Banken-Verbindlichkeit – die wir allerdings als das heute dominierende Zahlungsmittel wie Geld benutzen. Bankenkredit erzeugt nicht 'echtes Geld', 'money proper' wie Keynes es nannte, so wie früher Edelmetallgeld. Damals war das Geld, auch in seinem Ursprung, einfach ein liquides Aktivum. Es gelangte in Umlauf, indem neu geprägte Münzen für reale Käufe ausgegeben, nicht ausgeliehen wurden. Das Geld selbst war nicht an eine Verbindlichkeit gekoppelt, wohl aber diente es dazu, realwirtschaftliche und finanzielle Verbindlichkeiten zu begleichen; also Schulden zu tilgen, nicht selbst welche zu schaffen.

Es dürfte zur Verwirrung beitragen, dass das Wort Kredit in etlichen Sprachen sowie auch der einschlägigen Fachsprache zweierlei Bedeutung besitzt, insbesondere im Englischen, das in Geld- und Finanzangelegenheiten heute so bestimmend ist wie das Italienische im ausgehenden Mittelalter. Das italienische 'credito' oder das englische 'credit' bedeuten zum einen (a) einen Kredit vergeben i.S.v. ein Darlehen geben oder eine Investition tätigen, zum anderen aber (b) einfach nur Konto-Gutschrift, als Gegenstück zu Konto-Lastschrift, also debit and credit i.S.v. Soll und Haben, auch im übertragenen Sinn. So bekommen Studenten heutzutage 'credits' für Studienleistungen. Etwas zu kaufen gibt es für die gutgeschriebenen Leistungen freilich nicht.

Die horizontalen Pfeile in Abb. 1 bedeuten (a) die Ausstellung von Bankenkredit bzw Zentralbankkredit, durch welchen der Bestand an Giralgeld bzw Reserven erweitert wird. Die Tilgung solcher Kredite verringert die Menge an Giralgeld bzw Reserven. Die dickeren kreisförmigen Pfeile bedeuten demgegenüber (b) die Zirkulation von Giralgeld bzw Reserven durch Lastschrift und Gutschrift auf Bankgirokonten bzw Zentralbankkonten. Die betreffenden Geldmengen werden dadurch nicht verändert.

Das heutige Geldsystem wird durch die Banken bestimmt

Ein anderer Fachausdruck für Reserven im Rahmen des Zwei-Stufen-Modells des Geld- und Bankwesens heißt 'high-powered money'. Das ist zutreffend und irreführend zugleich. Es ist zutreffend, insofern Reserven (Zentralbankgeld) im Vergleich zum Giralgeld das Geld höherer Ordnung darstellen, bei starken Währungen auch das vergleichsweise sichere Geld. Dies kann gleichwohl irreführend sein, wenn es die Tatsache verdeckt, dass das Giralgeld heute zum dominierenden Geld geworden ist.

Im Rahmen des heutigen doppelten Geldkreislaufs geht die bestimmende Initiative zur Geldschöpfung und Geldlöschung von den Banken aus. Das Gesetz des Handelns liegt bei den Banken, nicht bei der Zentralbank wie allgemein unterstellt wird. Es ist wörtlich zu nehmen, dass die Zentralbanken die Banken re-finanzieren, re-aktiv, im nachgehenden Vollzug der Tatsachen welche die Banken pro-aktiv geschaffen haben. Es gibt keine Vor-Finanzierung der Banken durch die Zentralbanken, besonders nicht in der Art, dass die Zentralbanken den Banken zunächst Bargeld und Reserven zur Verfügung stellen würden (Reservepositionen), auf deren Grundlage die Banken dann ihre Geschäfte tätigen und den Zahlungsverkehr betreiben. Die Verursachung läuft in umgekehrter Richtung. Die Zentralbanken bedienen stets die bestimmende Nachfrage der Banken nach Reserven und residual Bargeld. Dieser Sachverhalt wurde durch die akkommodationistische Richtung des Postkeynesianismus in die Geldtheorie eingebracht.[5]

Infolge ihrer pro-aktiven primären Kreditausstellung (Giralgelderzeugung) bestimmen die Banken die gesamte Geldmenge einschließlich der akkommodierenden Bereitstellung von Reserven und residual Bargeld durch die Zentralbanken. Das Giralgeld entsteht nicht durch Multiplikation des Zentralbankgeldes, sondern das Zentralbankgeld, genau umgekehrt, stellt eine Folgemenge, eine Art Untermenge des Giralgeldes der Banken dar.

Ist Giralgeld 'endogen' und Zentralbankgeld 'exogen'?

Giralgeld wird im Postkeynesianismus als endogen angesehen, soll heißen, in und aus der Wirtschaft heraus geschaffen aufgrund von Geldbedarf bzw Geldnachfrage, im Unterschied zu exogenem Geld, das von außen in die Wirtschaft hinein gegeben, gleichsam ihr vorgegeben wird.[6] Eine analoge Terminologie unterscheidet in diesem Sinn inside versus outside money.[7]

Die Endogenität modernen Geldes steht grundsätzlich außer Frage. Dennoch stellt die Unterscheidung eine willkürliche Etikettierung dar, die eher etwas verunklart oder gar verklärt als es aufzuklären. Sofern es exogenes Geld überhaupt jemals gegeben hat, handelte es sich um das traditionale Metallgeld, dessen mögliche Menge von natürlichen Silber-, Kupfer- und Goldvorkommen abhing. Modernes Geld dagegen ist reines Zeichengeld. Es besteht informational aus Währungseinheiten, die immer schon 'endogen' aufgrund von Bedarf, Nachfrage und Interessen geschaffen werden.

Hinzu kommt, dass nicht irgendwer 'in' der Wirtschaft sein eigenes Geld schaffen kann, das als reguläres allgemeines Zahlungsmittel benutzt würde. Faktisch sind nur Banken und Zentralbanken relevante Geldschöpfer. Und in welchem Sinn und Maß ihr Geldangebot als endogen oder exogen einzustufen wäre, ist eine offene Frage.

Wird Endogenität als Geldschöpfung aufgrund von Nachfrage verstanden, womöglich in Verbindung mit dem Postulat, dadurch entstehe automatisch ein optimales Geldangebot, so spiegelt das lediglich irreführende Banking-School-Lehre wider. Modernes Geld kann nach freiem Ermessen der Emittenten erzeugt werden, jederzeit und hypothetisch in unbegrenztem Umfang in die Bücher geschrieben. Von daher ist nicht nur die Geldnachfrage tendenziell entgrenzt und überschießend, sondern auch das Geldangebot der Banken und Zentralbanken, zumal im Rahmen der selbstverstärkenden Rückkopplungsdynamik von Konjunktur- und Finanzzyklen.

Banken und Zentralbanken erzeugen Kredit und Kontogutschriften in gleicher Weise. Beide tun es aufgrund von Nachfrage. Die Bankindustrie bietet jedoch nicht einfach nur an, was nachgefragt wird. Die Banken erzeugen ihr Giralgeld sehr selektiv gemäß eigenen Geschäftspräferenzen. Immer öfter initiieren sie selbst Geschäfte, besonders im Bereich des Investmentbanking. Die Zentralbanken dagegen liefern einfach nur die Reserven, die der Bankensektor nachfragt (bzw die er in einer Banken- und Schuldenkrise dringend benötigt, um einer sonst drohenden Insolvenz zu entgehen). Jedenfalls ist es seit dem Scheitern monetaristischer Geldpolitik in den 1970er Jahren nicht mehr die Absicht der Zentralbanken, die Giralgeldschöpfung der Banken, mithin ihre eigene Geldschöpfung, in irgendeiner Weise in Grenzen zu halten. Stattdessen versucht man sich in mengenentrückter Zinspolitik, die mittels nebulöser Transmissionsmechanismen die realwirtschaftliche Inflationsrate steuern soll.

Wenn Giralgeld als endogen gilt und die Banken als Akteure 'in' der Wirtschaft angesehen werden, dann gilt dasselbe auch für die Zentralbanken. Oder umgekehrt, wenn Zentralbankgeld als exogen gilt und die Maßnahmen der Zentralbanken als 'von außerhalb' der Wirtschaft kommend angesehen werden, dann muss auch das Giralgeld der Banken als 'outside money' angesehen werden.

Kreditausstellung und Bilanzenerweiterung durch kooperative Giralgeldschöpfung

Eine weit verbreitete Darstellung der Kreditgeld-Erzeugung der Banken bezieht sich auf die Bilanzerweiterung einer einzelnen Bank. Gemäß dieser Darstellung nimmt die betreffende Bank einen paarweisen Aktivum- und Passivum-Eintrag in ihrer Bilanz vor: auf der Aktivaseite die Kreditforderung gegen den Kunden auf Zahlung von Zins und Tilgung, auf der Passivaseite die täglich fällige Verbindlichkeit gegenüber dem Kunden, welche die Bank verpflichtet, den Kreditbetrag auf Verlangen bar auszuzahlen oder auf ein anderes Konto zu überweisen.

Diese Darstellung entspricht einem in vielen Ländern üblichen ersten Schritt (Kreditbereitstellung im Unterschied zur Auszahlung der bereitgestellten Mittel). Allerdings, bis dahin ergibt die Buchung noch keinen rechten Sinn. Ein Kunde nimmt nicht Geld auf, um es auf seinem Konto liegen zu lassen, sondern um damit vorgesehene Zahlungen zu tätigen – und sobald der Kunde den Kreditbetrag bar abhebt oder anderswo hin überweist, wird die unterstellte Bilanzerweiterung rückgängig gemacht, indem das Girokonto des Kunden ebenso belastet wird wie die Kasse oder das Reservenkonto der Bank. Damit tritt der Sachverhalt hervor, dass die Bilanzenerweiterung durch Giralgeldschöpfung nicht der individuelle Akt einer einzelnen Bank ist, sondern ein kooperativer Prozess des gesamten Bankensektors:[8] Die Kreditforderung wird der Bilanz der Kredit-ausstellenden Bank hinzugefügt, während die damit verbundene Giralgeld-Verbindlichkeit in der Bilanz der Zahlungs-empfangenden Bank in Erscheinung tritt. Alle Banken im System müssen die von anderen Banken geschaffenen Verbindlichkeiten gegenseitig akzeptieren. Die Giralgelderzeugung könnte sonst nicht funktionieren.

Eine Bilanzenerweiterung resultiert aus der kooperativen Giralgeldschöpfung durchaus, indem alle Banken nach Möglichkeit – und das heißt, in etwa im kollektiven Gleichschritt – kontinuierlich Kredit ausstellen, Wertpapiere von Nichtbanken kaufen usw., sowie fortlaufend die daraus resultierenden Verbindlichkeiten gegenseitig akzeptieren. Die zusätzlichen Forderungen kommen auf der Aktivaseite der Bilanz der Banken als Kreditgeber hinzu, die Giralgeld-Verbindlichkeiten auf der Passivaseite der Bilanz der Banken als Empfänger von Zahlungen an Kunden.

Giralgeld-Überweisung durch Interbanken-Reservenzirkulation

Abb. 2 dient dazu, die Überweisung von Geld unter Banken und Nichtbanken zu illustrieren. Die Abbildung zeigt erneut den doppelten Geldkreislauf, geteilt in die Interbanken-Zirkulation von Reserven (dunkler oberhalb) und die Publikums-Zirkulation von Giralgeld (heller unterhalb).

Wenn zum Beispiel Kunde A bei Bank X Girokonto-Guthaben an Kunde Q bei Bank Y überweist, so kann dies nicht durch eine direkte Übertragung von Kundenkonto A zu Kundenkonto Q erfolgen. Vielmehr erfolgt die Übertragung indirekt und beinhaltet folgende Schritte:

- Bank X belastet das Girokonto von Kunde A, und

- überweist den Betrag in Reserven an Bank Y.

- Bank Y erhält die Reserven, und

- schreibt den Betrag auf dem Girokonto von Kunde Q gut.

Die Rolle einer Bank bei diesem Vorgang wird häufig als die einer treuhänderischen dritten Partei beschrieben, die bargeldlose Überweisungen zwischen Kunden vornimmt und dokumentiert. Das kann man so sehen, allerdings auch missverstehen in dem Sinne, die Banken würden Giralgeld quasi wie Bargeld von da nach dort transportieren. Ein solcher 'Transport' findet jedoch nur statt in Form der Reservenübertragung zwischen den Banken. Hierbei spielt die Zentralbank die Rolle der treuhänderischen dritten Partei.

Im Hinblick auf den Publikumskreislauf ist der Vorgang jedoch ein anderer: Die Belastung des Kundenkontos bei Bank X bedeutet die Löschung der betreffenden Menge an Giralgeld; die Gutschrift auf dem Kundenkonto bei Bank Y bedeutet die Re-Kreditierung des betreffenden Betrags. Die Banken sind hierbei aktive Schöpfer und Auslöscher von Giralgeld. Man mag das bei Zahlungen zwischen Kunden als bloße Zahlungsdienstleistung und die Banken als 'Intermediäre' ansehen – vorausgesetzt, man versteht dies als monetäre Vermittlung, nicht als finanzielle Intermediation. Letzteres bezieht sich auf die irrige Vorstellung, eine Bank würde das Giralgeld ihrer Kunden benutzen, um damit eigene Kredite oder Käufe zu finanzieren. Das kann eine Bank im doppelten Geldkreislauf aus rein technischem Grund schon nicht, und sie braucht es auch nicht, da eine Bank bei Zahlungen an Nichtbanken stets Kredit und damit Giralgeld erzeugt.

Anstelle der unmittelbaren Übertragung von Reserven, oder historisch der Versendung von Bargeld, gab es unter Banken schon immer die Praktik der Verrechnung von aus- und eingehenden Zahlungen auf einem Konto, sei es fortlaufend bis zu einer bestimmten Grenze, oder täglich mit abschließender Reserven-Überweisung des resultierenden Schlussbetrags am Ende des Tages.

Heutzutage betreiben die meisten Zentralbanken sogenannte Real-Time Gross-Settlement (RTGS) Zahlungssysteme. In der reinsten Form eines solchen Systems werden Zahlungen sofort durch eine entsprechende Übertragung von Reserven ausgeführt, indem der Betrag dem Konto der überweisenden Bank belastet und dem der Empfängerbank gutgeschrieben wird. Andere computerisierte Systeme dagegen beinhalten weiterhin die fortlaufende Verrechnung von Zahlungsanweisungen von und an, sodass der positive oder negative Saldo jederzeit klar ist, während die Abschlusszahlung in Reserven ein Mal am Tag erfolgt.[9]

Wieder anders gestalten sich Kundenzahlungen, wenn es sich um Kunden ein und derselben Bank handelt. Die betreffende Bank ist hier gegenüber ihren Kunden in einer gleichen Situation als treuhänderische dritte Partei (die Depositen umbucht) wie die Zentralbank gegenüber den Banken (die Reserven umbucht). Wenn zum Beispiel in Abb. 2 Kunde A der Bank X an den Kunden B derselben Bank Giralgeld überweist, so nimmt Bank X auf dem Konto von A eine Lastschrift und auf dem Konto von B eine Gutschrift vor. Dafür benötigt eine Bank weder Reserven noch Bargeld.

Wäre eine Bank so groß, dass sie die Hälfte aller Nichtbanken eines Währungsraums als ihre Kunden hätte, dann würde die Hälfte aller Zahlungen durch bloße interne Umbuchung von Giralgeld (täglich fälligen Bankverbindlichkeiten) erfolgen, ohne dass die Bank dafür die Zentralbank und Zentralbankgeld benötigen würde. In gewissem Ausmaß geschieht dies bei allen Banken, besonders bei Großbanken, aber auch kleinen, sowie bei Banken in einer Zahlungsunion, welche die Reserven vieler kleinerer Banken poolt. Letzteres betrifft zum Beispiel genossenschaftliche Banken und Sparkassen. Dennoch, und trotz eines in vielen Ländern vorherrschenden Bankenoligopols, beinhaltet der Großteil von bargeldlosen Zahlungen im Inland und mit dem Ausland weiterhin die Übertragung von Reserven im Interbankenkreislauf sowie residual die Auszahlung von Giralgeld in bar. Zweifellos jedoch sind Banken desto unabhängiger von Zentralbankgeld, je größer sie sind. Das würde sich durch die völlige Abschaffung des Bargelds, und damit einer nötigen Barreserve, noch einmal potenzieren.

Auslöschung von Giralgeld und Reserven

Die Löschung von Kreditgeld ist, wie bereits angedeutet, der Umkehrprozess zu seiner Schöpfung. So wie jede Zahlung einer Bank an eine Nichtbank Giralgeld erzeugt, so macht jede Zahlung einer Nichtbank an eine Bank Giralgeld zunichte.

Betrachten wir das Beispiel eines externen Kreditkunden einer Bank, der dieser Bank Zins und Tilgung zahlt. In diesem Fall wird das Giralgeld gelöscht, indem es aus dem Girokonto des Kunden bei der zahlenden Bank ausgebucht und bei der Empfängerbank nicht wieder einem Kunden-Girokonto gutgeschrieben (re-kreditiert) wird. Stattdessen erhält die Empfängerbank die betreffenden Beträge in Reserven von der zahlenden Bank. Damit führt die Zinszahlung zu einer Gutbuchung auf dem Ertragskonto der Empfängerbank (Gewinn- und Verlustrechnung), was insoweit zum Eigenkapital der Bank beiträgt. Die Tilgungszahlung führt zu einer Reduzierung der Kreditforderung gegen den Kunden auf der Aktivseite der Bilanz der Empfängerbank. Die Ausbuchung der Kreditsumme hier und des Giralgeldes dort bedeutet (für sich alleine genommen) eine sektorale Bilanzverkürzung.

Erfolgen dieselben Zahlungen durch einen internen Kunden der Bank, also von einem Girokonto bei dieser Bank, so ist dies mit keinem Reserventransfer verbunden. Die Zinszahlung belastet passivisch das Girokonto des Zahlers, was die betreffende Menge Giralgeld löscht, und geht aktivisch wiederum mit einer Gutschrift auf dem Ertragskonto der Bank einher. Die Rückzahlung der Kreditsumme kommt in der paarweisen Löschung des Giralgeldes des Zahlers (passivisch) und Löschung der Kreditforderung der Bank gegen den Kunden (aktivisch) zum Ausdruck, was wiederum eine gleiche Bilanzverkürzung wie im vorgenannten Fall bedeutet.

Bezüglich des Verhältnisses von Banken und Zentralbank gilt in gleicher Weise, dass jede Zahlung der Zentralbank an Banken Reserven erzeugt, und jede Zahlung von Banken an die Zentralbank Reserven auslöscht.

zurück zum Inhaltsverzeichnis>

De- und Re-Aktivierung von Giralgeld

Es wurde vielleicht bemerkt, dass Spar- und Festgeldkonten bei den bisher erörterten Prozessen keine Rolle spielen. Wofür werden diese Mittel benutzt? Sie werden überhaupt nicht benutzt. Es handelt sich um deaktiviertes Giralgeld, um temporär immobilisierte Einlagen-Ersparnisse. Diese Mittel können nicht benutzt werden, von den Banken ohnedies nicht, aber von den Kunden regulär ebenso wenig, solange die betreffenden Spar- und Terminguthaben bei Fälligkeit nicht auf ein Girokonto als Sichtguthaben zurück gebucht und damit re-aktiviert werden.

Wenn dem so ist, warum überhaupt halten Kunden Spar- und Festgelder? Für die Kunden stellen solche Depositen ein Geldvermögen dar, zumeist von bescheidenem Umfang, aber doch eine Art von Kurzfristkapital, auch 'near-money' genannt, weil es bei Bedarf zeitnah re-aktiviert werden kann. Spar- und Festgeldkonten können auch der Kreditbesicherung dienen. In normalen Zeiten werfen sie außerdem Habenzinsen ab, in ebenfalls bescheidener Höhe.

Warum aber akzeptieren die Banken zu verzinsende Einlagen-Ersparnisse, wenn sie diese nicht verwenden können? Auf den ersten Blick könnte man meinen, es handle sich um ein obsoletes Überbleibsel aus den Zeiten der Bargeldwirtschaft, als die Banken die Bargeld-Depositen ihrer Kunden noch brauchten, um damit die Aktivseite ihres Geschäfts zu finanzieren. Heute jedoch benötigen die Banken Bargeld nur noch, um die Geldautomaten damit zu bestücken. Für das Darlehens- und Investmentgeschäft der Banken ist dieser Geldservice irrelevant geworden.

Die Funktion von Depositen hat sich nahtlos gewandelt. Heute dienen die Depositen dazu, Kunden zu binden, und damit auch deren Giralgeld, anders gesagt, die Kunden und ihre Guthaben davon abzuhalten, zur Konkurrenz abzuwandern. Würde letzteres in überdurchschnittlichem Maß geschehen, sähe sich die betreffende Bank einem ernsten Liquiditätsproblem gegenüber, denn es würden viel mehr Reserven bei ihr abfließen als im Gegenzug ausgleichend zufließen. Die fehlenden Reserven am Interbankenmarkt aufzunehmen, würde die Position einer Bank im Kostenwettbewerb einseitig verschlechtern. Spar- und Festgeldkonten schützen eine Bank vor diesem Liquiditätsrisiko, während sie es den Banken zugleich erlauben, zusätzlichen Kredit auszustellen bzw Giralgeld zu erzeugen, zu Kapitalmarktzinsen die viel höher sind als die Habenzinsen für Einleger.

Makroökonomisch gesehen trägt inaktives Giralgeld, wie jedes unbenutzte Geld, nicht zur effektiven Nachfrage bei, ebenso wenig zum Geld- bzw Kapitalangebot auf dem sekundären Kreditmarkt. Stillgelegtes Geld hat somit keinerlei Auswirkung auf Inflation oder Assetinflation. Auch wenn still liegendes Geld hypothetisch zeitnah reaktiviert werden kann, so geschieht dies in aller Regel nicht. Denn die Umwandlung von Spar- und Terminguthaben in Sichtguthaben (liquides Giralgeld) wird zumeist mehr als ausgeglichen durch Übertragung von Sichtguthaben auf Spar- und Terminkonten. Auch und gerade in Krisenzeiten neigen die Kunden eher dazu, Ersparnisse zu erhalten als sie aufzulösen.

Fraktionales Reservebanking und seine operativen Bedingungen

Das Verblüffende am bestehenden Reservebanking besteht nun darin, dass die Menge an Reserven im Interbankenkreislauf nur einen Bruchteil (eine Fraktion) des Giralgelds im Publikumskreislauf darstellt. Um ein bestimmtes Volumen von Giralgeld zu erzeugen und im Publikumskreislauf zu halten, benötigt der Bankensektor einen Bestand an Reserven, der in der Tat nur einen kleinen Bruchteil der kreditierten Summen ausmacht.

In den USA zum Beispiel liegt dieser Bruchteil bei etwa 8,5% oder weniger des Bestands an Sichtguthaben. Dieser Anteil setzt sich zusammen aus 1% Bargeld für die Automaten, 0,1–0,5% liquide Zahlungsreserve (sog. Überschussreserve) für den bargeldlosen Zahlungsverkehr, und 10% brach liegende Mindestreserveanforderung abzüglich der Barreserve und anderer Posten. In der Eurozone beläuft sich die fraktionale Basis an Zentralbankgeld auf nur 2,5% des liquiden Giralgelds, bestehend aus 1,4% Barreserve, 0,1–0,5% Zahlungsreserve und 1% brach liegende Mindestreserve.[10] In den Ländern des British Commonwealth, Skandinavien (außer Euromitglied Finnland) und Mexiko ist die Mindestreserve abgeschafft worden, so dass die verbleibende fraktionale Reservenbasis dort entsprechend noch geringer geworden ist.[11]

Wie kann es sein, dass die Banken mit einer so geringen Reservenbasis auskommen, speziell auch im Hinblick auf reine RTGS Zahlungssysteme, in denen keine Verrechnung ohne Zahlung stattfindet, sondern alle Überweisungen sofort und in voller Höhe in Reserven ausgeführt werden? Es ist keine 'Trickserei' im Spiel, lediglich die folgenden operativen Bedingungen.

Auszahlungen sind gleich Einzahlungen

Reserven-Ausgänge durch Zahlungen einer Bank im Interbankenkreislauf sind Reserven-Eingänge für andere Banken als Zahlungsempfänger, sodass Zahlungen von und an Banken einander mehr oder weniger ausgleichen. Die eingegangenen Reserven können sofort wieder für fortlaufende Zahlungen verwendet werden. In der Praxis entstehen zwar gewisse Zahlungssalden (Überschüsse und Defizite), etwa im internationalen Zahlungsverkehr, und bei kleineren Banken eher als bei Großbanken, bei denen der Zahlungssaldo schon innerhalb von Minuten und Sekunden gegen null tendieren kann. Insgesamt fallen die Zahlungssalden normalerweise eher gering aus und können leicht ausgeglichen werden durch den Interbanken-Geldmarkt sowie durch den Innertages-Überziehungskredit, wie er in den heutigen RTGS Zahlungssystemen zur Verfügung steht.[12]

Kooperative Kreditausstellung und Giralgeldschöpfung

Dieses Prinzip wurde im Vorangegangenen bereits erwähnt. Es bedeutet, dass die Banken ihre Bilanzen ungefähr im Gleichschritt ausweiten müssen, sodass Kredite und Verbindlichkeiten der Banken (Giralgeld) einander ebenso ausgleichen wie aus- und eingehende Reservezahlungen. Dies beinhaltet seinerseits, dass die Banken ihre Giralgeld-Übertragungen wechselseitig akzeptieren. In den heutigen computerisierten Zahlungssystemen ist dies praktisch gewährleistet, anders als noch in der früheren Bargeldwirtschaft, wo die Banken oftmals zögerten, die privaten Banknoten anderer Emittenten anzunehmen.

Verteilte Transaktionen

Publikumszahlungen sind über die Zeit und Kunden hinweg verteilt, und es wird nicht das gesamte Giralgeld der Kunden auf einmal überwiesen. Dies bedeutet, dass zu jedem Zeitpunkt immer nur ein kleiner Teil des Giralgeldes in Bewegung ist.

Keine Trennung der Kundenmittel von den Eigenmitteln einer Bank

Alle aus- und eingehenden Zahlungen einer Bank werden über ein und dasselbe Zentralbankkonto dieser Bank abgewickelt, gleich ob die Zahlungen an und von Kunden erfolgen oder ob es sich um ein Eigengeschäft der Bank handelt. Im Rahmen des doppelten Kreislaufsystems können die vorhandenen Reserven nicht eindeutig dem Kunden- oder Eigengeschäft zugeordnet werden. In Anbetracht der Fraktionalität der Reserven würde der Versuch einer entsprechenden Trennung von Reserven auch keinen Sinnergeben. Die fehlende Trennbarkeit von Kundenmitteln und Eigenmitteln einer Bank verstärkt die vorgenannten Bedingungen zum Vorteil der Banken.

Die kombinierte Wirkung der angeführten operativen Mechanismen führt dazu, dass die Zirkulationsgeschwindigkeit (die Nutzungshäufigkeit) der Reserven im Interbankenverkehr viele Male höher ist als die des Giralgeldes im Publikumsverkehr. Umgekehrt formuliert ist die Zirkulationsgeschwindigkeit des Giralgelds im Publikumsverkehr viele Male niedriger als die Umschlagsintensität der Reserven unter den Banken. Das, wenn man so will, ist der ganze 'Trick' am fraktionalen Reservebanking.

Ein privates Giralgeldregime der Banken, von der Zentralbank unterstützt und vom Staat gewährleistet

Fast alle Richtungen sowohl der neoklassischen wie auch der Keynesianischen Hemisphäre ökonomischen Denkens beschreiben die heutige Geldordnung noch immer als ein staatliches Währungssystem mit einem gemischten Angebot an Vollgeld (Zentralbankgeld) und Giralgeld (Bankengeld). Viele Banker und Ökonomen leugnen sogar die Giralgelderzeugung der Banken, betrachten Kundendepositen als Finanzierungsmittel der Banken und meinen, die Banken müssten ihre Geschäfte in vollem Umfang finanzieren wie andere Wirtschaftsteilnehmer auch, offenbar unter Verkennung der doppelten Kreislaufstruktur des fraktionalen Reservebanking.

Zudem, da die Publikumszirkulation des Bankengeldes immer noch an die Interbanken-Reservenzirkulation gebunden ist, führt dies bei vielen Experten zur Verkennung der dominierenden Rolle des Bankengeldes, das als Geldsurrogat dem Zentralbankgeld vermeintlich untergeordnet sei. Traditionales Bargeld ist jedoch systemisch weitgehend irrelevant geworden und es sind in Wirklichkeit die Reserven (das Zentralbankgeld), die dem Giralgeld (dem Bankengeld) akkommodativ nachgeordnet sind. Zwar stimmt es, dass es sich um zwei Geldkategorien handelt, von denen das Zentralbankgeld das sichere und zuverlässigere darstellt. Dies kann jedoch in die Irre führen, wenn es für den Betrachter die Tatsache verdeckt, dass das Bankengeld heute das alles dominierende Zahlungsmittel geworden ist und die pro-aktive Kredit- und Giralgelderzeugung der Banken den gesamten Geldbestand bestimmt.

Das von den Banken pro-aktiv angeführte Reservesystem mit doppeltem Kreislauf stellt ein Giralgeldregime dar, das von den Zentralbanken re-aktiv unterstützt wird, im Krisenbetrieb noch mehr als im Normalbetrieb, und das letzten Endes vom Staat gewährleistet wird als handle es sich um das Vollgeldsystem eines souveränen Staates oder Staatenbundes. Davon ist das staatlich garantierte Bankengeld inzwischen weit entfernt. Von den drei monetären staatlichen Prärogativen – der Währung, der Geldschöpfung und der Seigniorage (des Geldschöpfungsgewinns) – sind die Geldschöpfung und damit verbundene Seigniorage-artige Privilegien, speziell in Form vermiedener Finanzierungskosten, vom Giralgeldregime gekapert worden. Nur die Währungs-Recheneinheit (Dollar, Euro, Pfund usw) ist noch eine staatlich festgelegte.

Old habits die hard

Vor dem Hintergrund der so weit erörterten Funktionsweise des heutigen Geldsystems wird eine Reihe hergebrachter Paradigmen als obsolet oder von vornherein unzutreffend erkennbar.

Das Sparschwein-Modell

Eines der ältesten Bankingmodelle kommt im Sparschwein-Modell zum Ausdruck. Es beinhaltet Vorstellungen der Art 'Bankguthaben entstehen durch Bareinlagen von Kunden', oder 'mein Geld ist auf der Bank' bzw '… auf meinem Bankkonto'. Die erste Variante ist heute falsch, die beiden letzteren treffen nicht den Kern der Sache.

Auch wenn die Benutzung von Bargeld in manchen Ländern noch verbreitet ist, so betrifft dies in aller Regel nur die Zahlung kleiner Summen. Bargeld ist schon lange nicht mehr das tragende Element des Geldsystems das es einmal war. Bareinzahlung auf ein Konto bedeutet im heutigen System immer die Wieder-Einzahlung eines zuvor aus einem Girokonto ausgewechselten Betrags.

Was aber befindet sich dann in einem Bankkonto? Nicht 'nichts', wie mancher unverbesserliche Goldapostel meint, aber auch nicht das 'echte' Geld, sondern nur die Forderung auf ein solches. Das 'echte' Geld ist Zentralbankgeld, also gesetzliches Zahlungsmittel in Form von Bargeld und Reserven.[13] Im fraktionalen Reservesystem mit doppeltem Geldkreislauf bleibt das 'echte' Geld in Form von Zentralbank-Reserven stets im Besitz der Banken, es kann nicht zum Besitz eines Kunden werden. Kunden können nur das noch übrig gebliebene aber nicht mehr systembestimmende Bargeld erhalten.

Bankguthaben als vermeintliche Finanzierungsmittel für Banken

Das Finanzierungsmittel-Modell der Bankguthaben (engl. loanable funds model) beinhaltet die irrige Annahme, Kundenguthaben, also Giralgeld, seien für eine betreffende Bank Finanzierungsmittel. Daher auch die landläufige Meinung 'Die Banken arbeiten mit unserem Geld'. In der Metallgeldzeit war das sicherlich richtig. In jenen Zeiten gab es eine über Jahrhunderte anhaltende Diskussion, ob die Verwendung von Kundendepositen für das Eigengeschäft einer Bank – das heißt, fraktionales Barreservebanking – eine irreguläre Geschäftspraktik und strafbar sei.[14]

Bei Sparguthaben allerdings war es seit dem ausgehenden Mittelalter klar, dass sie der Finanzierung von Bankgeschäften dienten. Zinstragende Sparkonten wurden von Venezianischen Banken seit um 1300 angeboten, ungeachtet des Zinsbanns der Kirche ('zuerst Venezianer, Christ danach'). Andere italienische Banken übernahmen mit der Zeit die Praktik, und um 1500 verbreiteten sich Sparkonten in weiten Teilen Europas, besonders als Papst Leo X das kanonische Zinsverbot offiziell aufgehoben hatte. Leo, ein Medici, war selbst hoch verschuldet, und auch der Vatikan benötigte große Summen, um den Weiterbau des Petersdoms zu finanzieren. Jakob Fugger, der Banker der Fürsten und Kardinäle, hatte Leo erklärt, die benötigten Summen könnten nur durch einen 5% Habenzins auf Spareinlagen aufgebracht werden – und durch den Verkauf von päpstlichen Ablassbriefen, deren Erlös freilich weniger der Erlösung christlicher Seelen diente als vielmehr der Auslösung von Fugger's Darlehen.[15]

Im heutigen unbaren Geldsystem dienen Kundenguthaben längst nicht mehr der Banken-Finanzierung. Im Reservesystem mit geteiltem Geldkreislauf kann und braucht eine Bank von den Guthaben ihrer Kunden keinen Gebrauch machen, weder von Sichtguthaben noch von Spar- und Termineinlagen.[16] Die Banken benutzen nicht 'unser Geld', wohl aber benutzen wir Bankengeld (= Giralgeld = Sichtguthaben). Unter Nichtbanken jedoch, auf den sekundären Kreditmärkten im Publikumskreislauf, dient das Bankengeld zweifellos als verleihbares Finanzierungsmittel, und zwar in großem Umfang.

Banken als vermeintliche Finanzintermediäre

Die Finanzintermediär-Theorie der Banken besagt, Banken würden von ihren Kunden Kapital einsammeln, um es anderweitig einzusetzen, oder auch, Banken würden von der Zentralbank und anderen Banken (Zentralbank-)Geld aufnehmen, um es an Kunden weiter zu leihen. Dem ist jedoch nicht so. Da eine Bank im bestehenden System Reserven nicht an Kunden weiterleiten kann, und eine Bank per Kredit zwar Kundendepositen erzeugt, diese aber nicht selbst benutzen kann zur Finanzierung anderer Eigengeschäfte (wofür eine Bank eine fraktionale Basis an Reserven und Bargeld benötigt), ist es definitiv ausgeschlossen, dass Banken als Finanzintermediäre handeln. Die Vorstellung von Banken als Finanzvermittlern ist wohl der am meisten verbreitete Irrtum über Geld und Banken, auch unter Bankern selbst.

Banken setzen in ihrem Dienstleistungs-, Darlehens- und Investmentgeschäft mit Nichtbanken keine Depositen ein, vielmehr finanzieren sie alle solche Geschäfte mit primärem Kredit per Girokonto, also mit selbst erzeugtem Bankengeld. Sollte es eine Geld- oder Kapitalknappheit geben, so hat diese keine monetären Ursachen, denn modernes Geld kann von den Banken jederzeit und im Prinzip in quasi beliebigem Umfang erzeugt werden, vorausgesetzt, Nichtbanken (nicht-monetäre Finanzunternehmen, Firmen, öffentliche und private Haushalte) sind willens, Schulden aufzunehmen, und die Banken selbst sind willens, Kredit auszustellen. Die heutigen Banken sind monetäre Institute, pro-aktive primäre Kreditaussteller und damit Schöpfer ihres eigenen Bankengeldes, des Giralgeldes, das sie temporär auch de- und re-aktivieren, und schließlich wieder löschen.

Im Unterschied dazu sind die nicht-monetären Finanzinstitute in der Tat Finanzintermediäre, zum Beispiel Kapitalanlagefonds jeglicher Art, die Versicherungsindustrie, peer-to-peer und crowdfunding Plattformen. Sie arbeiten als Investoren und institutionelle Anleger mit Giralgeld, das sie von Kunden einsammeln, um es in verschiedenste BIP-wirksame Investitionen und nicht-BIP-wirksame Geldanlagen zu stecken. Fonds gehören oftmals zu einem Bankenkonzern. Das macht diese Fonds freilich so wenig zu Banken, sowenig es die Banken zu Finanzintermediären macht. Von nicht-monetären Finanzinstituten oder Zweckgesellschaften als Schattenbanken zu sprechen, stiftet Verwirrung – außer im Fall der Geldmarktfonds. Deren Anteile haben sich seit den 1980ern vor allem an den Finanzmärkten zu einem neuen Depositen-artigen Geldsurrogat entwickelt, einem Surrogat auf Basis von Giralgeld, nicht Zentralbankgeld.[17]

Makroökonomisch gesehen folgt aus dieser Sachlage, dass die zentrale Identitätsgleichung 'Investitionen = Ersparnisse' so nicht mehr haltbar ist. Die Gleichung gilt weiterhin bezüglich der sekundären Kapitalmärkte, allerdings auch nur unter der Voraussetzung, dass eine empirisch handhabbare Unterscheidung zwischen BIP-wirksamen und nicht BIP-wirksamen Kapitalanlagen eingeführt wird.[18] Was aber den Bankensektor angeht, so gilt die Gleichung 'Investitionen = Ersparnisse' überhaupt nicht mehr, denn Depositen-Ersparnisse sind deaktiviertes Geld und somit irrelevant für aktuelle Investitionen. Die Banken selbst aber können, so sie wollen, per Primärkredit jederzeit neue Finanzierungsmittel für Investitionen und andere Arten von Ausgaben erzeugen, sozusagen 'aus dem Nichts', metaphorisch gesprochen, jedenfalls ohne irgendjemandes Ersparnisse dafür zu benötigen.

Die Modelle des Kreditmultiplikators, der Reservepositionen und andere fiktive Elemente der Geldpolitik

Das Multiplikatormodell findet sich immer noch in fast allen einschlägigen Texten, obwohl auch dieses Modell, soweit es überhaupt Geltung beanspruchen konnte, durch die Entwicklung des fraktionalen Reservebanking mit doppeltem Geldkreislauf obsolet geworden ist. Das Modell existiert in vielerlei Varianten. Gemeinsam ist ihnen, dass eine bestimmte Geldmenge (M) von den Banken per Kredit (Kr) an Kunden vergeben wird. Es wird angenommen, das Geld fließe zu den Banken zurück, wo es wiederum für neue Kreditausstellungen verwendet wird, und wiederkehrend so weiter. Bei jeder Runde halten die Banken einen bestimmten Reservesatz (Res) vor. Die Summe des jeweils ausstellbaren Kredits beträgt demzufolge Kr = M (1-Res), und die mögliche Gesamtsumme an erzeugbarem Kredit beläuft sich auf Kr = M/Res.

Dies ist ein hübsches Beispiel für das Müll-Risiko von Modellen.[19] Das Multiplikatormodell entspricht in keiner Weise der Wirklichkeit. Es beinhaltet keine Unterscheidung zwischen den Kategorien Bargeld, Giralgeld, Überschussreserven und Mindestreserven. Das Modell unterstellt entweder die Logik einer reinen Bargeldwirtschaft, oder es behandelt Reserven bzw Depositen, je nachdem, fälschlicherweise als Finanzierungsmittel im Kundengeschäft und die Banken als Finanzintermediäre. Ebenso blendet das Modell aus, wie das vermeintliche kreditäre Geld-Recycling der Banken mit der Nicht-Kredit- und Realwirtschaft zusammenhängt.

Auch gibt es keine Veränderlichkeit der Geldmenge, weder eine Ausweitung noch eine Verringerung durch Deaktivierung und Löschung von Geld.[20] Das Modell unterstellt die Geldmenge M als eine exogen vorgegebene fixe Größe, anstatt von einem endogenen und variablen Geldangebot auszugehen. Das Modell setzt M als bestimmende Vorgabe, wie es der geldpolitischen Doktrin der Transmission durch Reservepositionen entspricht, von der die Kreditausstellung bzw Giralgeldschöpfung der Banken abgeleitet wird. In Wirklichkeit jedoch läuft die Verursachung bzw Transmission genau umgekehrt vom primären Bankenkredit zum fraktional re-finanzierenden Zentralbankkredit.

Die Tatsache, dass im Giralgeldregime die Initiative bei den Banken liegt, und der sich ergebende Reserven- und Bargeldbedarf von den Zentralbanken re-aktiv bedient wird, und dies obendrein nur zu einem Bruchteil der Giralgeldmengen, wirft die hergebrachten Lehrmeinungen zur Geldpolitik weitgehend über den Haufen, insbesondere auch die vermeintlichen Mechanismen der Transmission geldpolitischer Impulse auf die Banken und von diesen auf die Finanz- und Realwirtschaft.

Das gilt zum einen für die Mengenpolitik mittels vermeintlicher Vorgabe von Reservepositionen.[21] Es wird unterstellt, die vorgegebene Reservenmenge würde es in Verbindung mit dem vermeintlichen Kreditmultiplikator erlauben, die Kreditausstellung und die Giralgeldschöpfung der Banken der Menge nach zu kontrollieren. Eine solche Lehrmeinung mag in den Zeiten einer überwiegenden Bargeldwirtschaft mit Bargeldmonopol der Zentralbank noch ihre relative Berechtigung gehabt haben. Jedoch hat sich die Situation im zurückliegenden Jahrhundert und schon davor grundlegend gewandelt. Kein Wunder, dass herkömmliche Geldmengenpolitik immer wieder gescheitert ist, vom Goldstandard bis zum Monetarismus.

Als Hebel einer Politik der Reservepositionen soll die Mindestreserveanforderung dienen, welche die meisten Zentralbanken sie den Banken noch immer auferlegen. Wie aber soll die unterstellte Transmission wirken, wenn das pro-aktive Gesetz des Handelns bei den Banken liegt und die Zentralbanken im Nachgang den sich ergebenden geringen Bedarf an Überschuss- und Mindestreserven stets bedienen? Unter diesem Aspekt sind Mindestreserven ein völlig sinnloses Instrument, außer vielleicht, dass es einer Zentralbank in Normalzeiten gewisse Zinseinkünfte einbringt, soweit sich solche aus den Reservekrediten an die Banken ergeben.

Angezweifelt werden muss aus ähnlichen Gründen auch die Geldpolitik mittels kurzfristiger Zentralbankzinsen, 'Basiszins' genannt, in Anlehnung den Begriff der Geldbasis (= Zentralbankgeld), womöglich aber auch 'Leitzins' genannt. Bei der Zinspolitik soll der Preis der Reserven- und Bargeldkredite bewirken, was die Mengenpolitik nicht vermag. Ein ursächlicher Zusammenhang zwischen Zinspolitik der Zentralbank und Giralgeldschöpfung der Banken ist jedoch nicht erkennbar, ebenso wenig zwischen Zinspolitik und allgemeiner Inflationsrate, lediglich ein begrenzter und schwacher Effekt auf die Bankzinsen.

Wie denn sollte der Zins auf 2,5% oder 8,5% Zentralbankgeld eine bestimmende Wirkung auf die 100% Giralgeld ausüben, zumal die gesamten 100% Giralgeld zu Kapitalmarktzinsen verliehen oder investiert werden können, die stets Margen-üblich höher sind als der Leihzins auf den benötigten geringen Bruchteil an Zentralbankgeld? Hinzu kommt, dass das Bankengeld als pro-aktives Faktum der ggf erforderlichen re-aktiven Bereitstellung von Zentralbank vorausgeht. Aufgrund dessen ist die fraktionale Nachfrage der Banken nach Zentralbankgeld Preis-unelastisch. Die Reserven müssen her, egal zu welchem Preis, jedenfalls kurzfristig. Vielleicht ließe sich ein längerfristiger Rückkopplungseffekt vermuten. Ein empirischer Beleg dafür ist mir bisher jedoch nicht bekannt geworden.

Die einzigen Zinssätze, die eine Zentralbank definitiv bestimmen kann, sind ihre eigenen auf die fraktionale Basis an Zentralbankgeld. Außerdem können Zentralbanken wirksam die Geldmarktzinsen im Interbankenverkehr beeinflussen, indem sie die Menge verfügbarer Reserven durch Offenmarktgeschäfte ein wenig schmälern oder erweitern. Die davon ausgehende Wirkung ist jedoch aus vorgenannten Gründen ebenfalls gering. Auch von daher ist eine Transmission von Interbank-Geldmarktzinsen auf die Zinssätze im Publikumsverkehr nicht evident, oder um es direkter zu sagen: weitgehend fiktiv, jedenfalls unter dem Aspekt marktwirtschaftlicher Mengen- und Preisdynamik.

Was Zentralbanken im Giralgeldregime weiterhin tatsächlich können, ist Reserven erzeugen auf dem Weg der Monetisierung von verbrieften Schulden, allen voran Staatsschulden, neuerdings aber auch unverbriefte Banken-Kreditforderungen. Die Zentralbanken tun das umso mehr in Krisenzeiten, gegenwärtig durch die Insolvenz-verschleppende Politik des Quantitative Easing für Banken und andere Finanzakteure, niedriger Zinsen zugunsten überschuldeter Staatshaushalte, und Negativzinsen zunächst zulasten der Banken, dann möglichst zulasten aller Geldhalter zur Entlastung der Banken. Diese Politik ist freilich so disfunktional wie das gesamte fraktionale Reservebanking. Außer wackligen Banken und überschuldeten Staatshaushalten stützt sie auch den nicht BIP-wirksamen Bestand an Finanzkapital, vernichtet dagegen Ersparnisse bzw Kapital an der falschen Stelle und erzeugt noch mehr von dem, wovon schon mehr als genug vorhanden ist, nämlich zu viele Schulden und absurd niedrige bis negative Zinsen, die mit der Zeit auch die Banken ruinieren, die damit angeblich stabilisiert werden sollen.[22]

Wenn es im heutigen Geldsystem keine wirksamen Transmissionsmechanismen mehr gibt, bedeutet dies, dass die Geldpolitik der Zentralbanken nicht wirklich die Geschäftspolitik der Banken und die Wirtschaft samt Inflationsrate beeinflusst. Stattdessen nimmt die massive Monetisierung von Schulden starken Einfluss auf Assetinflation und Blasenbildungen, besonders bezüglich Aktien, Immobilien, Rohstoffen und anderen finanzwirtschaftlich überfrachteten Sachwerten, einschließlich der Derivate auf diese Underlyings. Dies führt seinerseits zu einem Finanzeinkommens-Bias der Einkommens- und Vermögensverteilung, was die Gesamtnachfrage und den Output der Wirtschaft beeinträchtigt.

Wo sich eine klare Wirkung der Zentralbankzinsen auf Banken und Wirtschaft erkennen lässt, beruht diese Wirkung auf einer freiwillig konformen Preis-Administration der Banken, und zwar dort, wo Banken bestimmte Kreditzinsen – etwa für Überziehungskredit oder Hypotheken – an Interbank-Zinsen knüpfen wie die Fed Funds Rate (Dollar), LIBOR (Pfund) oder EONIA (Euro). Ironischerweise handelt es sich hierbei um eine Übung in bürokratischer Zentralplanung, keineswegs um eine marktwirtschaftliche Preisdynamik von Angebot und Nachfrage.

Geldschöpfung außer Kontrolle. Fehlfunktionen des Giralgeldregimes

Mancher Ökonom betrachtet das Giralgeldregime als ein ebenso ausgeklügeltes wie neutrales System. Es funktioniere und sei ansonsten nicht weiter von Belang. Freilich gehört die Vorstellung, das Geldwesen sei 'neutral', zu den eher befremdlichen Lehrmeinungen der neoklassischen Ökonomik – umso mehr in Anbetracht der effektiven Machtausübung, die mit der Schöpfung, Allokation und Verteilung von Geld verbunden ist, eine Machtausübung, die Märkte und Lebenformt und dem Machtinstrument der legalen Weisungsbefugnis in nichts nachsteht.

Das Giralgeldregime ist keineswegs 'neutral' und ebenso wenig funktioniert es reibungslos. Vielmehr weist es eine Reihe wiederkehrender ernster Funktionsprobleme auf. In bestimmter Hinsicht könnte man auch sagen, das Giralgeldregime funktioniere 'zu gut', indem es überschießend viel Giralgeld erzeugt, womit das bipolare Syndrom von Boom und Bust befeuert wird, von manischen und depressiven Phasen, Überinvestition und Überschuldung, in den zurückliegenden Jahrzehnten mehr durch Finanzzyklen als durch Konjunkturzyklen. Die Fehlfunktionen des Giralgeldregimes können hier zwar nicht detailliert dargelegt werden, sollen aber wenigstens kurz angesprochen werden, um sich einen Begriff von der Sache jenseits der bloß technischen Geldsystemanalyse zu machen.

Das Schlüsselproblem im heutigen System ist die außer Kontrolle geratene Geldschöpfung. Die Zentralbanken haben die Kontrolle im Zuge der Ausbreitung des Giralgeldregimes verloren und seit um 1980 auch den Anspruch aufgeben, der Bankengeldschöpfung steuern zu wollen – als sei die Geldmenge kein Thema mehr und als sei einem komplexen Resultat des Wirtschaftsprozesses, wie die Inflation es ist, mit kurzfristigen Zentralbankzinsen zu steuern.

Aber auch die Geld- und Kapitalmärkte finden zu keinem selbst-begrenzenden 'Gleichgewicht'. Auf jedem Markt gibt es eine Angebots- und eine Nachfragekurve, die in entgegen gesetzter Richtung und damit begrenzend wirken. Das gilt auch für Geld- und Kapitalmärkte. Nur gibt es bei diesen zugleich noch eine entgrenzende positive Rückkopplung, die sich der negativen Rückkopplung überlagert: steigende Mengen und Preise von Finanzaktiva locken, trotz durchaus vorhandener Bedenken, zusätzliche Nachfrage hervor statt ihr entgegen zu wirken.[23] Eben das bewirkt ein Marktversagen in Form überschießender Geldschöpfung, Überinvestments und Überschuldung, Asset Inflation, Blasenbildung und Krisen.

In gewissem Maß gilt das auch für reale Wirtschaftszyklen. Auch wenn überhitzte Konjunktur- bzw Industriezyklen samt Inflation seit um 1980 in den Hintergrund getreten sind, so besteht doch regelmäßig die Hälfte bis zwei Drittel des bescheidenen nominalen BIP-Wachstums aus Inflation.

Eine vielzitierte IWF-Studie hat für den Zeitraum 1970–2007 425 systemische Finanzkrisen identifiziert, auf wandernden Brennpunkten rund um den Globus, bei zugenommener Häufigkeit und Schwere der Krisen. 145 der 425 waren Bankenkrisen, 208 Währungskrisen und 72 Staatsschuldenkrisen.[24] Das Bankengeld ist sicherlich nicht die einzige Ursache solcher Krisen, aber gewiss konditioniert das Geldsystem die Finanzwirtschaft, wie diese den Gang der Realwirtschaft steuert.

Viele Ökonomen spielen die Bedeutung des Geldsystems herunter. In neoklassischen Makromodellen wird zwar alles in Geldgrößen ausgedrückt, aber das Geld- und Bankensystem selbst kommt darin nicht vor. Zugleich aber erwartet man von der Geldpolitik maßgebliche Beiträge zur Unterstützung des Wirtschaftswachstums und der Beschäftigung – ein eklatanter Widerspruch zwischen dem Herunterspielen der Bedeutung des Geldsystems und den hochgesteckten Erwartungen an die Geldpolitik. Im Unterschied zu früheren Entwicklungsstadien der Wirtschaft bleibt die grundlegende Rolle des Geld- und Bankensystems in der heutigen Ökonomik stark unterbelichtet. Dies ist paradox in Anbetracht der enorm gewachsenen Finanzialisierung der Wirtschaft, mithin der weiter gewachsenen Bedeutung der Banken und der Finanzwirtschaft.

Banken haben einen starken Anreiz, ihre Bilanzen zu erweitern, das heißt, soviel wie möglich Kredit und Giralgeld zu erzeugen. Das ist schließlich ihr Geschäft. Dies wird ihnen sehr erleichtert dadurch, dass sie durch pro-aktiven Primärkredit selbst das Giralgeld für ihre Engagements herstellen. Im Ergebnis diverser auf- und absteigender Trends folgt daraus eine BIP-disproportionale Über-Expansion der Bankbilanzen, also eine überschießende Gelderzeugung, die ihrerseits auch überschießenden Sekundärkredit auf Finanzmärkten alimentiert.[25]

In jeder Krise einer Bank, umso mehr in einer systemischen Bankenkrise, zeigt sich, dass das Bankengeld ein unsicheres Geld ist. Es handelt sich eben nur um ein Versprechen auf (Zentralbank-)Geld, nicht um dieses selbst. Wenn Banken zusammenbrechen, gehen mit ihrer Bilanz faktisch auch die Guthaben ihrer Kunden verloren, wodurch der Zahlungsverkehr und damit die Wirtschaft ins Stocken gerät. Die Einlagensicherung der Banken (nicht mehr als ein Feigenblatt) und die Regierungsgarantien (nie getestet) dienen der Beschwichtigung und sind beredter Beleg für die Unsicherheit des Bankengeldes.

Des weiteren führt ein fortgesetzter BIP-überproportionaler Anstieg von Finanzaktiva zu einer Vereinseitigung der Einkommens- und Vermögensverteilung.[26] Der Grund liegt darin, dass ein wachsender Anteil des laufenden Einkommens (des BIP) und der neu aufgenommenen Schulden dafür verwendet werden muss, die bestehenden Finanzvermögen bzw Schulden mit Zins, Dividende und anderen Renten zu bedienen. Eben das erhöht den Anteil der Finanzeinkommen auf Kosten der Arbeitseinkommen.

Zu unguter letzt wird heute, anders als noch vor ein- bis zweihundert Jahren, kaum mehr reflektiert, dass Geld ein Geschöpf der Rechtsordnung ist.[27] Die Bestimmung der Währung, die Geldschöpfung und der damit verbundene Geldschöpfungsgewinn (die Seigniorage) gehören zu den Prärogativen eines souveränen Staats, als Vorrechte von Verfassungsrang, auf einer Stufe mit der Gesetzgebung, öffentlichen Verwaltung, Rechtsprechung, Besteuerung und der Anwendung von Gewalt. Ohne diese Rechtsmonopole mangelt es gerade einem modernen Staat an Souveränität und Funktionsfähigkeit, einschließlich seiner Fähigkeit, den freiheitlichen Rechtsstaat aufrecht zu erhalten.

Vor diesem Hintergrund erscheint das Giralgeldprivileg der Banken als illegitime Kaperung der monetären Prärogativen der Geldschöpfung und der Seigniorage, oder, wie der Strafrechtler M. Köhler sagt, als ein 'systemisches Unrecht' in Gestalt einer Vermögensrechtsverletzung.[28] Rationalisiert wird das seit bald 200 Jahren durch diverse Varianten der Banking-School Lehre. Darunter fallen Postulate wie zum Beispiel die Privatvertrags- und Markttheorie des Geldes sowie die falsche Identität von Geld und Kredit.[29]

Das Giralgeldregime befördert Überinvestment und Überschuldung in weit stärkerem Maß als frühere Geldordnungen. Aber es ist den Banken und der Finanzindustrie auf Dauer nicht möglich, die Schwerkraft der Produktivität und des ökonomischen Outputs auszutricksen. Anders gesagt, Banken und andere Finanzakteure können sich nicht künstlich über die finanzielle Tragekapazität einer Wirtschaft hinwegsetzen.

In der Ökologie bedeutet Tragekapazität die Fähigkeit eines Ökosystems, die von einer bestimmten Population genutzten Ressourcen und Senken dauerhaft zu reproduzieren. In analoger Weise kann eine Wirtschaft jeweils nur ein begrenztes Maß an Forderungen auf das laufende Einkommen bzw den ökonomischen Output stellen. Finanzielle Tragekapazität bezieht sich in sinngemäßer Weise auf ein dauerhaft tragbares Niveau von Finanzvermögen und Schulden plus ggf tragbarer Neuverschuldung im Verhältnis zum BIP, unbeschadet der Möglichkeit, betreffende Grenzen durch Produktivitätssteigerungen mittels Innovation und Strukturwandel auszudehnen. Wird die Tragekapazität eines Ökosystems überlastet, bricht es zusammen oder stirbt ab. Wird die finanzielle Tragekapazität einer Wirtschaft überlastet, erleidet sie ebenfalls einen Zusammenbruch oder chronischen Niedergang. Die Überschreitung von Systemtoleranzen resultiert stets in Krisen.

Die Perspektive: ein Vollgeldsystem mit nur einem Kreislauf

Wenn das Banken-geführte Giralgeldregime mit doppeltem Geldkreislauf an der Wurzel besagter Probleme liegt, dann besteht die Lösung des Problems in einem Zentralbank-geführten Vollgeldsystem mit nur einem Geldkreislauf.[30] Vollgeld ist unbeschränktes gesetzliches Zahlungsmittel, in der Regel in Umlauf gebracht von der Zentralbank eines Staates oder einer Staatengemeinschaft. Münzen und Zentralbanknoten sind Vollgeld, ebenso Zentralbank-Reserven, nicht aber das Giralgeld der Banken. In einem Vollgeldsystem demgegenüber stellen auch die Kontoguthaben des Publikums Vollgeld dar, sodass dieses im Publikum ebenso wie unter Banken zirkuliert. Damit geht eine Vollgeldordnung über das Reservesystem hinaus, worin das unbare Zentralbankgeld den Banken vorbehalten ist und dem Publikum vorenthalten bleibt. Beim Vollgeld handelt es sich also nicht um eine weitere Variante des 100%-Reservebanking bei fortbestehendem doppeltem Geldkreislauf.

Der Übergang vom Bankengeld im geteilten Kreislauf zu Vollgeld mit nur einem Kreislauf kann technisch auf einfache Weise vollzogen werden, indem das heutige Giralgeld in unbares Zentralbankgeld konvertiert wird. Die täglich fälligen Verbindlichkeiten einer Bank gegenüber ihren Kunden werden zu einer Verbindlichkeit gegenüber der Zentralbank, so, als hätten die Banken das Geld von vornherein von der Zentralbank erhalten. Die betreffenden Sichtguthaben aber werden aus den Bankbilanzen ausgebucht, um auf Vollgeldkonten in eigenem Recht geführt zu werden, sei es als individuelle Treuhandkonten bei Banken und anderen Zahlungsdiensteleistern (sinngemäß analog Wertpapierdepots), sei es als Kundensammelkonten einer Bank bei der Zentralbank. Dies ermöglicht einen direkten Geldtransfer zwischen Publikumskonten, ohne monetäre Vermittlung der Banken. Dadurch trennen sich Geldschöpfung und Bankenkredit, bzw Geld- und Zahlungsdienste bestehen getrennt vom Darlehens- und Investmentgeschäft der Banken – ein Kernpunkt chartaler Currency-School Lehre.

Ein Einstieg in einen graduellen Übergang zu einem Vollgeldsystem könnte darin liegen, separate Vollgeldkonten parallel zu Girokonten einzuführen. Man hätte die Wahl, ob man ein Girokonto, ein Vollgeldkonto oder beides führen möchte. Die Eingänge auf einem treuhänderisch geführten Vollgeldkonto wären Zentralbankgeld im Sinne der heutigen Überschussreserven, als sicherer Besitz der Kontoinhaber. Ein gleiches Ergebnis könnte bald auch durch E-Cash Karten der Zentralbanken erzielbar sein, oder auch dadurch, dass die Zentralbanken, ebenfalls parallel zum bestehenden Giralgeld, ein eigenes Digitalgeld (digital cash) herausgeben, als modernes Äquivalent für das im Verschwinden begriffene traditionale Bargeld.[31]

Verschiedene Modellierungen – basierend auf so unterschiedlichen Ansätzen wie DSGE, Systemdynamik und Stock-Flow-Analyse – kamen zu konvergenten Befunden dahingehend, eine Vollgeldordnung werde nicht nur sicheres Geld bringen, sondern auch ein signifikant stabileres Geld- und Finanzsystem als heute, ein nicht-volatiles normales Zinsniveau, geringe Inflation, keine BIP-disproportionale Ausweitung von Finanzvermögen und Schulden, sowie ein erhöhtes Wirtschaftsprodukt und Beschäftigungsniveau.[32]

Vollgeld bedeutet, analog zur Einführung von Zentralbanknoten im 19. Jahrhundert, die Verstaatlichung des Buchgelds und der Seigniorage, nicht aber die Verstaatlichung der Banken, ebenso wenig das Kommando der Zentralbank über Kreditwirtschaft und Geldverwendung. Die Geldschöpfung jedoch und die Steuerung der insgesamt verfügbaren Geldmenge wird alleinige Zuständigkeit der Zentralbank als einem unabhängig gestellten staatlichen Organ in Ausübung der monetären Prärogativen. Zentralbanken sollten von daher keine Aktiengesellschaften mehr sein, und wenn vorläufig doch, mit einem Staatsanteil von über 50% und der Einsetzung des gesamten Führungspersonals durch die Regierung, sinngemäß analog zur Ernennung von Richtern.

Wie die staatliche Gerichtsbarkeit, so beruht auch das Handeln der Zentralbanken in einer Vollgeldordnung – gleichsam als Monetative – auf einer klaren Gewaltenteilung, in diesem Fall zwischen monetärer und fiskalischer Zuständigkeit, sowie zwischen diesen beiden und den weitergehenden kreditären Funktionen der Banken und Finanzmärkte.

Die Zentralbanken in einem Vollgeldsystem sollen eine diskretionäre Geldpolitik verfolgen können, die sich in flexibler und fortlaufender Readaption an der strukturellen Kapazitätsauslastung und dem Wachstumspotenzial orientiert, auf der Grundlage eines reformulierten gesetzlichen Mandats. Dieses würde die Aufgaben und Ziele der Geldpolitik genauer als heute bestimmen und abgrenzen, und eine Reihe von Kernindikatoren beinhalten, darunter Niveau und Struktur der Zinsen, Außenwert der Währung, Wirtschaftsprodukt und Beschäftigung, Inflation, Asset Inflation, Blasenbildung und die Entwicklung von Finanzvermögen und Schulden im Verhältnis zum BIP.

Dies bedeutet nicht, die Zentralbanken mit Aufgaben zu überfrachten und von der Geldpolitik zu viel zu erwarten. Ein Vollgeldsystem ist zwar eine Grundvoraussetzung für gesunde Finanzen und eine prosperierende Wirtschaft, aber sie ist kein Zaubermittel, das erwünschte Ziele von alleine herbeiführen könnte. Freilich aber kann die Geldpolitik viel zum Guten wie zum Schlechten beitragen. In einer Vollgeldordnung mit nur einem Geldkreislauf haben die Zentralbanken die volle Kontrolle über den Bestand an verfügbarem Geld. Anders als heute wäre ihre Geldpolitik von direkter und erheblicher Wirksamkeit.

Literatur

Andolfatto, David 2015. Fedcoin – on the desirability of a government cryptocurrency, Macromania, 3 Feb 2015, http://andolfatto.blogspot.de/2015/02/fedcoin-on-desirability-of-government.html.

Atkinson, Anthony B. / Piketty, Thomas / Saez, Emmanual 2011. Top Incomes in the Long Run of History, Journal of Economic Literature, 2011, 49:1, 3–71.

Atkinson, Anthony B. 2015. Inequality. What can be done? Cambridge, MA: Harvard University Press.

Baba, Naohiko / McCauley, Robert N. / Ramaswamy, Srichander 2009. US dollar money market funds and non-US banks, BIS Quarterly Review, March 2009, 65–81.

Barrdear, John / Kumhof, Michael 2016. The macroeconomics of central bank issued digital currencies, Bank of England, Staff Research Paper No. 605, July 2016.

Benes, Jaromir / Kumhof, Michael 2012: The Chicago Plan Revisited, IMF Working Paper WP/12/202. A revised draft dates from February 12, 2013.

Bindseil, Ulrich 2004. The Operational Target of Monetary Policy and the Rise and Fall of Reserve Position Doctrine, ECB Working Paper Series, No. 372, June 2004.

BIS (Bank for International Settlements). 2015. Digital currencies, BIS Committee on Payments and Market Infrastructures, Basel, www.bis.org/cpmi/publ/d137.pdf.

Bjerg, Ole 2014: Making Money. The Philosophy of Crisis Capitalism, London: Verso Books.

Broadbent, Ben 2016. Central banks and digital currencies, http://www.bankofengland.co. uk/publications/Pages/speeches/2016/886.aspx.

Dow, Sheila / Johnsen, Guðrún / Montagnoli, Alberto 2015. A critique of full reserve banking, Sheffield Economic Research Paper Series, no. 2015008, March 2015.

Dyson, Ben / Hodgson, Graham / van Lerven, Frank 2016. A response to Critiques of 'Full Reserve Banking' or 'Sovereign Money' Proposals, Cambridge Journal of Economics, Vol. 40 (5) Sep 2016, 1351–1361.

Dyson, Ben 2013. Dirk Bezemer on Positive Money, positivemoney.org/2013/04/dirk-bezemer-on-positive-money-a-response.

Felber, Christian. 2014. Geld - die neuen Spielregeln, Wien: Deuticke.

Fontana, Giuseppe / Sawyer, Malcolm 2016. More Cranks than Brave Heretics, Cambridge Journal of Economics, Vol. 40 (5) Sep 2016, 1333–1350.

Gray, Simon 2011. Central Bank Balances and Reserve Requirements, IMF Working Paper WP/11/36, 55.

Gudehus, Timm. 2016. Neue Geldordnung, Wiesbaden: Springer Gabler.

Hilton, Adrian 2004. Sterling money market funds, Bank of England, Quarterly Bulletin, Summer 2004, 176–182.

Huber, Joseph / Robertson, James. 2014. Geldschöpfung in öffentlicher Hand, Marburg: Metropolis. Engl. 2000. Creating New Money, London: New Economics Foundation.

Huber, Joseph. 2016 [2010]. Monetäre Modernisierung, 5. Aufl., Marburg: Metropolis.

Huber, Joseph. 1998. Vollgeld, Berlin: Duncker & Humblot

Huber, Joseph. 2015. Geldpolitische Unschärfen. Warum Zentralbanken schlechter abschneiden als sie könnten, www.vollgeld.de/geldpolitische-unschaerfen.

Huber, Joseph. 2015b. Digitales Geld und sichere Trennkonten, www.vollgeld.de/sichere-trennkonten-und-digitales-geld.

Huber, Joseph. 2017. Sovereign Money. Beyond Reserve Banking, London: Palgrave.

Hudson, Michael. 2006. Saving, Asset-Price Inflation, and Debt-Induced Deflation, in Wray, L. Randall / Forstater, Matthew (eds.). 2006. Money, Financial Instability and Stabilization Policy, Cheltenham: Edward Elgar, 104–124.

Huerta de Soto, Jesús 2009. Money, Bank Credit, and Economic Cycles, Auburn, Al.: Ludwig von Mises Institute, 2nd edition.

Jackson, Andrew / Dyson, Ben 2012. Modernising Money. Why our monetary system is broken and how it can be fixed, London: Positive Money.

Jordà, Òscar / Schularick, Moritz / Taylor, Alan M. 2010. Financial Crises, Credit Booms, and External Imbalances, NBER Working Papers, No. 16567, Dec 2010.

Keene, Steve 2011. Debunking Economics, London/New York: Zed Books.

Knapp, Georg Friedrich 1905: Staatliche Theorie des Geldes, Leipzig: Duncker & Humblot. - Engl. 1924: The State Theory of Money, London: Macmillan & Co., republ. 1973, New York: Augustus Kelley.

Köhler, Claus. 1962. Der Geldkreislauf, Berlin: Duncker & Humblot.

Köhler, Michael. 2015. Humes Dilemma – oder: Das Geld und die Verfassung. 'Geldschöpfung' der Banken als Vermögensrechtsverletzung, Berlin: Duncker & Humblot.

Kremer, Jürgen. 2016. Geld ohne Schuld. Geldsysteme und Vollgeldreform, Marburg: Metropolis.

Kumhof, Michael / Jacab, Zoltan, 2015. Banks are not intermediaries of loanable funds — and why this matters, Bank of England Working Paper, No. 529, May 2015.

Kydland, Finn E. / Prescott, Edward C., 1990. Business Cycles: Real Facts and a Monetary Myth, Federal Reserve of Minneapolis Quarterly Review, Spring 1990, 3–18.

Laeven, Luc / Valencia, Fabian 2008. Systemic Banking Crises. A New Database, IMF Working Paper WP 08/224.

Lagos, Ricardo 2006. Inside and Outside Money, Federal Reserve Bank of Minneapolis, Research Department Staff Report, No. 374, May 2006.

Lainà, Patrizio. 2015. Money Creation under Full-Reserve Banking: A Stock-Flow Consistent Model, Levy Economics Institute Working Papers, No. 851, Oct 2015.

Lerner, Abba P. 1943: Functional Finance and the Federal Debt, in: Colander, David C. (ed.), Selected Economic Writings of Abba P. Lerner, New York University Press 1983, 297–310. First publ. in Social Research, Vol.10 (1943) 38–51. Available at: http://k.web. umkc.edu/kelton/Papers/501/functional% 20finance.pdf.

Lerner, Abba P. 1947: Money as a Creature of the State, American Economic Review, Vol.37, May 1947, No.2, 312–317.

Mayer, Thomas / Huber, Roman. 2014. Vollgeld. Das Geldsystem der Zukunft, Marburg: Tectum Sachbuch.

Mayer, Thomas. 2014. Die neue Ordnung des Geldes, München: FinanzBuch Verlag.

McLeay, Michael / Radia, Amar / Thomas, Ryland 2014. Money creation in the modern economy, Bank of England Quarterly Bulletin, 2014 Q1, 14–27.

McMillan, Jonathan 2014. The End of Banking. Money, Credit, and the Digital Revolution, Zurich: Zero/One Economics.

Minsky, Hyman P. 1982. The Financial Instability Hypothesis, in: Kindleberger, C.P./ Laffargue, J.-P. (Eds.). Financial Crises. Theory, History, and Policy, Cambridge University Press, 13–39.

Minsky, Hyman. 1986. Stabilizing an Unstable Economy, New Haven: Yale University Press.

Moore, Basil J. 1988a. Horizontalists and Verticalists: The Macroeconomics of Credit Money, Cambridge University Press.

Moore, Basil J. 1988b. The Endogenous Money Supply, Journal of Post Keynesian Economics, vol.10, no.3, 1988, 372–385.

Palley, Thomas. 2013. Horizontalists, Verticalists and Structuralists: The Theory of Endogenous Money Reassessed, Review of Keynesian Economics, Vol. 1(4) 2013, 406–424.

Peukert, Helge. 2013. Das Moneyfest. Ursachen und Lösungen der Finanzmarkt- und Staatsschuldenkrise, Marburg: Metropolis.

Piketty, Thomas 2013: Le capital au XXI siècle, Paris: Éditions du Seuil.

Positive Money 2014: Creating a Sovereign Monetary System, London: Positive Money. www.positivemoney.org/our-proposals/creating-sovereign-monetary-system.

Roche, Cullen 2012. Understanding Inside Money and Outside Money, Pragmatic Capitalism, www.pragcap.com/understanding-inside-money-and-outside-money.

Rochon, Louis-Philippe 1999a. Credit, Money and Production. An Alternative Post-Keynesian Approach, Cheltenham: Edward Elgar.

Rochon, Louis-Philippe 1999b. The Creation and Circulation of Endogenous Money, Journal of Economic Issues, vol.33, 1999, no.1, 1–21.

Rossi, Sergio 2007. Money and Payments in Theory and Practice, London: Routledge.

Ryan-Collins, Josh / Greenham, Tony / Werner, Richard / Jackson, Andrew 2012. Where Does Money Come From? A guide to the UK monetary and banking system, 2nd edition, London: New Economics Foundation.

Schemmann, Michael 2012. Accounting Perversion in Bank Financial Statements. The Root Cause of Financial Crises, IICPA Publications.

Schemmann, Michael. 2012b. Liquid Money – the Final Thing. Federal Reserve and Central Bank Accounts for Everyone, IICPA Publications.

Schemmann, Michael. 2013. Money Breakdown and Breakthrough. The History and Remedy ofFinancial Crises and Bank Failures, IICPA Publications.

Schularick, Moritz / Taylor, Alan M. 2009. Credit Booms Gone Bust: Monetary Policy, Leverage Cycles, and Financial Crises 1780–2008, American Economic Review, 102 (2) 1029–1061.

Seiffert, Horst. 2012. Geldschöpfung, die verborgene Macht der Banken, Nauen: H. Seiffert Verlag.

Shiller, Robert J. 2015. Irrational Exuberance, revised and expanded 3rd edition, Princeton NJ: Princeton University Press.

Sigurjonsson, Frosti 2015: Monetary Reform. A better monetary system for Iceland, Icelandic Parliament, submitted to the Committee on Economic Affairs and Trade, March 2015. http://eng.forsaetisraduneyti.is/media/Skyrslur/ monetary-reform.pdf.

Steinmetz, Greg 2016. The Richest Man Who Ever Lived. The Life and Times of Jacob Fugger, New York: Simon & Schuster.

van Egmont, Klaas / de Vries, Bert. 2015. Dynamics of a sustainable financial-economic system, Sustainable Finance Lab Utrecht University, Working Paper, March 2015.

Walsh, Steven / Zarlenga, Stephen 2012. Evaluation of Modern Money Theory, American Monetary Institute Research Paper, www.monetary.org/mmtevaluation.

Werner, Richard A. 2005. New Paradigm in Macroeconomics, London/New York: Palgrave.

Werner, Richard A. 2014. Can banks individually create money out of nothing? International Review of Financial Analysis 36 (2014) 1–19.

Werner, Richard A. 2015. A lost century in economics - three theories of banking and the conclusive evidence, International Review of Financial Analysis, Vol. 46, July 2016, 361–379.

Wray, L. Randall (ed.) 2004. Credit and State Theories of Money. The Contributions of A. Mitchell-Innes, Cheltenham: Edward Elgar Publishing.

Wray, L. Randall 1998. Understanding Modern Money, Cheltenham, UK: Edward Elgar.

Yamaguchi, Kaoru 2012: On Monetary and Financial Stability under A Public Money System. Modeling the American Monetary Act Simplified. In: Proceedings of the 30th International Conference of the System Dynamics Society, St. Gallen, 2012.

Yamaguchi, Kaoru 2014: Money and Macroeconomic Dynamics. An Accounting System Dynamics Approach, Awaji Island: Muratopia Institute/Japan Futures Research Center. www.muratopia.org/Yamaguchi/MacroBook.html.

Zarlenga, Stephen A. 2002. The Lost Science of Money. The Mythology of Money – the Story of Power, Valatie, NY: American Monetary Institute.

Zarlenga, Stephen A. 2014. The Need for Monetary Reform. Presenting the American Monetary NEED Act, Valatie, N.Y.: American Monetary Institute.

Anmerkungen

[1] Vgl. Financial Accounting Standards Board: FASB Accounting Standards Codification, Topic 305-2011, Cash and Cash Equivalents. Dasselbe findet sich in US GAAP (Generally Accepted Accounting Principles). Zu einer kritischen Bewertung siehe Schemmann 2012, auch Bill Bergman auf www.truthinaccounting.org/news/type/bills-blog.

[2] Bedeutende Beiträge zur Theorie des Bankenkreditgelds stammten von Macleod, Withers, Hawtrey und Hahn, auch Schumpeter sowie von Mises.

[3] Zum Beispiel die 'creditary economics' von Bezemer und Kollegen, die in anderer Hinsicht auch ihre Verdienste haben mag (siehe Dyson 2013), oder Wray 1998 und andere Vertreter der Modern Money Theory, die sich auf Mitchell-Innes' übersteigerte Credit Theory of Money von 1913/14 beziehen (Wray (Hg) 2004 14–78).

[4] Siehe zum Beispiel Dow/Johnsen/Montagnoli 2015; Dyson/Hodgson/van Lerven 2016 in Replik auf Fontana/Sawyer 2016.