Der digitale Euro erster Generation

Großer Schritt in kleinster Weise. Die Zusammenhänge und Interessen dahinter

Die Systemarchitektur des Digitalen Euro

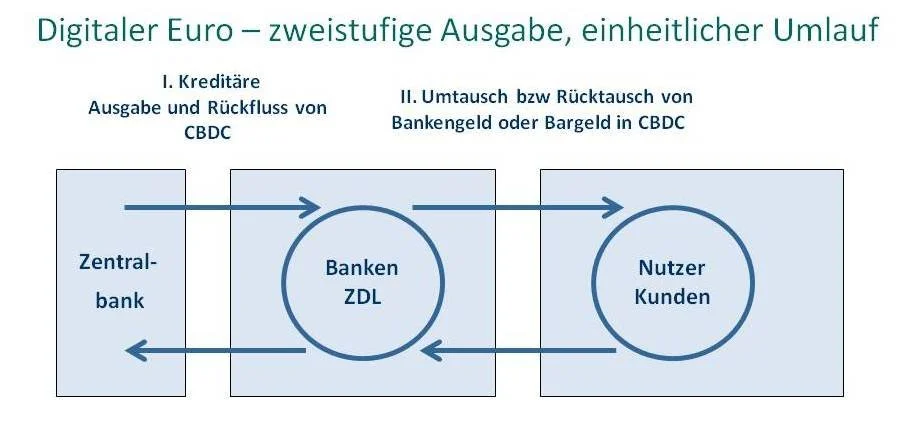

111 von 131 Ländern arbeiten aktuell an einem digitalen Zentralbankgeld (CBDC für Central Bank Digital Currency). Davon haben 11 eine erste CBDC Version lanciert, 21 befinden sich in der operativen Testphase davor, 33 in der Entwicklungsphase.[1] Was den digitalen Euro angeht, sind die operativen und gesetzlichen Planungen inzwischen vorangeschritten.[2] Struktur und Funktionsweise stehen praktisch fest. Danach erfolgen Ausgabe und Zirkulation des digitalen Euro im Rahmen des bestehen zweistufigen Bankensystems, wie mit Bargeld, nur eben digital ('digital cash'). Siehe Schaubild. Nach Auffassung der EZB soll der digitale Euro keineswegs dem Bankengeld Konkurrenz machen oder gar es ersetzen, lediglich das Bankengeld ergänzen.

Der digitale Euro wird von der EZB geschaffen und per Kredit an Banken herausgegeben. Dazu dienen die herkömmlichen Kanäle wie Offenmarkt-Repos und reguläre Refinanzierungsgeschäfte; in aller Regel zunächst bereitgestellt als ZB-Reservenguthaben der Banken, welches dann in Bargeld oder in digitale Euro ausgewechselt werden kann.

Die Banken geben die digitalen Euro gemäß Nachfrage an ihre Kunden weiter (Nichtbanken-Endnutzer), in Auswechslung aus einem Giroguthaben, analog zum Abheben von Bargeld. Soweit die Banken digitale Euro benutzen, müssen sie diese ebenso verfügbar haben wie Bargeld im Kassenbestand/Geldautomaten. Das heißt, der digitale Euro muss von den Banken zu 100% finanziert sein. Wieder anders gesagt, soweit es den digitalen Euro betrifft gibt es kein fraktionales Reservebanking. Außer von der EZB bzw den nationalen Zentralbanken können die Banken digitale Euro auch beziehen, indem sie solche von ihren Kunden leihen oder am Interbanken-Geldmarkt aufnehmen.

In der Bilanz der EZB erscheint der digitale Euro als eine Verbindlichkeit, als Passivum wie Zentralbanknoten sowie Zentralbank-Reserven der Banken. Bei Banken und Nutzern dagegen ist das digitale Geld, wiederum wie Bargeld, stets ein Aktivum – im Unterschied zum Giralgeld der Banken, dem Bankengeld, das eine Verbindlichkeit (Passivum) der Banken an ihre Kunden bzw eine Forderung (Aktivum) der Kunden an die Bank darstellt.

Die Verbuchung von Zentralbankgeld als Verbindlichkeit ist historisch schon lange überholt, vollends seit die nationalen Währungen reines Fiatgeld geworden sind, d.h. ein Geld, das weder durch Gold noch Silber gedeckt ist, sondern allein durch hinreichendes Vertrauen in einen betreffenden Staat, seine Zentralbank und Regierung, die Stabilität der Währung - Geltung, Wert, Beständigkeit - Beständigkeit zu gewährleisten und sie auch in Krisen zu verteidigen. Wenn eine Zentralbank einer Bank Zentralbankgeld leiht und bar oder unbar ausbezahlt, dann hat sie als Gläubiger der Bank gegenüber in Wirklichkeit keine Verbindlichkeit, sondern nur eine Forderung, wohl aber hat die Bank als Schuldner eine Verbindlichkeit gegenüber der Zentralbank. Gleichwohl werden modernisierte Ansätze einer stimmigen Verbuchung und Bilanzierung von Zentralbank-Fiatgeld weiterhin ignoriert.[3]

Die digitalen Euroguthaben und Zahlungsvorgänge zwischen Zentralbanken, Banken und Nutzern können im Prinzip herkömmlicher Art sein (Überweisung von Buchgeld), aber voraussichtlich kommt der digitale Euro als Kryptowährung. Das heißt, Besitz und Übertragung von digitalen Euro beruhen auf einer nicht-öffentlichen Zugangs-autorisierten Datenbasis. Diese ist keine Blockchain, so wenig es sich bei den Eurotokens um Cryptocoins handelt.

Individuelle Nutzer haben Zugang zu ihrem digitalen Eurokonto mittels einer App, einer e-wallet. Diese wird den Kunden von Banken und anderen Zahlungsdiensten ausgestellt. Der Ausdruck e-wallet (elektronische Brieftasche) ist anschaulich, aber etwas irreführend. Denn ein e-wallet bzw die künftige digitale Euro App ist kein Geldbehältnis wie ein Geldbeutel oder eine Bargeldkasse, sondern eine Art Pass, oder Schlüssel. Dieser eröffnet Zugang zu speziellen Informationen einer Adresse (einem Konto) in der System-Datenbasis.[4]

Die digitale Euro App erlaubt es, das Guthaben – auf einer Blockchain auch Token genannt – in einem betreffenden Eurokonto zu prüfen und Echtzeit-Zahlungen vom Zahler zum Empfänger zu tätigen. Dies geschieht ohne monetäre Vermittlung durch Banken/Zahlungsdienste. Bankengeld und Zentralbank-Reserven sind hier nicht involviert. Wohl aber findet eine technische Zahlungsvermittlung im Rahmen des digitalen Euro-Zahlungssystems statt. Zahlungen in digitalen Euro werden in der Regel online erfolgen, können jedoch auch offline vorgenommen werden mittels Near-Field Communication (NFC) ähnlich wie mit Geldwertkarten.

Vollgeld-Designprinzipien des digitalen Euro

Der digitale Euro ist eine neue, dritte Art von Zentralbank-Fiatgeld, zusätzlich zu Zentralbank-Noten und Zentralbank-Kontoguthaben, den sog. Reserven (nur für Banken). Der digitale Euro ist damit Vollgeld mit dem Status eines im Prinzip unbeschränkten gesetzlichen Zahlungsmittels unter alleiniger Kontrolle der EZB. Zentralbankgeld dient heute als Basisgeld für das Bankengeld auf zweiter Stufe sowie für weitere Geldsurrogate auf dritter Stufe wie zum Beispiel E-Geld, Geldmarktfonds-Anteile und Stablecoins.

Da der digitale Euro Vollgeld darstellt, kann man seine Einführung als Schritt zu einem Strukturwandel des Geld- und Bankensystems in Richtung einer Vollgeldordnung verstehen – aktuell noch nicht, aber in langfristiger Perspektive. In dieser Perspektive lassen sich eine Reihe von Designprinzipien für digitales Zentralbank formulieren:[5]

— Unbeschränktes gesetzliches Zahlungsmittel.

Der digitale Euro soll ein universelles Zahlungsmittel sein wie Bargeld es einstmals war und Bankengeld es heute de facto ist. Die Nutzung des digitalen Euro soll keiner willkürlichen Mengenbegrenzung unterliegen und keinen Beschränkungen hinsichtlich Nutzergruppen und Verwendungszwecken (private und öffentliche Haushalte, Firmen, Finanzinstitute).

— Ausgabe von digitalen Euro gemäß Nachfrage.

Digitale Euro sollen von der EZB gemäß Nachfrage der Nutzer in Umlauf gebracht werden.

— Unbeschränkte wechselseitige Konvertierbarkeit von digitalen Euro. Im Publikumskreislauf des Geldes soll zwischen digitalen Euro, Bankengeld und Bargeld jederzeit wechselseitige Umtauschbarkeit gewährleistet sein.

— Dual use von Zentralbanken-Reserven und digitalen Euro.

Im Interbankenkreislauf sollen Zentralbanken-Reserven und digitale Euro konvertierbar bzw substitutiv einsetzbar sein.

— Ausdehnung der Zentralbank-Liquiditätsgarantie auf digitale Euro. Ergänzend zur vorgenannten unbeschränkten wechselseitigen Konvertierbarkeit digitaler Euro soll die Zentralbank ihre den Banken de facto gegebene Liquiditätsgarantie in Buchgeld-Reserven ausdehnen auf digitale Euro. Eine solche Garantie wird im Normalbetrieb praktisch keine Rolle spielen. Denn unter Normalbedingungen besteht für einen Erdrutsch von Bankengeld zu digitalen Euro kein sonderlicher Anlass. In der Krise einer einzelnen Bank oder einer drohenden systemischen Bankenkrise jedoch wird eine solche Liquiditätsgarantie umso nötiger sein und einem ggf drohenden Run auf das Bankengeld wirksam vorbeugen.

— Schrittweise Ausweitung des Gebrauchs von digitalen Euro durch öffentliche Einrichtungen.

In Anbetracht der heutigen Staatsquote am Geldumlauf kann dies erheblich zu Verbreitung des digitalen Euro beitragen, selbst bei einer Begrenzung der Höhe von Einzelzahlungen in digitalen Euro.

— Schrittweiser Abbau der Zentralbank- und Regierungs-Garantien für das Bankengeld.

Heute bestehen weitreichende Staatsgarantien für die Großbanken und ihr privates Bankengeld, zum einen durch die faktische Reserven-Liquiditätsgarantie der Zentralbank für die Banken (ZB als jederzeitiger 'lender of last resort'), zum anderen in Form hoher Regierungs-Garantien für Bankkonto-Guthaben (die Regierung als 'Bankengeldbürge letzter Instanz') sowie durch Rekapitalisierung von Großbanken in Schieflage (Regierung als 'Banken-Kapitalgeber letzter Instanz').[6] Im Maß wie digitale Euro Verbreitung finden, können im Gegenzug die genannten Staatsgarantien für das private Bankengeld nach und nach zurück genommen werden.

— Ausgabe von digitalen Euro nicht nur an Banken und ggf andere Finanzinstitute,

sondern ebenso an die Staatskasse, zum Beispiel durch direkten Ankauf von Staatsanleihen (nicht nur indirekt durch deren Offenmarktaufkäufe), ebenso durch schuldenfreie originäre Seigniorage.

— Der digitale Euro soll nicht zinstragend sein,

sowenig wie Bargeld verzinslich ist. Sinnvoll verzinst wird Kredit, nicht aber das Geld als Zahlungsmittel. Demgemäß hat die Bundesbank zu ihrer Zeit auf Zentralbank-Reservenguthaben der Banken keinen Habenzins gezahlt. Schließlich sind Zentralbank-Reserven kein Bargeld-Kredit der Banken an die Zentralbank, sondern originäres Basisgeld.

Dagegen ist die heute überwiegend vertretene Identität von Geld und Kredit eine falsche Identität. Sie stiftet Verwirrung und verursacht die inhärente Instabilität und Krisenneigung des Geld- und Bankensystems, indem sie das Geld zum Bestandteil der Finanzwirtschaft und ihrer Risiken macht, anstatt die Finanzwirtschaft auf einem Fundament Bestand-sicheren und stabilen Geldes aufzubauen.

— Der digitale Euro muss den Schutz der finanziellen Privatsphäre gewährleisten,

Vertraulichkeit, Pseudonymität, im Rahmen des rechtlich Vertretbaren auch teilweise Anonymität. Absolute Anonymität kann und soll es nicht geben, selbst beim heute unsachgemäß idealisierten Bargeld gibt es sie nur in begrenztem Ausmaß. Zahlungen müssen nachvollziehbar und nachprüfbar sein, im legitimen Interesse aller Beteiligten. Illegaler Geldbesitz und Zahlungsverkehr müssen aufdeckbar sein.

— Der digitale Euro soll für die Nutzer gemäß eigenen Zwecken programmierbar sein.

Die Kombination von digitalem Geld und sog. smart contracts kann ein nützliches Instrument des privaten Betriebsmanagements und der öffentlichen Verwaltung sein. Jedoch darf die Verwendung digitaler Euro bei den Nutzern nicht von Seiten der EZB oder der Banken/Zahlungsdienste gleichsam vor-programmierbar sein.

Der digitale Euro wie von EZB und EU-Parlament aktuell auf den Weg gebracht

Nach den jetzigen, bereits recht festgelegten Planungen wird der digitale Euro erster Generation die vorgenannten Designprinzipien nur zum Teil und nur in eng beschränktem Maß erfüllen. Bezüglich der einzelnen Designprinzipien lässt sich folgendes sagen.

— Digitaler Euro als unbeschränktes gesetzliches Zahlungsmittel für alle Nutzergruppen.

Gesetzlich Ja, unbeschränkt Nein. Der digitale Euro ist gesetzliches Zahlungsmittel und für alle Nichtbanken-Nutzergruppen zugänglich (retail banking). Aber: Eurotokens werden kein unbeschränktes Zahlungsmittel sein, sondern in der Menge nur sehr eingeschränkt verfügbar und nutzbar. Die EZB hat sich in diesem entscheidenden, buchstäblich maßgeblichen Punkt öffentlich noch nicht definitiv festgelegt. Aber nach dem, was übereinstimmend und unwidersprochen kolportiert wird, sollen einzelne Zahlungen begrenzt sein auf 1'000 Eurotokens, das zulässige Guthaben an Eurotokens auf 3'000. Bei Überschreiten dieser Grenze setzt ein sog. Wasserfall-Mechanismus ein, auch Überlauf-Mechanismus genannt, der die 'überzähligen' digitalen Euro automatisch in Bankengeld (Giroguthaben) zwangsumwandelt. Wenn umgekehrt ein digitales Euroguthaben 3.000 unterschreitet, können die Kunden veranlassen, dass aus ihrem Giroguthaben automatisch ein Betrag bis zum zulässigen Limit in Eurotokens umgewechselt wird.

Durch diese Restriktionen wird der Gebrauch von digitalen Euro im Zahlungsverkehr von Unternehmen und Behörden (B2B) faktisch weitgehend ausgeschlossen.

Die sehr beschränkte Nutzbarkeit des digitalen Euro macht deutlich, dass die EZB im Interesse des bestehenden Bankengeldregimes dem digitalen Euro erster Generation keine größere Rolle einräumt als dem residual noch gebräuchlichen Bargeld, eher eine geringere. Das zur Verfügung stellen von digitalen Euro Apps durch Banken, das einseitige in Umlauf bringen von digitalen Euro durch Auswechslung aus einem Bankgirokonto, die Mengenbegrenzung der Nutzbarkeit des digitalen Euro, der Zwangsrücktausch 'überzähliger' digitaler Euro auf ein Bankgirokonto – all das koppelt die Existenz des digitalen Euro faktisch an die Existenz eines Bankgirokontos und macht den digitalen Euro zu einem untergeordneten marginalen Element des Bankengeldregimes. Es handelt sich um Banken-protektionistische Maßnahmen, die das Potential des digitalen Euro künstlich minimieren anstatt den Umfang der digitalen Euronutzung der Marktnachfrage des Publikums zu überlassen.

In anderen Währungsräumen liegen die Dinge ähnlich. In China gab es seit 2022 über 260 Millionen e-Yuan Apps. Ihr weiteres Wachstum scheint seither zu stagnieren. Ein Grund liegt darin, dass die chinesische Zentralbank auf e-Yuan-Guthaben keine Habenzinsen zahlt, während normale Buchgeld-Guthaben bei Banken und Zahlungsdiensten verzinst werden. Ein anderer Grund besteht darin, dass der Gebrauch von e-Yuans auf täglich 5'000 e-Yuan beschränkt ist ( ~690 USD, ~640 Euro), im ganzen Jahr auf nur 50'000 e-Yuan. Die schwedische e-Krona wird in derselben Weise beschränkt wie Bargeld in Schweden (keine großen Geldscheine mehr, nur kleine Barzahlungen). In den meisten EU-Ländern gibt es inzwischen gesetzliche Obergrenzen für Barzahlung. Früher hieß es "Bargeld lacht". Heute heißt es offensichtlich "Bankengeld lacht". Der digitale Euro hat erst einmal nicht viel zu lachen und mag sich fragen, wie weit den Verantwortlichen wirklich klar ist, warum sie ihn einführen.

— Ausgabe von digitalen Euro gemäß Nachfrage

Ja, aber. Die Ausgabe von Eurotokens erfolgt in der Tat gemäß Nachfrage der Kunden bei Banken/Zahlungsdiensten, und gemäß deren Nachfrage bei der EZB. Nur eben: gemäß den vorgenannten engen Beschränkungen.

— Unbeschränkte Konvertierbarkeit von digitalen Euro

Konvertierbarkeit Ja, unbeschränkt Nein. Im Publikumskreislauf (retail banking) ist die wechselseitige Konvertierbarkeit von Bankengeld, Bargeld und Eurotokens im Prinzip zwar gegeben, wiederum jedoch nur im Rahmen des o.g. Wasserfall-Mechanismus.

— Dual use von Zentral-Reserven und digitalen Euro

Nein. Zwar ist ein Umtausch von Zentralbank-Reserven in digitale Euro für den Publikumsgebrauch erforderlich und möglich. In welchem Umfang, ergibt sich aus den vorgenannten Nutzungs-Beschränkungen. Im Interbankenkreislauf dagegen (wholesale banking) wird die Verwendung von digitalen Euro, zusätzlich zu oder anstelle von Zentralbank-Reserven, erst gar nicht thematisiert (dual use). Anders gesagt, das fraktionale Reservebanking und die längerfristig faktisch unbegrenzte Fähigkeit der Banken, sich ihr eigenes Geld zu schöpfen, bleiben unberührt – obwohl digitales als die technologisch fortgeschrittenere Form ohne weiteres die Zentralbank-Reserven als herkömmliches Buchgeld ergänzen oder überhaupt ersetzen könnte. Teurer würde das für die Banken nicht, da sie Zentralbank-Reserven ebenso finanzieren müssen wie digitale Euro. Jedoch bekommen die Banken auf digitale Euro keinen Habenzins, auf Zentralbank-Reserven dagegen aus unerfindlichen Gründen sehr wohl. Als ob die Zentralbank den Banken monetär irgendetwas schulden würde! Wo doch genau umgekehrt die Banken der Zentralbank Zins auf Zentralbank-Kredit und Tilgung desselben schulden.

— Ausdehnung der Zentralbank-Liquiditätsgarantie auf digitale Euro

Nein. Derlei wurde bisher nicht thematisiert, vermutlich weil ein dual use von Zentralbankreserven und digitalen Euro nicht in Betracht gezogen wird.

— Schrittweise Ausweitung des Gebrauchs von digitalen Euro durch öffentliche Einrichtungen

Nein. Bisher kein Thema.

— Schrittweiser Abbau der Zentralbank- und Regierungs-Garantien für das Bankengeld.

Nein. Bisher kein Thema.

— Ausgabe von digitalen Euro auch durch direkten Ankauf von Staatsanleihen, ebenso durch schuldenfreie originäre Seigniorage.

Nein, bisher kein Thema. Der digitale Euro erster Generation ist so angelegt, dass er das bestehende Bankengeldregime in keiner Weise in Frage stellt. Das bedeutet, dass der Staat, wenn er Geld über die Steuereinnahmen hinaus benötigt, sich weiterhin exklusiv zuerst bei Banken und anderen institutionellen Investoren verschulden muss. Die EZB ihrerseits ist gesetzlich gehalten, neues Geld, egal ob Buchgeld, Bargeld oder Tokens, nur per Kredit und exklusiv über Banken herausgeben, während es der EZB verboten bleibt, Staatsanleihen direkt von der Regierung aufnehmen (wie anteilig in Kanada üblich) oder der Regierung auch nur einen Überbrückungskredit à Konto einzuräumen.

— Digitaler Euro nicht zinstragend

Ja, auf liquide digitale Euroguthaben wird die EZB den Inhabern stimmigerweise keinen Habenzins zahlen. Es bleibe dahingestellt, ob das in Analogie zum Bargeld so festgelegt wurde, oder gar aus dem tieferen Grund, dass ein Kredit nicht identisch ist mit dem Geld, das durch den Kredit in Umlauf kommt. Unabhängig davon bedeutet die Nichtverzinsung von Eurotokens in dem Maß einen Wettbewerbsvorteil für Giroguthaben wie die Banken auf Kontoguthaben einen Habenzins zahlen. Unter normal Bedingungen, und fortgesetzter Staatsbürgschaft für private Bankenrisiken, werden viele Kunden einen Habenzins auf Bankengeld der Sicherheit des digitalen Euro vorziehen.

— Der digitale Euro muss den Schutz der finanziellen Privatsphäre gewährleisten

Ja. Entgegen verbreiteten Befürchtungen, teils wohl auch absichtlicher Desinformation, gewährleistet der digitale Euro erster Generation den Schutz der finanziellen Privatsphäre; technisch und rechtlich auf ähnliche Weise und im gleichen Maß wie dies bisher teils mit dem Buchgeld, teils dem Bargeld der Fall ist. So weiß die EZB, wie beim Bargeld, wie viele Eurotokens in Umlauf sind, nicht jedoch, wer sie gerade besitzt und wofür benutzt. Die Betreiber von digitalen Euro Apps dagegen (Banken/ Zahlungsdienste) müssen im Rahmen des rechtlich Gebotenen Zahlungen ggf nachvollziehen können wie bisher schon beim Buchgeld (ggf. wegen technischen Fehlern, strittigen Fragen, gesetzlich geforderter Kundenkenntnis, Geldwäsche, Schwarzgeld, anderen illegalen Geschäften).

Der digitale Euro bietet darüber hinaus Pseudonymität in Form eines Nutzer-Identifikators. Dieser wird bei der Eröffnung einer digitalen Euro App (on-boarding) automatisch maschinell erstellt und bleibt im regelgemäßen Normalbetrieb geheim.[7]

— Digitaler Euro für die Nutzer gemäß eigenen Zwecken programmierbar, nicht jedoch von Seiten der EZB oder der Banken/ Zahlungsdienste Nutzungs-präskriptiv.

Nein und Ja. Die EZB hat entschieden, dass der digitale Euro erster Generation in keiner Weise programmierbar sein wird, weder für die Endnutzer noch für Banken/ Zahlungsdienste oder die EZB selbst. Mag sein, dass diese Entscheidung getroffen wurde vor dem Hintergrund möglicher Akzeptanzprobleme aufgrund der in gewissen Kreisen grassierenden Paranoia, das Digitalgeld öffne einem Orwell’schen Überwachungsstaat Tür und Tor. Mag ebenso sein, dass man die Möglichkeiten der Programmierbarkeit, der Verknüpfbarkeit von digitalem Geld mit smart contracts und eventuelle Folgen für den Geldkreislauf noch nicht in allen Einzelheiten hinreichend überblickt und man unliebsame Überraschungen ausschließen wollte.

Möglicherweise jedoch hat man damit einen Zusatznutzen digitalen Geldes vorerst aus der Hand gegeben. Zumindest in größeren Organisationen sowie im Internet der Dinge kann die Programmierung von Zahlungen nützlich und effizienzsteigernd sein. Dennoch hat es bisher nur die Bank von England in Betracht gezogen, das digitale Pfund für Endnutzer im Einvernehmen mit Zahlungsdiensten (payment interface providers) programmierbar zu gestalten.[8]

Welches Fazit lässt sich nun ziehen bezüglich der Übereinstimmungen und Unterschiede zwischen dem kommenden digitalen Euro und den vorgenannten Vollgeld-Designprinzipien? Es gibt nur zwei eindeutige Übereinstimmungen, die eine bezüglich der Gewährleistung des Schutzes der finanziellen Privatsphäre, die andere hinsichtlich der Unverzinslichkeit digitaler Euroguthaben. In allen anderen Punkten ergibt sich ein 'Nein' oder ein 'Ja aber', wobei das weitaus größere Gewicht auf dem 'aber' liegt. Als buchstäblich maßgebliche Komponente erweist sich die stark eingeschränkte Nutzbarkeit des digitalen Euro und seine Integration in das weiterhin abgeschirmte und staatlich geschützte private Giralgeldregime der Banken.

Mit der Einführung des digitalen Euro vollzieht die EZB durchaus einen großen Schritt, jedoch in denkbar kleinster Weise. Das geldpolitische Potential eines wachsenden Anteils digitalen Euro am Geldangebot für eine stabile Geld-, Finanz- und Realwirtschaft wird nicht nur nicht ins Auge gefasst, sondern eher wohl sehenden Auges ausgeblendet.

Die notorische Instabilität und Krisenneigung des bestehenden Bankengeldregimes und das Verstricktsein der Zentralbanken darin bleiben der groteske Elephant in the Room, während die vermeintlichen Unwägbarkeiten des digitalen Euro nicht sachgerecht und überdimensional aufgebauscht werden (Bankrun, 'Disintermediation').

Manche mögen enttäuscht sein.[9] Nüchtern betrachtet wurde eher bestätigt, was zu erwarten war. Im wesentlichen haben im Design des digitalen Euro erster Generation die Interessen der Banken die Oberhand behalten. Die EZB begnügt sich mit dem gerade noch vertretbaren Minimum. Anscheinend sieht man sich bei der EZB wie anderen Zentralbanken weiterhin in erster Linie als 'Bank der Banken' verpflichtet. Die Zentralbanken neigen mehr denn je dazu, sich und der Öffentlichkeit weis zu machen, sie würden mit ihrer Basiszinspolitik das Geldsystem führen, wo doch alltäglich zutage tritt, dass die Banken das Geldsystem mengenpolitisch pro-aktiv anführen und die staatlichen Zentralbanken zu einem re-aktiven Auxiliarorgan des privaten Bankensektors geworden sind. Dem eigentlich privaten Bankengeld haben sie damit auch noch einen para-staatlichen Status verliehen.

Der geldsystemische Knackpunkt digitalen Zentralbankgelds: Geldsubstitution

Bisher wurde CBDC von den Zentralbanken vor allem damit begründet, dass infolge des bargeldlosen Zahlungsverkehrs und zuletzt vor allem infolge der Digitalisierung auch des Geldwesens das Bargeld allmählich verschwindet und man einen zeitgemäßen digitalen Bargeldersatz anbieten wolle. Geldsystemisch erscheint CBDC damit so marginal wie Bargeld es schon seit Jahrzehnten geworden ist. Das suggeriert eine Beibehaltung des Status quo und eine quasi 'friedliche Koexistenz' von CBDC und Bankengeld. Im Hinblick auf den minimalistischen, auf residuales Bargeldmaß gestutzten digitalen Euro erster Generation trifft das wohl auch zu. Dennoch ist es irreführend. Denn als Geldart konkurriert CBDC als unbares Zahlungsmittel mit dem Bankengeld. Statt friedlicher Koexistenz verheißt die längerfristige Zukunft viel eher Konkurrenz und politische Rivalität zwischen CBDC/ digitalem Euro und Bankengeld.

Damit wird der eigentliche Knackpunkt an der Sache deutlich: Geldsubstitution in Gestalt der längerfristigen Zurückdrängung, wenn auch nicht gleich Verdrängung von Bankengeld durch Zentralbankgeld, in Umkehrung der vorangegangenen historischen Geldsubstitution, durch welche das bare Zentralbankgeld vom unbaren Bankengeld verdrängt worden ist. Je mehr CBDC es gibt, desto geringer der Anteil des Bankengelds und seiner Funktionsprobleme, desto geringer die Instabilität und Krisenneigung des Bankengeldregimes zum Nutzen der gesamten Finanz- und Realwirtschaft.

Im bisherigen CBDC-Diskurs bleibt das Thema Geldsubstitution unausgesprochen. Stattdessen ist viel über vorgeschobene Scheinprobleme eines CBDC gemutmaßt worden, vor allem Disintermediation, Bankrun, zuletzt auch das Horten von CBDC/digitalen Euro. Dazu folgendes.

— Disintermediation ist ein fiktives Problem. Es bezieht sich auf die Befürchtung, Banken könnten wegen des digitalen Euro Schwierigkeiten bei der Finanzierung ihrer Geschäfte bekommen. Anscheinend wird unterstellt, Banken seien Finanzintermediäre wie nicht-monetäre Finanzinstitute/Schattenbanken es sind, also Kreditinstitute die Geld stromauf aufnehmen, um es stromab zu verleihen oder zu investieren. Das können die Banken aber nur untereinander mittels Zentralbank-Reserven, nicht aber mit dem Giralgeld (Bankengeld) ihrer Kunden; oder nur in dem einen Sonderfall, dass eine Bank Kundenguthaben von anderen Banken abwirbt, wodurch der abwerbenden Bank Zentralbank-Reserven zufließen. Ansonsten aber sind die Banken i.e.S. als monetäre Kreditinstitute nicht Intermediäre ihres eigenen Bankengelds, vielmehr stets dessen Schöpfer. Spar- und Termineinlagen bei einer Bank werden von niemandem verwendet. Sie sind temporär still gelegtes Bankengeld. Der Finanzierung der Eigengeschäfte einer Bank können diese Einlagen nicht dienen. Für ihr Eigengeschäft benötigen Banken Zentralbank-Reserven und residual Bargeld, und dies nur zu einem Bruchteil (Fraktion) der großen Mengen des von ihnen geschaffenen Bankengelds,

Durch die Einführung des digitalen Euro werden das fraktionale Reservebanking und die Fähigkeit der Banken, im Kundengeschäft mit Nichtbanken ihr eigenes Geld zu erzeugen nicht eingeschränkt. Die jederzeitige fraktionale Refinanzierung der Banken durch die Zentralbank steht in keiner Weise in Frage. Soweit Kunden Bargeld durch digitale Euro ersetzen macht das erst einmal auch keinen Unterschied, da die Banken das Bargeld schon immer zu 100% finanzieren mussten wie künftig auch den digitalen Euro. Erst wenn der digitale Euro sich einmal über die jetzt vorgesehenen engen Beschränkungen hinaus verbreitet, werden die Banken allmählich mehr digitale Euro zu finanzieren haben. Erst dann wird das heutige Finanzierungsprivileg der Banken sich allmählich schmälern. Ein Finanzierungsproblem im eigentlichen Sinn aber wird es so oder so nicht geben solange die Zentralbanken die Geldnachfrage der Banken habituell akkommodieren, handle es sich nun um Reserven, Bargeld oder CBDC/digitale Euro.

— Bankrun ist tatsächlich ein Problem; aber kein Problem des digitalen Zentralbankgelds. Vielmehr ist Bankrun das Urproblem des Bankengelds seit es existiert und nur zu einem geringen Teil in Zentralbankgeld gedeckt ist. Die Befürchtung, die Einführung des digitalen Euro könne einen erdrutschartigen Run auf das Bankengeld auslösen, ist nicht begründet. (Eher verrät es ungewollt die Sorge um die Krisenanfälligkeit des Bankengelds). Unter normalen Bedingungen ändert man seine Gewohnheiten nicht so schnell. ‘Old habits die hard’, auch beim Geld und Bezahlen. Das geschieht eher im Generationenwechsel. Auch werden vom Nutzer her gesehen die Vorteile des digitalen Euro gegenüber dem Bankengeld erst einmal nicht abrupt ins Gewicht fallen (Onlinebanking, elektronischer Zahlungsverkehr, Bedienkomfort, Geschwindigkeit von Zahlungen, Kostenvorteile).

Selbst die höhere Bestandsicherheit des digitalen Euro gegenüber dem Bankengeld bleibt relativ solange die EZB und die Regierungen das Bankengeld in großem Umfang garantieren. Erst in einer Bankenkrise ist mit einer Flucht aus dem Bankengeld zu rechnen, sei es wie bisher in Bargeld, oder künftig auch in digitalen Euro. Aber auch ein solcher Run wird dann erneut an der Instabilität des Bankengelds liegen, nicht am digitalen Euro – durch dessen Bestandsicherheit das Geldsystem an Stabilität nur gewinnen, nicht verlieren kann. Die EZB kann das Problem entschärfen, indem sie präventiv garantiert, ggf benötigte digitale Euro den Banken zur Verfügung zu stellen, sei es durch Umwandlung von vorhandenen Zentralbank-Reserven, oder durch zusätzlichen Kredit.

— Horten von CBDC ist eine der zuletzt unsachgemäß vorgebrachten Befürchtungen. Horten i.e.S. ist ein Problem des Mittelalters und der frühen Neuzeit gewesen, als das Geld noch aus Kupfer-, Silber- und Goldmünzen bestand. In Zeiten des frei schöpfbaren Fiatgelds ist die Problematik des Geldhortens – was Zirkulation, Handel und Produktion hemmt – gegenstandslos geworden. Im heutigen Bankengeldregime werden Spar- und Terminguthaben in immenser Größenordnung 'gehortet'. Wen kümmerts. Wenn im Unterschied dazu digitale Euro einmal jenseits enger Beschränkungen umlaufen, und wird ein Teil davon in Spar- und Terminanlagen gesteckt, dann sind diese digitalen Euro nicht inaktiv 'gehortet', sondern als reale Finanzierungsmittel angelegt, die aktiv in Umlauf bleiben. Sollten aber in einer Krise oder aus anderen Gründen die Leute ihr Geld lieber bei sich behalten als es auszugeben oder anzulegen, dann ist das nicht speziell dem digitalen Zentralbankgeld zuzuschreiben oder dem Bankengeld oder einer anderen Geldart, sondern, wie es seit Keynes heißt, der Liquiditätspräferenz der Haushalte und Firmen. Inwiefern in diesem Fall Interventionen überhaupt legitim sind, und welche überhaupt etwas nützen, ist ein anderes Thema.

Geldsubstitution früher und heute

Mark Twain wird die Aussage zugeschrieben ‘Geschichte wiederholt sich nicht, aber oft reimt sie sich’. In der neuzeitlichen Geschichte des Geldes besteht der ‘Reim’ darin, dass eine Neuzusammensetzung des Geldangebots und damit verbundene Änderungen des Geldsystems sich dann ereignen, wenn

1. die jeweils dominante Geldart chronische Probleme bereitet, die im bestehenden nicht gelöst werden können, und

2. eine neue Geldart aufkommt, oder latent bereits vorhanden ist, die zur Problemlösung beitragen kann und ggf weitere Vorteile mit sich bringt.

In der nachstehenden Tabelle sind die betreffenden monetären Zeitenwenden, Geldarten, Emittenten und Funktionsprobleme zusammengefasst.

Geldsubstitution. Zeitenwenden in der Zusammensetzung des Geldangebots

Die letzte Geldsubstitution erfolgte im Verlauf des 20. Jhds in der Weise, dass Buchgeld zunehmend das Bargeld verdrängt hat. Im Publikumsverkehr wurde das Bargeld in Form von Regierungsmünzen und Zentralbanknoten (in den USA auch Dollarnoten des Schatzamts) marginalisiert durch das bargeldlose Bezahlen mit Bankengeld. Zahlungstechnisch kann Bargeld in der Konkurrenz mit Buchgeld nicht bestehen. Dadurch ist das Bankenbuchgeld eindeutig und einseitig zum systembestimmenden dominanten Geld geworden. Im Interbankenverkehr fand das seine Entsprechung darin, dass Bargeld unter den Banken überhaupt nicht mehr verwendet wurde, abgesehen von Transporten zur Deckung der Kundennachfrage.

Der Interbankenverkehr vollzog sich schon immer überwiegend durch Verrechnung von Forderungen und Verbindlichkeiten der Banken untereinander. An Stelle dessen trat im Verlauf des 20. Jhds die Interbanken-Überweisung von Zentralbank-Reserven, zuletzt mittels der RTGS-Zahlungssysteme der Zentralbanken (Real-Time Gross Settlement). Zusammen mit dem massiven Konzentrationsprozess im Bankensektor führte dies dazu, dass die Menge an benötigten Zentralbank-Reserven relativ immer kleiner geworden ist im Verhältnis zu den vielfach größeren Mengen an Bankengeld. (Ausnahme: große Überhänge an Reserven infolge der Geldpolitik quantitativer Lockerung ab der Bankenkrise von 2008).

Die Substitution von Bargeld durch Bankengeld ist inzwischen zu 90–97% erfolgt und hat damit ihren Höhepunkt wohl erreicht. Substituierbares Bargeld ist in systemisch relevanter Menge nicht mehr vorhanden. Die Funktionsprobleme des Bankengeldregimes – die monetärer, nicht technischer Art sind – lassen sich im Rahmen dieses Systems nicht lösen und haben sich daher weiter verfestigt. Zugleich hat eine neue Art von Geld, tokenisiertes Digitalgeld, begonnen an die Stelle des hergebrachten Buchgelds zu treten.

In gewissem Sinn kann man darin eine Analogie zum 18. und beginnenden 19. Jhd sehen, als das allzu viele ungeregelte Papiergeld zu vieler privater und fürstlicher Emittenten überwunden wurde durch das Notenmonopol der nationalen Zentralbanken. Im Rahmen solcher historischer Dimensionen besteht heute eine vergleichbare Notwendigkeit und zugleich reelle Chance, das inhärent instabile Bankengeld einschließlich der neuen Geldsurrogate dritter Stufe sowie nicht zuletzt auch die Ausbreitung privater Kryptowährungen zu substituieren durch digitales Zentralbankgeld. Die geplanten Nutzungs-Beschränkungen des CBDC/digitalen Euro dienen der künstlichen Verhinderung eines solchen Strukturwandels. Jenseits dieser Art von strukturkonservativem Protektionismus wird sich das Bankengeld der Konkurrenz des Zentralbankgelds/digitalen Euros stellen müssen.

Im Rahmen solcher historischer Dimensionen besteht heute eine vergleichbare Notwendigkeit und zugleich reelle Chance, das stets krisenträchtige Bankengeldregime, die neuen Geldsurrogate dritter Stufe sowie nicht zuletzt auch die Ausbreitung privater Kryptowährungen zu substituieren durch digitales Zentralbankgeld (CBDC), sowohl im Publikums- wie auch im Interbankenkreislauf. Die Nutzungs-Beschränkungen des CBDC/digitalen Euro dienen, wie oben erläutert, der Abschirmung und künstlichen Erhaltung des privaten Bankengeldregimes. Jenseits dessen, mit einer zunehmenden Ausbreitung von CBDC/digitalen Euro, muss sich das Bankengeld der Konkurrenz des digitalen Zentralbankgelds stellen.

In puncto Effizienz und damit Kosten scheint Bankengeld nach heutigen Gegebenheiten nicht hinreichend aufgestellt, den Wettbewerb mit CBDC /digitalen Euro zu bestehen . Siehe die obige Tabelle. Ein anderer Wettbewerbsvorteil von CBDC ist geldpolitischer und ökonomischer Art und besteht in der Bestandsicherheit digitalen Zentralbankgelds. Hinter Zentralbankgeld steht die Garantiemacht des Staates, neben der selbst große Finanzkorporationen normalerweise klein dastehen. Überhaupt wäre das Bankengeld längst verschwunden, hätten nicht Zentralbanken und Regierungen von einer Krise zur nächsten es immer wieder mit massiven Interventionen gerettet. Zentralbanken und Regierungen als Garantiegeber letzter Instanz für das private Bankengeld sind gewiss kein Beispiel für produktive öffentlich-private Partnerschaft, vielmehr ein Unding angesichts des Sachverhalts, dass die staatliche Währungs- und Geldhoheit eine Prärogative von Verfassungsrang darstellt.

Die Interessenlage des Publikums und der Politik. Der Spezialfall USA

Es trägt zum Verständnis der aktuellen Sachlage bei, die Interessen der Akteursgruppen näher zu betrachten. Das betrifft das Geld benutzende Publikum, die Politik, Banken und Schattenbanken, nicht zuletzt die Zentralbanken.

Dem Gros des Publikums liegt der kommende digitale Euro vorerst noch ziemlich fern. In den Nationen, die CBDC bereits eingeführt haben, verläuft die Verbreitung schleppend. Der große Renner ist CBDC noch nicht. Wie Umfragen zeigen, will das zögernde Publikum erst einmal die Sicherheit des digitalen Geldes und den Schutz der finanziellen Privatsphäre gewährleistet wissen (eigentümlicherweise ungeachtet der möglichen Überwachbarkeit des individuellen Geldbesitzes und Zahlungsverkehrs im heutigen Buchgeldsystem mit Bankkonten).

Zugleich gibt es eine wachsende Gruppe von Personen überwiegend jungen und mittleren Alters mit ausgeprägter IT-Affinität. Sie benutzen teilweise schon eine mobile Bezahl-App eines Finanzdienstes, womöglich mittels einer digitalen Armbanduhr, und haben vielleicht auch schon mit Kryptowährungen gehandelt. Diese Gruppen werden kaum lange zögern, das neue Zentralbankgeld per Festnetz und Mobilfunk zu verwenden (es sei denn es handelt sich um libertäre Ultras, die im Privatgeld kontrafaktisch das Heil erblicken und in staatlichen Zentralbanken den Leibhaftigen).

Was die Politik angeht, so steht man dem digitalen Zentralbankgeld eher positiv gegenüber. Technologisch möchte man zu den Fortgeschrittenen gehören, und das beinhaltet heute Digitalisierung, einschließlich der Digitalisierung des Geld- und Finanzwesens. Strittig mögen manche Einzelheiten sein.

Eine Polarisierung pro und kontra CBDC hat sich bisher nur in der US-amerikanischen Politik abgezeichnet, entlang den aktuellen Dissenslinien zwischen Republikanern und Demokraten. Viele Republikaner, auch einige Demokraten, befürchten, die Verbreitung von Digitalgeld könne das amerikanische Banken- und Finanzsystem schwächen und die internationale Hegemonie des US Dollars (USD) bedrohen. Das USD-basierte Banken- und Finanzsystem dominiert die internationalen Zahlungs- und Kapitalströme in erheblichem Maß und dient nicht zuletzt auch der US Außenpolitik als Sanktionsinstrument. Die Befürchtungen beziehen sich auf private Kryptowährungen ebenso wie auf einen digitalen Dollar der US Federal Reserve.

Freilich ergeben derlei Befürchtungen in diesem Fall keinen "Reim". Anscheinend möchten betreffende Politiker die amerikanischen Banken gegen private Digitalwährungen und gegen digitales Zentralbankgeld abschotten, um so vermeintlich auch die internationale Stellung des USD zu sichern. Eine solche Abschottungspolitik verkennt jedoch, dass die Dollar-Hegemonie nicht auf der nationalen Währungseinheit als solcher beruht, und nicht allein auf der politisch-ökonomischen und militärischen Vormacht der Vereinigten Staaten. Die USD Hegemonie beruht ebenso auf der Geldart, in der USD denominiert sind. Mit baren Dollarnoten alleine, ohne das hoch entwickelte IT-Buchgeldsystem der Dollar-Finanzwelt, gäbe es keine USD Hegemonie.

Gemäß dieser Sachlogik würde es ohne einen digitalen Dollar künftig keine USD Hegemonie und kein global führendes US Finanzwesen mehr geben. Mit ihrer Opposition gegen einen digitalen Dollar sind die betreffenden konservativen Politiker im Begriff, ein großes Eigentor zu schießen. Auf Dauer würden sie damit die bisherige monetäre und finanzielle Führung der USA aus der Hand geben. Ob eine oder mehrere andere Währungen an die Stelle treten würden, und welche das wären, bleibt vorerst offen.

Die Interessenlage der Banken

Um 2014, zu Beginn der Diskussion um CBDC, schienen die Banken von der Sache noch nicht beunruhigt. Staatliche Münzen und Zentralbanknoten waren immer schon Teil des Bankengeschäfts, und das 'digitale Bargeld' würde wohl so etwas ähnliches sein. Erst gegen 2020 scheint man realisiert zu haben, dass 'digitales Bargeld' eine Veranschaulichung ist, hinter der etwas viel weitergehendes steckt als das in praxi nur begrenzt nützliche herkömmliche Bargeld. Man erkannte, dass CBDC dem Bankengeld potenziell starke Konkurrenz machen kann. Langfristig gesehen kann sich die Einführung von CBDC/digitalen Euro als Anfang vom Ende der Dominanz des Bankengelds erweisen. Dies gilt umso mehr, wenn die staatlichen Bestandsgarantien für das Bankengeld graduell abgebaut werden (Liquiditätsgarantie der Zentralbank als lender of last resort für die Banken, die Regierungen als Bankengeld-Bürge und Banken-Rekapitalisierer letzter Instanz).

Selbst wenn das Bankengeld momentan noch davor abgeschirmt wird, mit CBDC/digitalen Euro konkurrieren zu müssen, dürfte die Adoption des digitalen Euro mit der Zeit voranschreiten. Das öffentliche Interesse am digitalen Euro von Seiten der Zentralbanken, Regierungen, Nichtbanken-Finanzinstitute und anderen Nutzern kommt auf Kollisionskurs mit den privaten Interessen am Bankengeld und anderen privaten Geldsurrogaten.

Im Gewahrwerden des schwachen Standes des Bankengelds in einer echten Konkurrenz mit CBDC, hat man im Bankenmilieu seit einigen Jahren begonnen, CBDC schlecht zu reden, auch unter Mithilfe Banken-freundlicher Denkfabriken und Politiker, Status-quo-verhafteter Experten und Journalisten. Die Hauptlinie der Argumentation lautet, CBDC sei "eine Lösung auf der Suche nach einem Problem". An digitalen Euro bestehe kein Bedarf, da Bankengeld den Kunden bestens alles biete was gebraucht wird – eine Lehrbuch-klassische Argumentation von Platzhaltern gegen bahnbrechende Innovationen.

Wie zum Beweis haben die Banken sich zuletzt beeilt, P2P-Sofortzahlung in Bankengeld anzubieten, obschon zu einem erhöhten Preis. Im Euroraum heißt das Angebot SEPA Inst (Single Euro Payment Area Instant Payment Service), in den USA FedNow. Das beinhaltet aber immer noch fraktionales Reservebanking mit dem Bankengeld als inhärent instabilen Bankverbindlichkeiten, nicht aber P2P-Sofortzahlung mit bestandsicheren digitalen Euro im Vollbesitz der Nutzer. Auch bieten Banken inzwischen wieder Habenzinsen für Kontoguthaben, während digitale Euro nach jetzigem Stand unverzinslich sein werden. Im Gegenzug soll nach jetziger Planung der Gebrauch digitaler Euro für ‘grundlegende’ Zwecke die Nutzer nichts kosten.[10] Wie das definiert und gegen andere Zwecke abgegrenzt wird, ist noch offen gelassen.

Die Argumentation, das Publikum in Ländern mit einem hoch entwickelten Bankwesen sei mit dem Bankengeld bestens bedient und brauche kein CBDC, bezieht sich auf den unmittelbaren Kundennutzen, d.h. Aspekte wie einfache bequeme Handhabung des Geldes, sichere und schnelle Bezahlung bei Schutz der finanziellen Privatsphäre, und natürlich die Kosten der Geldhaltung und Zahlungsdienste. Nach heutigem Stand ist der digitale Euro dem Bankengeld in jedem dieser Punkte ein Stück weit überlegen. Aber die Banken können in puncto Bedienkomfort, Sicherheit und Schnelligkeit durch fortentwickelte Technologie und Betriebsprozesse sicherlich noch aufholen. Ob sie auch Gleichstand im Kostenwettbewerb erreichen, sei dahingestellt.

Wie auch immer die Sache prognostiziert wird, unterschlagen bleibt dabei, dass die Kunden weiterhin mit krisenträchtigem bestandunsicherem Bankengeld Vorlieb nehmen müssen, Geld, das in die Konkursmasse einer Bank fällt sofern Zentralbank und Regierung sie nicht retten, anstatt zu sicherem Zentralbankgeld Zugang zu erlangen (zu Basisgeld, Vollgeld), das nicht in die Bankenkonkursmasse fällt und im Besitz der Nutzer fortbesteht, egal in welche Probleme Banken, Kapital- und Finanzmärkte verstrickt sein mögen.

Der Kundennutzen von Bankenbuchgeld versus digitalem Zentralbankgeld ist nicht der alleinige und vor allem nicht der systemisch entscheidende Grund für digitales Zentralbankgeld. Vielmehr liegt der noch bedeutendere Sinn und Zweck der Sache in der Wiedererlangung geldsystemischer Kontrolle durch wirksame Geldmengen- und Basiszinspolitik der Zentralbanken für ein stabiles Geldfundament der Finanz- und Gesamtwirtschaft.

Die Fixierung auf den Kundennutzen ist eine gezielte Ablenkung von den tatsächlichen Problemen und Fehlfunktionen des Bankengeldregimes:

- die inhärente Instabilität und Krisenanfälligkeit des nur zum Bruchteil gedeckten Bankengelds und des Bankensektors,

- seine wiederkehrenden Liquiditäts- und Run-Probleme

- der wiederkehrende skandalöse Sachzwang für Zentralbanken und Regierung, systemisch relevante Großbanken retten zu müssen, um das Bankengeld aller zu retten, da dieses sich als Bankverbindlichkeit sozusagen in Geiselhaft der Bankbilanzen befindet,

- der Allokations-Bias der Bankengeldschöpfung zugunsten von Nicht-BIP-Finanzen, zuungunsten von realwirtschaftlichen Finanzierungen,

- der faktische Akkommodationszwang der Zentralbanken, der Refinanzierungsnachfrage der Banken jederzeit nachkommen zu müssen, und die schwache Effektivität der Geldpolitik im bestehenden Bankengeldregime.

Es wird oft übersehen, dass auch viele nicht-monetäre Finanzinstitute wie Geld- und Kapitalmarktfonds, Private Equity Investoren, Bausparkassen, Versicherungen u.a. den Funktionsproblemen des Bankengeldregimes ausgesetzt sind. Anders als die Banken haben die nicht-monetären Finanzinstitute ein Interesse an digitalen Euro. Sie können selbst kein Buchgeld schöpfen und sind wie andere Nichtbanken auf die Benutzung von Bankengeld und auf Kredit in Bankengeld angewiesen. Deshalb hat zum Beispiel die Versicherungsgesellschaft Talanx in der Bankenkrise nach 2008 versucht, gerichtlich ein Reserven-Transaktionskonto bei der EZB/Bundesbank zu erwirken. Erfolglos. Die Interessenlage besteht freilich fort. Das Giralgeldprivileg der Banken ist für die nicht-monetären Finanzinstitute ein sich faktisch ergebender aber ungerechtfertigter Wettbewerbsnachteil. Sie haben von daher ein erhebliches Interesse an der Nutzung von digitalen Euro, und das in großem Umfang.

Die ambivalente Interessenlage der Zentralbanken: das Kernproblem der ganzen Geschichte

Die EZB stellt die Einführung des digitalen Euro momentan für 2026–28 in Aussicht. In Anbetracht des inzwischen jahrelangen Entwicklungsprozesses und wiederkehrend widersprüchlicher Mitteilungen verschiedenster Zentralbanken gewinnt man den Eindruck, die Zentralbanken hätten es mit dem digitalen Zentralbankgeld nicht gerade eilig. Bei der Schwedischen Reichsbank und der Bank von England setzte man die Entwicklung einer CBDC schon 2016 in Gang, mit dem Ziel, diese zwei drei Jahre später zu lancieren. Trotz gewisser konzeptioneller Fortschritte und Feldversuche ist das aber bis heute nicht geschehen.

Die Zögerlichkeit und das Stop-and-Go der Zentralbanken in Sachen CBDC/digitaler Euro mag ein Stück weit an der vielleicht unterschätzten technologischen und betriebspraktischen Komplexität der Sache liegen. Weit mehr aber dürften hier interne Meinungsverschiedenheiten eine Rolle spielen. Denn die Zentralbanken sind hier in einem Rollenkonflikt gefangen, deutlicher gesagt, sie selbst bilden das Zentrum des Interessenkonflikts pro und kontra CBDC. Die internen Meinungsverschiedenheiten bestehen, trivial zu sagen, zwischen den progressiven Protagonisten von CBDC und den konservativen Verteidigern des Status quo.

Die progressiven Protagonisten von CBDC sehen das Erfordernis, digitale Geld- und Zahlungstechnologien einzuführen, um nicht durch internationale private Entwicklungen auf diesem Gebiet abgehängt zu werden. Zum anderen sieht man die Notwendigkeit eines gewissen Systemwandels, um eine wirksamere Geldpolitik zu ermöglichen und die monetäre Kontrolle (über das Geld, nicht Kredit und Finanzen) und die Rolle der nationalen Zentralbanken als 'Währungshüter' zu stärken. Solche Ziele können durch Basiszinspolitik alleine im Rahmen eines vollständig vom Bankengeld pro-aktiv bestimmten Geldangebots unmöglich erreicht werden. Stattdessen bedarf es der Kontrolle über eine hinreichend große, letztlich dominante Zentralbank-Geldmenge im allgemeinen Umlauf, heute in Form von CBDC/digitalen Euro.

Zu den CBDC-Protagonisten in Europa zählten anfänglich die Zentralbanken von Schweden und England, inzwischen die EZB, in Asien China und Indien, weltweit von Beginn an auch die Zentralbank-gemeinsame Basel Bank für Internationalen Zahlungsausgleich sowie der Internationale Währungsfonds.

Demgegenüber sehen konservative Verteidiger des Status quo die Rolle der Zentralbanken darin, als 'Bank der Banken' in dem Sinn tätig zu sein, das private Bankengeldregime aufrecht zu erhalten, indem sie sich als staatliche Auxiliarorgane und Garantiegeber des Bankensektors betätigen. Auch wenn sie sich der Digitalisierung des Geld- und Finanzwesens im Prinzip nicht verschließen, so sind sie geldtheoretisch und geldpolitisch doch zögerlich und verzögern die Entwicklung von CBDC. Die konservativen Zentralbanker sehen sich dem Bankengeldregime verpflichtet, in welchem ihres Erachtens immer noch die Zentralbanken die Systemführerschaft innehätten, und verstehen sich so als Gewährsleute des Bankengelds. Auch wenn sie CBDC nicht ganz verhindern können, so erwirken sie doch eine restriktive, minimalisierte Auslegung des CBDC/digitalen Euro, die dem Bankengeldregime unterordnend integriert ist. Das bestehende System wird so gegen einen echten Strukturwandel vorerst weitgehend abgeschottet.

In der Uneinigkeit zwischen monetär progressiven und konservativen Zentralbankern kommt die ambivalente Rolle der Zentralbanken zum Ausdruck. Eigentlich sollen die Zentralbanken die nationalen 'Währungshüter' sein. Das schließt mit ein, die gesetzlichen Zahlungsmittel in hinreichender Menge herauszugeben und das Geldangebot insgesamt unter Kontrolle zu haben, um für Währungs- und Geldwertstabilität sorgen zu können, soweit die Inflationsrate und der Außenwert der Währung sich auf Geldmengen und Zentralbank-Basiszinsen zurückführen lassen. Mit der Zeit jedoch haben sich die Zentralbanken in die Rolle einer staatlichen Unterstützungsagentur für den privaten Bankensektor hinein manövriert, jederzeit den Tatsachen nachkommend welche die Banken pro-aktiv schaffen. Diese Rolle wird den Zentralbanken inzwischen sogar wie selbstverständlich in Lehrbüchern zugeschrieben.

Nun jedoch, als Herausgeber von CBDC, der modernsten Form von Geld, treten die Zentralbanken historisch in eine neuerliche Geldkonkurrenz zu den Banken als Geldschöpfern. Ob gewollt oder nicht, faktisch wird mit der Einführung von CBDC die heutige, monetär privilegierte Position des Bankensektors in Frage gestellt, damit auch der para-staatliche Status, den Zentralbanken und Regierungen dem Bankengeld heute faktisch zugestehen.

Ein Sprichwort sagt Wasch mir den Pelz, aber mach mich nicht nass. Soll heißen, man kann nicht das eine und das andre zugleich haben. Im Hinblick auf die widersprüchlichen Intentionen in den Zentralbanken heißt das, es ist ihnen nicht möglich, CBDC/ digitale Euro einzuführen, ohne dass dies Auswirkungen hätte auf das Bankengeldregime und die jetzige Rolle der Zentralbanken darin. Mit der Zeit wird digitales Zentralbankgeld unweigerlich zu einer mehr oder weniger weit gehenden Substitution von Bankengeld führen. Denn die Zentralbanken müssen CBDC/digitale Euro einführen, um ihrer primären Rolle als Währungshüter wieder besser gerecht zu werden, insbesondere als Herausgeber gesetzlicher Zahlungsmittel. Denn dies – eine dominante Menge an Zentralbankgeld im Publikumsumlauf – ist die tatsächliche Basis für geldpolitische Transmission und Wirksamkeit.

als PDF ausdrucken >

Referenzen

Atlantic Council CBDC Tracker, Central Bank Digital Currency Tracker - Atlantic Council

Bank of England / HM Treasury. 2023. The Digital Pound – a new form of money for households and businesses? Consultation Paper, Feb 2023.

Desan, Christine. 2022. How To Spend a Trillion Dollars: Our Monetary Hardwiring, Why It Matters, and What We Should Do About It, Working Paper 3/12/22, Harvard Law School.

Europäische Kommission. 2023. Vorschlag für eine Verordnung des Europäischen Parlaments und des Rates zur Einführung des digitalen Euro, 28 Juni 2023, eur-lex.europa.eu/legal-content/DE/TXT/HTML/?uri=CELEX:52023PC0369

European Central Bank. 2023. A stocktake on the digital euro, 18 Oct 2023, A stocktake on the digital euro - Summary report on the investigation phase and outlook on the next phase (europa.eu)

European Central Bank. 2024. Update on the work of the digital euro scheme’s Rulebook Development Group, 3 Jan 2024. Update on the work of the digital euro scheme’s Rulebook Development Group (europa.eu).

European Commission. 2023. Proposal for a Regulation of the European Parliament and the Council on the establishment of the digital euro, Brussels, June 2023.

European Commission. 2023b. Digital Euro Package, 28 June 2023. Digital euro package - European Commission

Felber, Christian. 2023. Der digitale Euro als Zahlungsmittelergänzung? In: Der Standard, 17 Juli 2023. Der digitale Euro als Zahlungsmittelergänzung? - Kommentare der anderen - derStandard.at › Diskurs

Hess, Simon / Sonnenberg, Simon. 2020. Digitales Zentralbankgeld (CBDC) aus Sicht der Zivilgesellschaft. Positionspapier des Monetative e.V., Digitales Zentralbankgeld - Monetative e.V.

Huber, Joseph. 2017. Für ein Währungsregister der Zentralbank. Vollgeld-Bilanzierung bei Zentralbank und Banken, Vollgeld Website. Für ein Währungsregister der Zentralbank — Vollgeld.

Huber, Joseph. 2022. Zeitenwende des Geldsystems. Vom Bankengeld zum digitalen Zentralbankgeld, Marburg: Metropolis.

Huber, Joseph. 2024. Digitales Geld und finanzielle Privatsphäre: Abusus non tollit usum, Digitales Geld und finanzielle Privatsphäre — Vollgeld.

Karwat, Klaus. 2021. Schuldenfreies Geld, Marburg: Metropolis.

Kumhof, Michael / Allen, Jason / Bateman, Will / Lastra, Rosa /Gleeson, Simon / Omarova, Saule. 2020. Central Bank Money: Liability, Asset, or Equity of the Nation? Cornell Law School research paper, No. 20–46, 5 August 2020.

Mayer, Thomas. 2023. Der digitale Euro: Eine (wahrscheinlich) vertane Chance, Flossbach von Storch Research Institute, 12 Sep 2023. Der digitale Euro: Eine (wahrscheinlich) vertane Chance - Flossbach von Storch (flossbachvonstorch-researchinstitute.com)

Monnet, Cyril / Niepelt Dirk. 2023. Why the digital euro might be dead on arrival, Vox/CEPR, 10 Aug 2023. Why the digital euro might be dead on arrival | CEPR

Omarova, Saule T. 2021. The People's Ledger: How to democratize money and finance the economy, Vanderbilt Law Review, Oct 2021, Vol. 74, No. 5, 1231–1300.

Endnoten

[1] Atlantic Council CBDC Tracker, März 2024.

[2] Europäische Kommission 2023, European Commission 2023b, European Central Bank 2023, 2024.

[3] Huber 2017, Kumhof et al. 2020, Karwat 2021, Omarova 2021, Desan 2022.

[4] Das gilt sinngemäß auch für herkömmliche pre-paid cards oder Geldwertkarten. Gespeichert ist auf diesen nicht ein betreffender Geldbetrag, sondern nur relevante Informationen über ein Kontoguthaben (quasi wie interaktiver Kontoauszug). Das betreffende Guthaben befindet sich realiter anderswo, normalerweise in einem gesonderten Karten-Sammelkonto einer Bank.

[5] Vgl. Kumhof/Noone 2018, Kumhof et al 2020, Hess/ Sonnenberg 2020, Huber 2022 129–157, Positive Money Europe/Veblen Institute 2023/24 ch. 2.

[6] Hinzu gekommen ist inzwischen das sog. Bail-in von Bankkunden, das heißt, die Zwangsumwandlung von Kundenguthaben in Eigenkapital der Banken, temporär wenn es gut geht, verloren wenn nicht.

[7] Zur Frage der finanziellen Privatsphäre im Zusammenhang mit CBDC/dem Digitalen Euro vgl. mein gesondertes Papier (Huber 2024).

[8] Bank of England 2023, pp. 32, 45, 53.

[9] So zum Beispiel Monnet/Niepelt 2023, Mayer 2023, Felber 2023, Positive Money Europe/Veblen Institute 2023/24 ch. 1.

[10] European Commission 2023, Art. 41–46.

Inhalt

Die Systemarchitektur des Digitalen Euro

Vollgeld-Designprinzipien des digitalen Euro

Der digitale Euro wie von EZB und EU-Parlament aktuell auf den Weg gebracht

Der geldsystemische Knackpunkt digitalen Zentralbankgelds: Geldsubstitution

Geldsubstitution früher und heute

Die Interessenlage des Publikums und der Politik. Der Spezialfall USA

Die ambivalente Interessenlage der Zentralbanken: das Kernproblem der ganzen Geschichte